一、退保无门

「被x华人寿的销售忽悠了,当时买的时候告诉我随时可以全额退款,现在两年缴费1.2万,只能退1千多。给银保监会和保险公司打了30多次电话,都没有解决办法,在中国有说理的地方吗?奔驰女车主维权可以坐引擎盖上哭,我们难道坐保险合同上哭吗?」

「去年给孩子买了一款少儿xx福,一年缴费8千多,现在有事要退保,他们公司说只退一百块,我也没指望全额退款,但一百块也太吃人不吐骨头了吧,这样的公司没人管?我实在不懂这些条条框框的事,没地方诉说,帮帮我」。

上面两条自述发在微博上,后面@了保险公司、监管单位和几家媒体,类似的退保诉求还很多,无一例外,石沉大海。

有需求就有市场,有市场就有利益,「退保中介」喊出口号:过了犹豫期也能全额退保。自制锦旗——保险被骗的克星,人民权益的卫士。

这群活跃在咸鱼、淘宝、小红书、抖音等平台上,用各种夸张的广告语刺激着这些受伤的投保人,从一个个退保成功的案子中抽取高额的佣金。

a. 任意地区 任意险种

b. 全额退保

c. 不成功不收费

d. 一对一指导

但一张已经产生合法效力、有高额违约成本的合同,为什么经过退保中介们一番操作就能全额退保了?

关键在保险公司对于监管部门行政处罚的妥协。

如文章开头的第一个例子,保险代理人在销售过程中如果确实存在误导行为,通过向监管部门投诉保险公司,达成协商退费,也不失为一种维权途径。

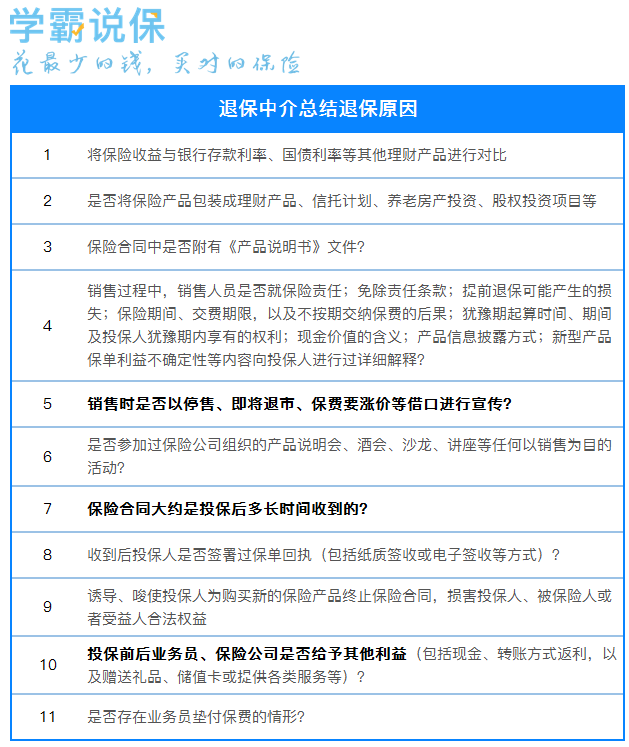

但利益面前往往泥沙俱下,第二个例子即使没有误导行为,退保中介们也有办法——钓鱼取证,捏造事实,恶意退保。从只能退100多元的被动局面,轻松扭转为全额退款的全胜局面,客户往往无从分辨对错。

「我们会准备好话术给客户,让客户与保险销售在日常聊天中自然地沟通,通常能钓到有用的证据」,从事退保中介的小王说。

接着就是帮客户写投诉信,邮寄到当地监管部门,再以投诉事宜向保险公司施压,一套流程走下来,通常能拿回全部保费。如果还没有成功,退保中介还会建议提起行政复议。

从保险条款到行政投诉,从保险公司沟通到向监管部门提供证据,内容专业,理由充足,退保中介非常懂得利用监管部门向保险公司施压。但过于专业,对于客户来说往往无法分辨对错。

在中国买保险从来就不是一件容易的事情,退保中介一边替客户充当正义使者,一边把手伸进客户的口袋里:收取退保金额30%~60%不等的手续费,随后再推销新保险产品给他们,再赚一笔保险佣金。

两头得利,还成了人民卫士。

二、「退保中介」的前世今生

最早的「全额退款」现象,最早追溯到2010年江苏泰州的一个退保事件。一位老爷爷疼爱孙子,在孩子父母不知情的情况下签发了12份保险,所交保费累计上百万元。

这次案件经过民事诉讼和行政投诉双管齐下,最后拿回了几十万元退保费。请律师,打官司,行政投诉,这个退保流程被被一家公司拷贝了下来,形成了「全额退保收费」的经营模式。

可能有人听过,这家公司叫世纪保网,在前期经营过程中或许还帮助过买了分红险退保无门的可怜人,后来因为利益的诱惑,不少业务员单飞,用这种维权方式谋取利益,最后滥用成了恶意退保。

进化到如今,所谓的退保中介早就不满足于普通的争议保单,为了赚那高额的服务费,连客户认可且正常的合同也能拿来退保。经过轮番话术洗脑,退保成功后,再买一份退保中介推荐的保险,榨干客户的每一滴血。

遍地开花的全额退保中介,难道是正义之心同时在这群人身上觉醒了?这种捏造事实、欺骗客户的行为,本身就是在破坏保险行业的运行秩序,道理永远不如利益诱人而已。

追的人越多,说明越暴利。

三、一门暴利的退保生意

一位合肥的客户曾经自己找保险公司要求退保,一共两份保单,2016年9月,总缴费9千元的保单退回900元,2017年3月,总缴费3.1万的保单退回6千多。

4万保费,退回7千。

他后来找到网上的退保中介,得知可以进行二次协商退款,经过一番捏造证据、投诉轰炸的操作,保险公司退回3万。退保中介赚走了其中一半。

这门暴利的生意,在薄利多销的退保中介小王眼里,收费标准是:1万以下服务费3000元,1万以上则按30%收取。

在更多利欲熏心的人眼里,则更简单粗暴:线上保险提成30%,线下保险提成50%。

「保险公司给你退1万元,我们就要你5千服务费,你还能剩5千,这不比你自己去退强多了?」退保中介的话里,通常透露着浓得化不开的正义感。

要不是看他赚那么多钱,差点我就信了。

以上退保理由,在保险法或者监管部门规定的文件中都有所提及,所以出现以上违规操作,自己通过正规的申诉渠道进行维权是一样的。保险公司为了避免行政处罚,或者控制累计有效投诉的数量,就不得不在退保问题上进行妥协。

退保中介为了赚钱,有的是你想象不到的操作:跟客户收取违约金,将客户的保单、身份证作为抵押,逼得客户不得中途下车,一副吃定客户的模样。

四、会造成什么损失?

全额退保看上去是从保险公司拿回了「失去的钱」,实际却损失惨重。

很多中介在操作退保前需要收取20%的中介费,「给钱后才出合同」,也造成不少退保不成反被骗的情况。另外退保中介从中抽取的服务费,通常占到客户本金的30%-60%,最后扣完也没剩多少钱了。

加上有些保险公司比较强硬,又要举证、又要谈判,整个风险也不可控,「感觉挺不值得的」一位退保人说。

退保过程中还要给退保中介提供详细的身份信息、保单原件,还会有泄露个人信息的麻烦。

有些退保产生的隐形风险,也是退保人没想过的:退保意味着失去保险的保障。

曾经有一个客户在退保中介的教唆下,到保险公司又哭又闹要求退保,最后保险公司答应全额退保。没想到1个月后客户就查出肺癌,马上又跑到保险公司一通胡闹,说是退保中介教唆退保的,自己并不想退保,要求保险公司赔偿医疗费。

虽然人蠢,想得倒挺美。保险公司当然没有答应,最后这个客户得到了什么?被退保中介扣到所剩无几的退保金。

五、恶意退保猖獗的土壤

学姐一直认为保险是一个对普通人来说无可替代的金融工具,是可以改变未来风险系数的杠杆工具,但这一切都有个前提:选到适合自己的保险。

退保中介之所以猖獗,细想来,也离不开某些代理人创造的土壤。

中国曾经有5000万的代理人,仍在职的只剩下800万,这是世界上最庞大的保险大军,无门槛、无底薪、流失率高,稍加培训就上岗,为了佣金进行误导销售、欺骗隐瞒的乱象贯穿始终。

如果说在毫无保险意识的年代,代理人做到了口耳相传的保险教育是好事,在如今农民都会骗贷骗保的年代,专业性就显得更为重要了。

今年2月份,江苏靖江市一位66岁老人方云芬拿着自己毕生积蓄——18.5万,来到邮政银行办理5年期定期存款。这些钱是老人十几年来省吃俭用存的退休金,但却被邮政工作人员以高额利息作为诱饵,买了一份5年期名为「中融融尊宝两全保险(万能型)」的保险。

直到3月初,已经过去了20多天,方云芬的儿子回家看望老人,问及存款,才发现买了保险,而且保单还没拿回来。多次电话催讨无果,老人只能亲自赶去营业所拿回保单,此时已经过了15天犹豫期。

当老人提出要退保时,邮局表示要收取1.37万的初始费用才能退保,多次交涉让老人心力交瘁,精神恍惚,不幸摔伤进了医院。最后由其儿女向《中国消费者》报投诉才拿回这笔钱。

为了佣金,为了业绩,忽视客户需求形成矛盾冲突。

但改变在慢慢发生,2019年6月1日,江苏苏州开始在全国率先进行双录(保险销售过程现场录音录像)试点。在保险销售过程中针对条款、责任免除、健康告知、现金价值等敏感重要的环节进行明确说明和答复。

不光线下,线上许多保险销售也存在误导,教唆投保人忽视健康告知,为了快速签单根本不提合同免责条款,这一切误导行为都指向两件事:

a. 保险销售的专业性

b. 普通民众的保险教育

只有保险销售更专业,普通人的保险知识有所提高,才会根除销售误导的乱象。

六、对保险的一点思考

如果说恶意骗保、全额退保这件事引起了一些风波的话,学姐希望其中有1%是正向的激励,起码让保险行业意识到自身规范化的问题,退保中介对于销售误导违规行为的放大、甚至吹毛求疵,实际上也是对保险行业的变相督促。

但学姐是严正谴责这些从中牟利,恶意教唆退保行为的人!

保险业的口碑跟我们每个人都有关。光今年上半年中国平安赚了900多亿,超过阿里巴巴和腾讯利润总和,哪怕是保险业蓬勃发展的今天,依然不受待见。

「无非就是黑吃黑」

「终于有人治保险公司了」

…

这一切是谁造成的呢?保险公司会说它是无辜的,每年造福了多少身患重病的人;代理人会说他们是无辜的,苦口婆心才让一个人接受保险;银行会说他们是无辜的,存款买理财险不亏的呀;投保人会说他们是无辜的,这么难懂的保险合同,谁去看啊…

学姐觉得这些人都不是最无辜的,真正无辜的是那些还没了解保险、还没购买保险,就产生「保险很坑」的刻板印象的那些人。每年有多少家庭因病返贫、因病致贫,却仅仅是因为一个刻板印象…

今天的「果」,一定有昨天的「因」。罗素说:提到过去,每个时代都承认它是事实。提到当前,每个时代都否认它是事实。

今天的事实就是,我们花心思多了解保险一点点,偏见和乱象就会少一点点。

往期推荐

往期推荐