现在离8月31日,所有3.0%产品全部清空,只剩3天时间。

想要锁定高收益好产品,现在就是最好的入手时间!

不过,我发现很多人都在纠结一个问题:

年金险和增额终身寿,到底买哪个好?

年金险,专款专用+最长可领终身;

增额终身寿,超快回本+支取灵活。

怎么选,才能创造更高收益?

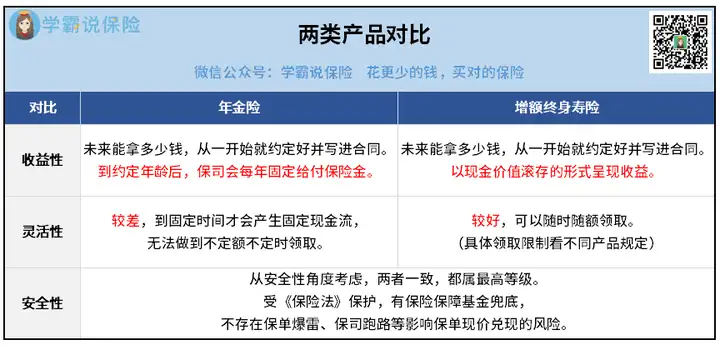

01 两者有何区别?

年金险和增额终身寿,本质都是理财险。

但以下三点,区别还是很大。

一、功能

年金险,以生存为给付条件,只要被保险人活着就能领钱。

比如常见的教育年金、养老年金,属性很明确。

而增额终身寿,本质是终身寿险,主要提供身故保障。

但因为带有增额二字,赋予了它现金价值、保额复利增长的能力。

我们可以通过减保、保单贷款的方式,解决资金需求。

所以增额终身寿华丽变身,成为了一个长期储蓄的金融工具。

二、领取方式

年金险的年金领取金额是固定的,不会改变。

假设:老杨买了一份养老年金险,保终身,约定从60岁开始领取。

那么等到老杨60周岁,保司就会按照约定给付养老年金。

老杨只需静坐家中,自有养老年金从天而降~

而且保单是保终身的,只要老杨活着,就可以活到老领到老。

非常香!

相较于年金险的固定领取,增额终身寿就需要我们手动操作了。

还是老杨,买了一份增额终身寿。

他50岁时女儿读大学,老杨就可以向保司申请减保,支取保单现价。

一般来说线上线下都可以申请,具体看产品规定即可。

除了子女教育,老杨的任何资金需求,都可以减保满足。

非常实用!

三、灵活性

看完上面的领取方式,大家心中也应该有数了。

增额终身寿的灵活性远大于年金险,什么时候领、领多少,全看自己。

今天想买台车,可以减保;明天想出去旅游,也可以减保。

只要符合合同规定,我们可以随意减保满足资金需求,灵活性拉满。

而年金险,领取时间、领取金额合同会列明,固定不会改变,只能用于养老或子女教育,灵活性相对缺乏(但换个角度思考,也算省心)。

综合上述三个区别,做个小结:

简单来说:

年金险像水闸,定期开闸放水;增额终身寿则像水龙头,随用随开。

如何选择,全看你的需求。

02 能赚多少?

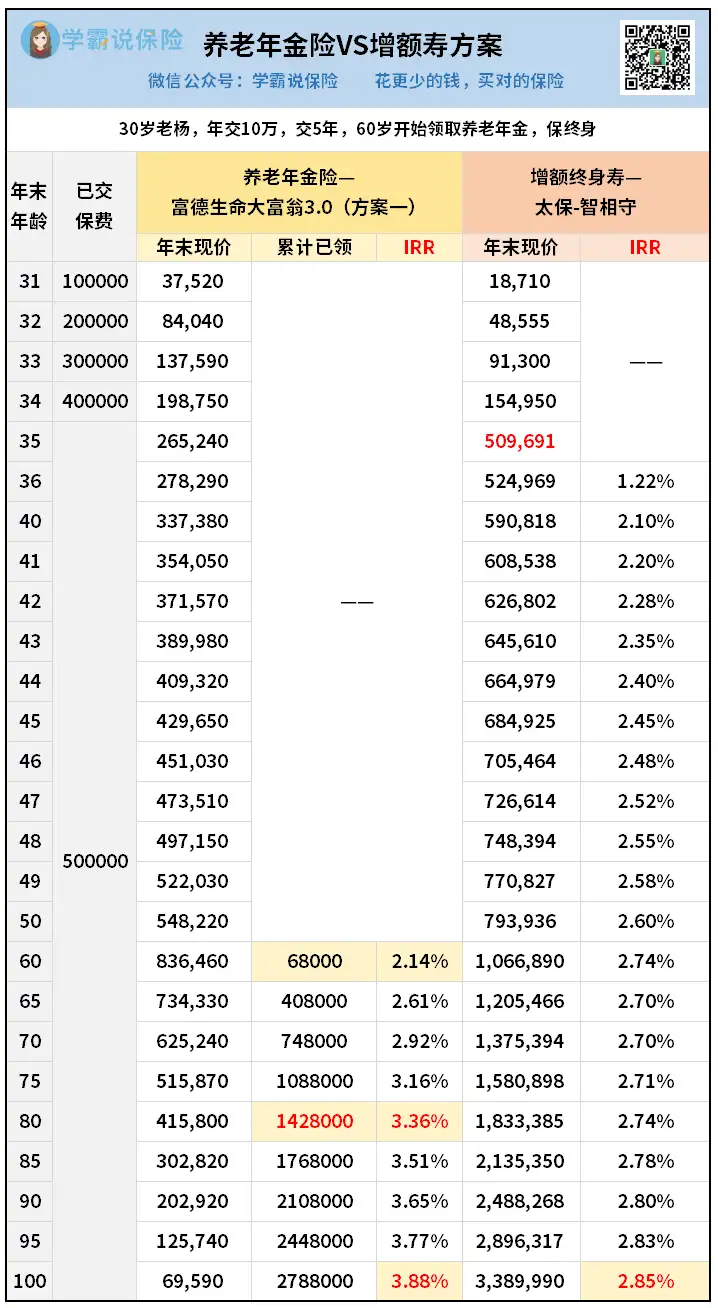

我拿了两款目前市面上收益较高的两款产品:

养老年金险:富德生命大富翁3.0(方案一)增额终身寿:太保智相守

还是30岁的老杨,年投入10万,投5年,可创造如下收益:

回本速度方面:

大富翁3.0在保单第19年,现价超过本金,实现回本;

智相守则是在保单第5年,就实现回本。

可以看到,增额终身寿的回本速度比养老年金要快很多。

收益方面,直接来看IRR:

前期,智相守创造的收益高于大富翁3.0;

但中后期大富翁3.0实现反超,在老杨80岁时,IRR达到了3.36%,100岁甚至达到3.88%。

两者表现都不俗,但为何后期养老年金险的收益能超过增额终身寿?

原因很简单,养老年金险靠的就是“专注养老+时间效应”。

所以综合看下来,两款产品的实力其实不分上下。

智相守不单回本速度快,整体收益也可观。

并且这款产品减保相对灵活,早早就能减保满足我们的资金需求,支取收益的时间远早于大富翁3.0,方便灵活。

老杨的子女教育、婚嫁、买车买房,自己养老等需求,都可以满足。

而大富翁3.0前期收益虽低,但后期奋起直追,并且老杨活得越久IRR会越高。

复利效应、锁定使用、专注养老,创造了非常可观的收益。

所以我的建议是:

对资金用途没有明确规划且对灵活性有需求的人群,入手增额终身寿。

能在利率下行的当前环境中提前锁定一份高收益保单,为未来保驾护航。

而有明确养老规划的人群,更适合入手养老年金险。

专款专用,能领取到可观的养老年金满足需求,最大程度防止长寿风险,不用担心“人活着,钱却花完了”的情况存在。

以上。

一切从需求出发,就会有各自最优的选择。

大家对号入座,就不会买错~

如果实在不清楚自己适合买哪款,又或是想测算具体收益情况,欢迎随时咨询~帮您买对保险不踩坑。

往期推荐

往期推荐