很多朋友买重疾险都会纠结:

保定期还是保终身好?

要不要附加身故责任?

一方面,想着如果没有因病出险,至少还有身故出险,

毕竟「人固有一死」嘛,无论如何都有得赔,不亏。

但另一方面,若保终身含身故,保单整体价格就会变贵。

到底有没有折中的办法,能二者兼顾?

我来教大家一招。

01

保终身含身故,有必要吗?

先说结论:如果预算充足,完全有必要。

重疾险的主要作用是什么?弥补收入损失。

当我们不幸患病时,能一次性给付赔款,保障生活。

70岁后,虽然我们的经济压力转小,但患病风险增加。

如果不幸确诊重疾,一份保终身的重疾险恰好能派上用场。

既能缓解子女的经济压力,也能让我们获得更好的治疗。

另一方面,如果没有因病出险,自然身故时也能获赔。

一定可以拿到赔付,这就是「保终身+含身故」的魅力。

并且,还有一个好处,带身故责任的重疾险现金价值比较高。

等到后期大后期,现价会趋近重疾险保额:

这个时候如果身体依旧健康,可以选择退保,

把现金价值都拿出来,当养老金用也完全OK。

当然了,这样买下来价格肯定不会便宜。

以i无忧2.0为例,50万保额20年缴,不附加责任。

保至70岁:5750元/年保终身含身故:13500元/年

贵了一倍不止...

我教大家一个超值买法,既有重疾保障,还能顺道做理财。

02

这样买立省十几万

答案就是组合着买:

买保至70岁的重疾险,省下的钱拿去投资理财。

给大家比对下详细的赔付数额,以30岁老王为例:

高性价比重疾险买保终身含身故,PK保至70岁,每年多交13700元。

咱们四舍五入一下,就是14000元,按10年交投到增额寿里。

岁享金生,传统型增额寿,IRR接近3%。

老王71岁时,保单现价39万+;80岁时,已达51万。

此时重疾险保障已结束,如果不幸患病,

可以从岁享金生这份增额寿保单里取钱,用作医疗开支。

如果一直都很健康没出险,岁享金生会不断利滚利。

90岁时账户里有68.5万+,拿出来养老或是传给后代都OK。

而且这部分收益,减去当时重疾险、增额寿的本金24.25万,

还净赚44.25万,相当于既提供了保障,又兼顾了理财。

悦享盈佳就更不用说了,作为分红型增额寿,收益会更高。

保底IRR在2.3%左右,叠加分红能去到3.7%+。

老王71岁时,保单现价就已经有50.2万+,

成功“续上”了重疾险的50万保额,而且是无缝衔接的那种。

越往后,复利收益越可观,80岁时70.8万+,90岁时103万+。

用作医疗费绰绰有余,还能满足其他开支需求。

当然了,分红收益是浮动的,这点大家要明确。

悦享盈佳实际能到手都少钱,要看可分配盈余。

针对承保公司中邮保险,我也进行了详细调查。

简单一句话,还是相当靠谱,值得期待的~

所以,如果你觉得只单纯买一份重疾险“太亏”,

想提高杠杆,可以尝试「保定期重疾险+理财险」的买法。

不过,有一点必须要提醒你们。

这种组合买法,并非百分百完美。

它面临最大的问题,就是无法预知的寿命。

如果在早期因意外身故,比如老王41岁时,那么:

重疾险不赔,增额寿的现价也只有16万+...

所以如果想稳赚不亏,重疾险最好还是买「保终身+含身故」,

在此基础上还有闲钱,可以再买些理财险,锁定长期高利率。

03

高性价比重疾险

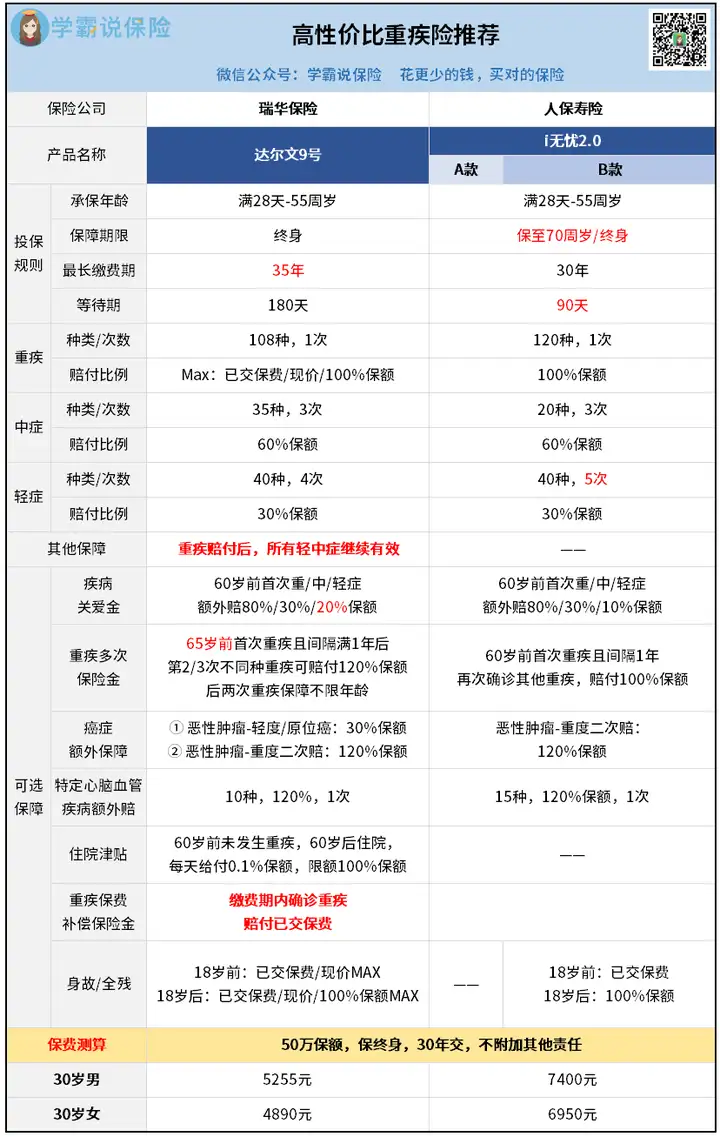

最后,再推荐2款高性价比重疾险。

达尔文9号:保障全面价格低,综合性价比高i无忧2.0:适合身体有异常的朋友,大公司出品

达尔文9号,拥有四大核心亮点:

① 缴费期最长35年,更易触发豁免。② 重疾赔付后,所有轻中症保障继续有效。③ 重疾保费补偿保险金:缴费期内患重疾返还已交保费④ 价格便宜,比同类产品都便宜。

而且正值刚上线期间,它还放宽了核保要求。

删除了部分疾病问询,增加了超多例外事项。

详细分析戳这里→冲鸭,买重疾险最好的时刻~

身体条件允许能买的,直接拿下达尔文9号,不用犹豫。

因为无论保障还是价格,它都是数一数二的存在。

如果买不了也不用担心,可以看看i无忧2.0。

这个系列的重疾险,主打的就是核保宽松:

不问询几年内的检查异常,同时像乙肝、甲状腺结节、乳腺结节、胃或肠道息肉、子宫肌瘤、颈椎病、1级高血压等高发疾病,也有机会承保。

身体有异常的朋友可以考虑这款,大概率能买上。

而且论保障,i无忧2.0也是完全挑不出错。

该有的轻中重症,可选的疾病关爱金、癌症二次赔等都有。

再加上它是人保寿险承保,大公司产品,可以放心入~

以上,

两款高性价比重疾险,我就简单分析到这里。

大家按照自身需求,自由选择合适和入手就成。

往期推荐

往期推荐