不知道你们有感知没:

以前的重疾险,保障内容很是单薄,只有重疾/身故。

后来,出现了含有轻症赔付的重疾险,比如我2018年买的复星联合康乐一生B款,轻症赔20%,重疾/身故赔100%。

别的,没了…

再看现在的重疾险:

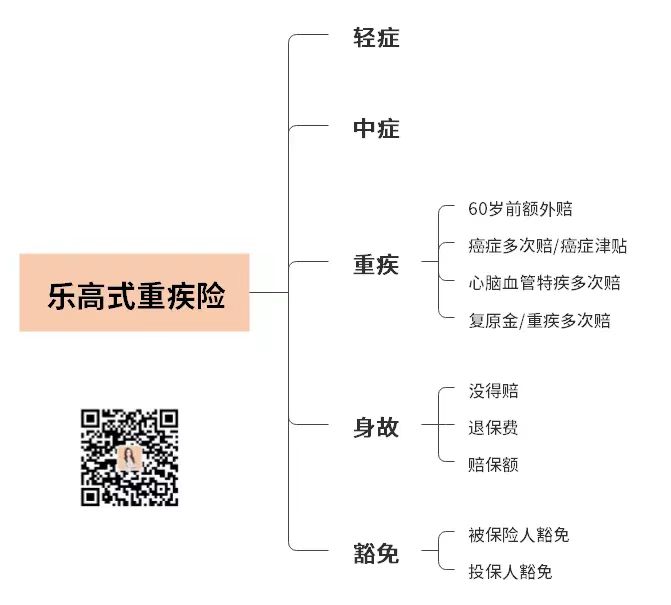

轻症、中症、重疾、60岁前额外赔、癌症二次赔付、癌症津贴、心脑血管特疾二次赔付、重疾复原金、重疾多次赔…

真的让人眼花缭乱,纠结到内伤,还不是因为穷……

而且,这些保障责任,从自带捆绑,到现在自由选择,就像玩乐高那样,自由组合搭配,拼出个什么来,也不知道好不好。

主要是值不值,毕竟,加一个责任,就得加一份钱啊,谁都想把钱花在刀刃上吧。

如果你也是这样想的,务必文末点个赞啊(我开始派任务了~)

我谈下我的意见吧,仅供参考。

01

01

轻症、中症,如果你是第一次买重疾险,要加。

疾病,是从轻微到严重这么一个过程。你既然都考虑买保险了,代表你对自己的身体健康还是很重视的。

盲猜你也会定期做体检,不舒服了,也会去医院看下…吧

确实,买保险的人,都很惜命。

所以,真有啥事,也会“早发现早治疗”,被发现的按理也是较轻微的疾病,还没到重疾的程度。

所以轻症中症,我认为是必须的。基本上99%的产品也是默认加的。

但像瑞华吉瑞保,轻症和中症是自由选择的。

如果你已经买了一份足额的重疾险,单纯想增加重疾的保额,那么你可以不选轻症中症。

毕竟这些病,没有那么严重,后遗症也没有重疾那么烧钱,够用就好。

我算了下,买吉瑞保,30岁女,保额30万,分30年交保费,保终身,身故赔保额方案:

轻症中症都有,保费是5124元

去掉中症保留轻症,保费4950元

去掉轻症保留中症,保费是4242元

轻症中症都去掉,保费是4077元

单纯加保,选4077元这个方案,可以了。

第一次买重疾险,也不建议你买吉瑞保啦,它是加保神器,但保障有点朴素。

02

02

重疾60岁前额外赔60%、80%、100%。

这相当于是一份定期到60岁的重疾险,如果是可选责任,我建议选上。

虽然保费肯定会增加,但是60岁前也确实是我们家庭责任重的阶段,有必要做多点打算。

赔30万,和赔54万,差别还是很大的。

但额外赔比例一定越高越好吗?

当然不是,你得结合整份保单来看,包括公司品牌、性价比、条款描述、增值服务和身体条件,综合评估,才能说哪个最适合你。

03

03

癌症多次赔/癌症津贴

意思是:首次确诊并赔付首次重疾之后,经过n年间隔期后,如癌症依然存在(复发、转移、新发、持续),可再获得一定比例的保额赔付。

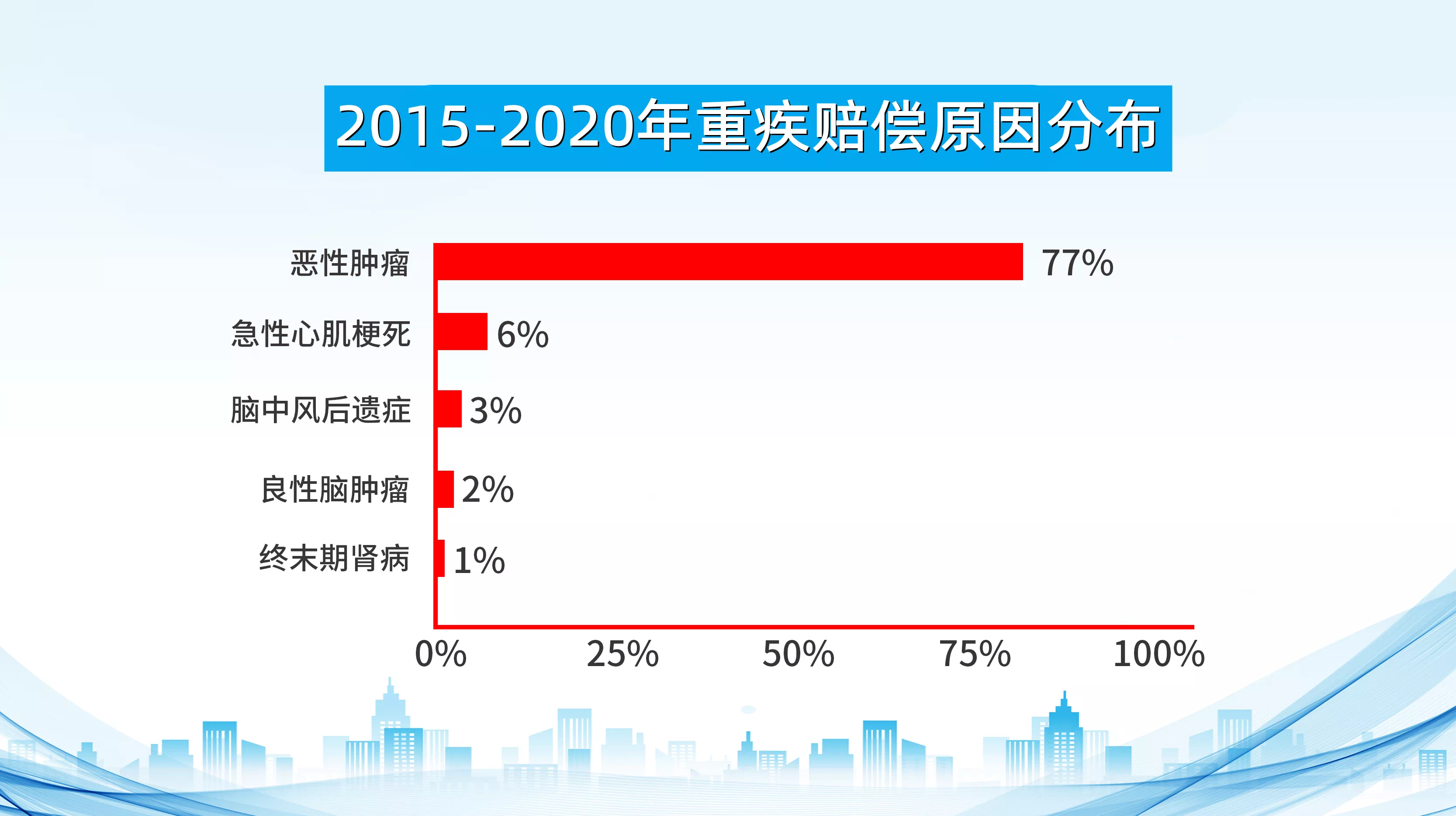

我是建议加的,原因很简单,癌症是人类的头号杀手,最高比例理赔就是可恶的它:

而且,它又很难治,治好了还有可能复发,癌细胞也有可能悄悄转移到别的脏器。

所以癌细胞有可能持续、复发、转移和新发。

教我如何能不防它:爱惜自己,同时专门对癌症赔付做加保方案,也就是买重疾险,选上癌症二次赔,或癌症津贴。

保费会加的,比如超级玛丽6号,30岁女,保额30万,30年交,保终身,含身故方案,不加癌症二次赔,保费是4572元,加了,则要多交699元。

699元,感觉还好,没有贵太多。

有能力,还是加上。

04

04

心脑血管特疾多次赔

意思是:首次确诊并赔付首次重疾之后,经过n年间隔期后,如发生心脑血管特定疾病,可再获得一定比例的保额赔付。

它一般包括这3种特定心脑血管疾病:急性心肌梗塞、冠状动脉搭桥术(又称冠状动脉旁路移植术)、脑中风后遗症。

一般来说,家族里面有心脑血管病史的,建议加。没有的话,就不加了。

加了大概贵500-1000元。

毕竟我们普通人预算还是有限的,本着钱花在刀刃上的宗旨,如果家里又没有高血压、糖尿病这些病史的,那不加问题也不大。

本身这些疾病,重疾的病种也包含了。

而从理赔数据来看,这些病的理赔比例都没有癌症高,那就不加了。

预算很松,不需要纠结二选一的粉丝除外…

05

05

复原金/重疾多次赔

意思是得了重疾,再次得重疾可以再多赔,相当于“重疾多次赔”。

对于这个责任的态度,我是保持中立的。

按理得了重疾,身体条件变差,再次得重疾的概率会增加。

但我觉得这个也只是推算,实用性,还需要多年的理赔数据来证明。

得二次重疾,甚至三次重疾的概率高吗?

有,但我更倾向于把预算放在癌症二次赔上。

如果加了复原金和重疾多次赔,保费没贵多少,那么我是乐意的。但如果贵多了点,我是抗拒的。

像青云卫一号、大黄蜂6号也有重疾多次赔的选项,加了,只是贵300块左右,那么我会选择加。

06

06

身故赔保额

很多自媒体平台,建议买重疾险就要买纯粹的只保重疾的,不要身故责任的,因为重疾和身故责任,只能二赔一,根本没必要。

对此,我的看法不同。

重疾的理赔分了三种情况:

① 确诊即赔,比如癌症;

② 做了合同约定的手术才可以赔,比如肾移植手术;

③ 确诊了合同约定的病,并达到一定的状态,比如脑中风后遗症,中风了,状态持续180天,并且生活难以自理。

其中第二第三种情况,是需要达到某个状态才能理赔的。

如果中途坚持不下去,人挂了,不含身故责任的重疾险,就没得赔了。

含了身故责任的重疾险,则可以赔几十万保额。

当然,保费也会贵不少,但保得全面,就很值得。

因为重疾险理赔,直接身故的索赔也不少,比如急性心肌梗死,做开颅手术失败脑溢血挂了(有些产品需要确诊的时候仍然生存,否则不赔重疾)这些都有可能来不及,人就没了。

只有含身故的重疾险,才最全面。

07

07

关于豁免

被保险人豁免,一般产品都是自带的。

而投保人豁免,则自由选择。

我的建议是,如果是给小孩投保的,能加就加,不加也不勉强。

因为投保人豁免责任,也是需要过健康告知的,如果不符合,就直接不给加,不提供核保。

所以不能加,也就不勉强了,买到好产品,才是首要的。

而给大人买呢?比如丈夫给妻子买。

哈,我建议不加。

因为,万一婚变了,关系破裂了,配偶关系不在了,保单也终止了,就需要进行分割。

好麻烦。

这世界,人心会变,感情会淡…离婚率那么高…

还是避免麻烦了,彼此自己给自己买吧

我并不是悲观,我只是独立

08

08

以上,是预算有限的情况下,对乐高式重疾险的一点个人想法和建议。

有钱有预算,最好还是都买了,万一就真的二次心脑血管特疾呢…

哈哈,不要这样想,这样会纠结得很痛苦。

你只要想着:能力范围内买到最合适自己的,就好了。

往期推荐

往期推荐