最近跟一位读者聊天,他说自己很疑惑。

储蓄险就那几个点收益,为啥还那么多人买。

-我自己投资不就完了,何必把钱交给保险公司打理呢?

你猜我会跟他说保险强制储蓄,超安全,还锁定利率巴拉巴拉?

Nonono,这些老生常谈的理由,听起来很像「正确的废话」。

我要说的是,保险公司特有的几个核心优势。

1.资金规模够大

说句大实话,金融市场里,钱多真就是爸爸。

拿咱们最熟悉的银行存款来说,

你有20万存银行,估计勉强能买个大额存单,还得靠抢。

但你要是有2000万存银行,就可以跟银行经理聊。

预期利率,肯定要比市场挂牌利率高得多。

而保险公司的可投资产呢,通常达到了百亿级别。

可想而知,保司就算在银行进行简单理财,其规模优势已十分明显...

但保司不会傻到把钱全存银行。

去资本市场捞金,钱来的更快。

当然也不是想投啥就投啥,

《保险法》早就规定了,保险公司一般只能选择稳健、安全的投资方式。

比如,保险资金可能会要求不能投资带ST的股票。

同样是以股票为投资标的,比起公募基金的基金经理将更倾向于投资高股息的蓝筹股。

总之人家有专业的投资架构和风险控制,这个后面我会细说。

2.资金投资期限更长

这么说吧,市场上长周期的资金几乎都在保司手里握着呢。

而且是每年都有源源不断的现金流。

投长期的好处在于,亏的概率很小。

比方说,在一家公司还是小微企业的时候开始投资它。

陪伴它成长,需要时间,过程可能会有点曲折,

但有机会享受其成长带来的超额收益。

这是一个类比。

实际生活中,很多绝佳的投资标的,风险低、收益好,

所以都有起投金额要求和时间要求。

像保险公司经常投资的,国家级重点基建类项目:

比如京沪高铁,西气东输、南水北调等。

动辄几十亿、上百亿的投资规模,

咱普通人,压根接触不到,也没那么长的投资时间。

但是咱们踩在保险公司的肩头上,就能享受到这份好处。

3.能够实现优质资产配置

优质资产配置,听起来有点虚哇?

但放保险公司身上,相当实际。

你可以理解为,保司有一整个专业的投研团队在搞投资。

这些人,

有的专注于股票投资研究十几年;有的专注于债券投资研究十几年;有的专注于非标投资研究十几年...

能够根据宏观市场环境,经济周期等因素进行灵活调整。

我查了下, 整体配置以债券(国债偏多)、金融产品(含保险资产管理产品)、银行存款为主,

三者占比合计超过七成。

主打就是一个稳。

剩下的股票、公募基金、股权等属于权益投资,用来搏收益。

靠着这样的配置,才能够做到年化投资收益率5%-8%。

因此我很疑惑,为啥会有这么多人,

并非金融科班出身,也并非金融从业者,

就敢说自己做投资,一定赚更多呢。

4.超稳定的投资能力

过去,我们很难见到保司具体的投资收益率。

做生意嘛,大家都喜欢藏着掖着。

但是吧,新规后监管要求各家保险公司要披露近三年的投资收益率和综合投资收益率。

所以直接拿数据说话。

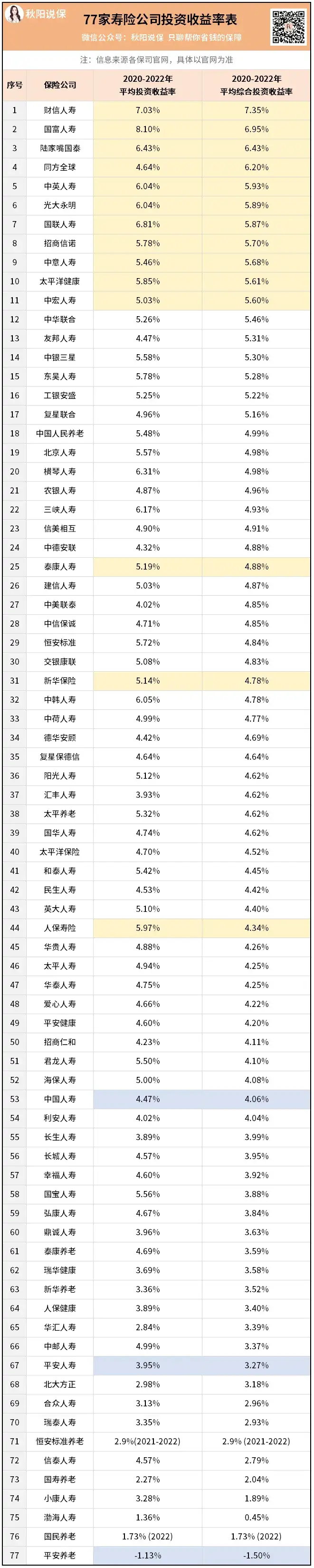

我汇总整理了77家寿险公司,过去三年(2020年-2022年)的收益:

左边的投资收益率,也叫财务投资收益率。

就是保司实际的、已经实现的投资收益率。

右边的综合投资收益率,则加上了目前账面上的金融资产。

所以一般大家会认为,综合投资收益率更能反映一家保司的实际投资水平。

看回表格,77家保司中,有40家保司的综合投资收益率都超过了4.5%。

这可是口罩三年交出的答卷啊。

所以即便是市场行情非常差的时候,保险公司的投资能力依旧稳定。

5.保司追求绝对收益

经常有人问我,凭什么相信保险公司能给他赚钱。

我说保险公司没得选。

拿基金的「相对收益」来对比,

你买的基金赚钱或者亏钱,影响基金经理工资吗?

并不,人家赚的是管理费。

规模越大→管理费越高。

所以基民赚不赚钱不重要,跑赢大盘,获得相对收益最重要。

很多基金经理的方法是,重仓一个短期来看被低估,长期有可能产生高额回报的行业。

也就是常说的大白马,然后坐等资金抱团。

于是咱们看到了,白酒起来的时候,张坤封神了;

医药起来的时候,葛兰封神了。

当光芒褪去,行情变差的时候,人家的管理规模早就扩大了十几倍。

之后你是赚是亏,关人家啥事。

而「绝对收益」就不一样了。

保险公司需要努力赚到更多的钱,才能吸引更多的新保单。

完成给客户承诺的收益之后,自己的可分配盈余更大,股东才能赚钱。

本质上来说,咱们的保单利益和保险公司捆绑得足够深。

以上几点,就是保险公司投资的竞争力所在。

往期推荐

往期推荐