最近跟个小伙伴聊了聊,她跟我说了一个苦恼。

之前热门分红险一生中意停的时候,她很纠结,想买但又对这类投资品不熟悉。

好像听人说过保险保单是有国家兜底的,但是什么分红不确定是啥意思,

不懂也就不敢买了。

后面产品停售了,查了越来越多资料,看大家都说买到就是赚到,很后悔。

现在马上又有一款热门分红险星福家要停了,她想做个全面深入了解。

我想,应该不少人有这样的疑惑。

今天我就以星福家为例,深度剖析下分红险的前前后后。

01

01

分红来源的背景

分红型增额寿,收益有个典型特征:保底收益+分红收益。

保底收益是一开始便写明在保单里,保司承诺一定会给我们的收益。

这一块没啥好说,对比下看谁给的保底收益更多就可以了。

分红收益,则跟保司投资经营能力息息相关。

所以我常说,买保险不一定要看保司,但买分红险,保司资质还是蛮重要的。

星福家这份保单的承保保司,叫做复星保德信。

从名字上不难看出来,这是一家合资公司,而且还是中外合资。

它的名号,在业内算是如雷贯耳般的存在。

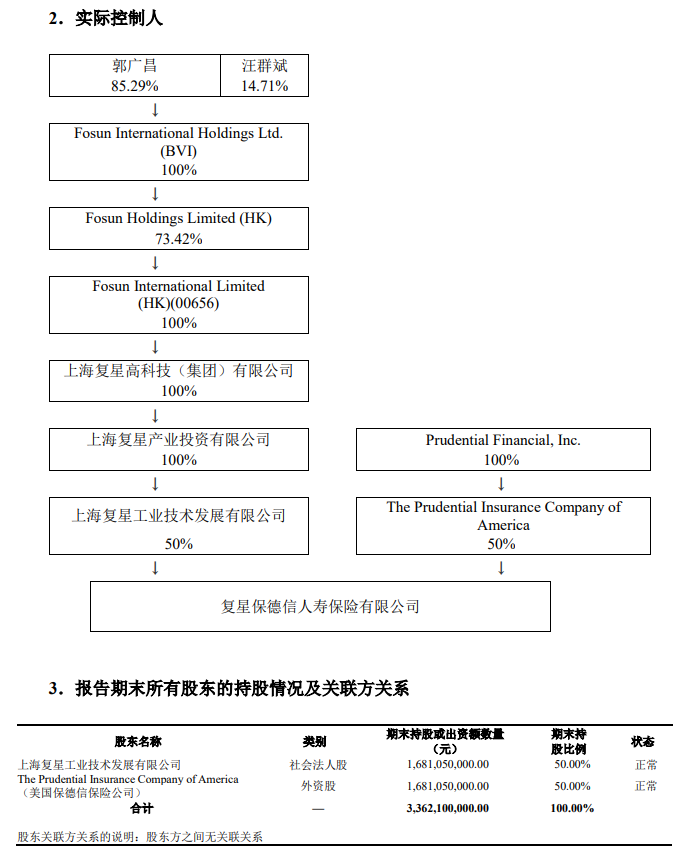

在复星保德信的官网上,有披露的公开信息显示:

复星集团与美国保德信金融集团各持股复星保德信50%的股份。

复星集团,掌门人郭广昌,浙商的代表人物。

旗下的复星医药,已经是世界级创新药的领军企业之一。

疫情时我们打的疫苗、120万一针的奕凯达等等,都能看到复星医药的影子。

除了本家医药相关外,复星集团还涉足服务旅游等多个领域。

上海4A景区豫园、三亚亚特兰蒂斯酒店、老庙黄金等等,

想不到吧,都是复星旗下的产业。

人家是挺低调,可惜实力不允许~

外资股东美国保德信金融集团,美国最大的金融机构之一。

1875年成立至今,历时150个春秋,

期间经历了两次世界大战与多轮经济危机,

到去年,还能在世界500强中排名第227位。

资产管理量要用万亿美元、营收要用百亿美元来计算,

在世界范围内,能跟它匹敌的保险公司怕是也没几家。

有个好爹好妈,复星保德信的经营情况自然差不到哪去。

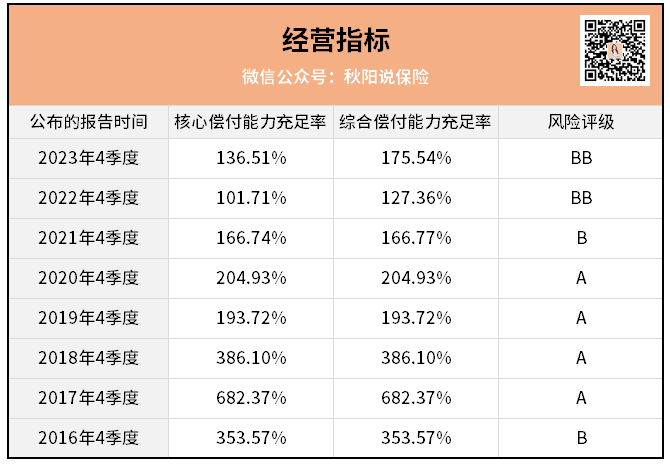

对于保险公司,我们一般通过它的偿付充足率与综合风险评级来衡量经营状况。

复星保德信,历年来这二者的情况如下:

根据最新资料,

复保的两项偿付充足率分别是136.51%跟175.54%,风险评级为BB。

翻看最近几年的数据,都比监管要求的指标要高,运营非常稳定。

而这几项指标,更多说的是公司“活下来”的情况,

跟分红息息相关的,则是公司赚钱的手段。

根据资料显示,去年非上市寿险公司综合投资收益率排行榜中,

复星保德信以6.16%的年化投资收益率,在一众非上市保司中排名第5,

力压光大永明、中荷人寿、招商信诺、中银三星等合资或国有银行系保险公司。

综合来看,公司背景、经营水平、投资实力等条件,复星保德信都有目共睹,

所以,它出的产品,自然也就在市面上竞争力十足了。

02

02

星福家收益情况

分红险的一哥一生中意停掉后,市面上分红险便有了“多强”的局面。

今天除了星福家,我还找了招商的瑞享传世、中邮的悦享盈佳两款产品,

都是前段时间火过一阵子的分红险。

以30岁男性,10万5年交,三者的收益情况如下:

先看保证收益部分,这部分属于一定能到手的收益。

看得出来,三款产品里,前期现价最高的是瑞享传世。

如果你在投资前期,对资金灵活性要求较高的,

那么瑞享传世前期能提供的资金流动性大大高于另两款,就很适合持有。

往后看,在绝大部分时间里,星福家的收益都是最高的。

所以对于单纯追求投资收益的人来说,

星福家就很适合作为这类型投资的持有产品。

到了保单末期,悦享盈佳逆袭来到第一。

如果你的投资目的是打算做资产传承的话,

那么悦享盈佳的表现最令人满意。

同样的,加上分红后的三款产品,表现都与保底收益类似。

虽说在不同时期,三款产品都有过高光表现,

但在大部分最重要的时间里,星福家都是牢牢占据着榜首的位置。

可以说,如果你对于这笔投资,并没有那么明确的规划,

例如未来是要拿来给子女婚嫁,还是给自己退休后旅游,

亦或是年纪大了之后的医药费用、传承给子女孙子的资产...

没啥具体目标,那么就非常适合投保星福家。

理由就如我刚才所说,在绝大部分时间里它的收益都最高,

那也就是它能提供的资金流动性最好,使用场景也就更丰富了。

最后哔哔几句。

现在的理财险市场真的很乱,

产品的生命周期,竟然短到只能用周计算。

就像这款星福家,我月头刚拿到手时,它是一款新品。

结果这篇文章写完,就听到它要停的消息了。

当今信息时代,果然好东西都是得用抢的。

往期推荐

往期推荐