我做理财险咨询,必问2个问题:

你的需求是什么?

买理财险将来这钱想用在哪?

如果是用途不明确,只是想稳定增值,

我会更建议入手增额寿,方便、灵活。

但如果明确是要拿来养老,那年金险是首选。

01

底层逻辑分析

人不一定病,但一定会老。

所以就本质而言,养老这事是确定的。

那么,我们就面临着三个问题:

想什么时候退休?

退休想拿多少钱?

以及,这笔钱要怎么存下来?

尤其第三点,是核心。

常见的存钱方式:

基金股票类,属于风险投资。

把养老钱存这,不排除退休后喝西北风的可能。

房子商铺类,属于固定资产。

只有租出去才有现金流,非常不稳定。

存款国债大额存单类,能确保本金安全,够稳健。

但「利率走低」和「通胀」,让钱日渐缩水,

再加上支取方便,养老钱随时会被挪用...

那么,就只剩下储蓄险了。

有人会问:增额寿和养老年金谁更适合养老?

答案毋庸置疑是养老年金,因为它具有3大优势。

① 刚性兑付

养老年金的安全性,直接拉满。

它属于人寿保险,受国家严格监管,

就算保司倒闭,也不会影响我们的权益。

什么时候领、领多少,都白纸黑字写进合同。

② 与生命等长

养老,需要长久的现金流支持。

最好是活着,就能一直有钱花。

养老年金险,恰好是「活到老领到老」的类型。

活着就能领钱,长寿风险完全不用担心。

这一点,增额寿完全比不过。

虽然是复利增值,长期收益可观,

但它的现价是越减越少,总有用完的一天。

而养老年金,却有着终身现金流的安全感。

③ 时间杠杆高

无论是选择5、10年交,最长都能保终身。

用几年存款锁定一辈子收益,时间杠杆很高。

综合这三点,它足以成为养老规划首选。

并且,它的收益还非常可观。

02

优质产品推荐

我最近接待了不少想买养老年金的客户。

总结了下,大致可以分为「短缴」「长缴」两类。

前者,大多是年近40+,养老迫切群体;

后者,则是有养老意识的年轻人,做养老规划。

我分别筛选出两个经典案例,你们可以抄作业。

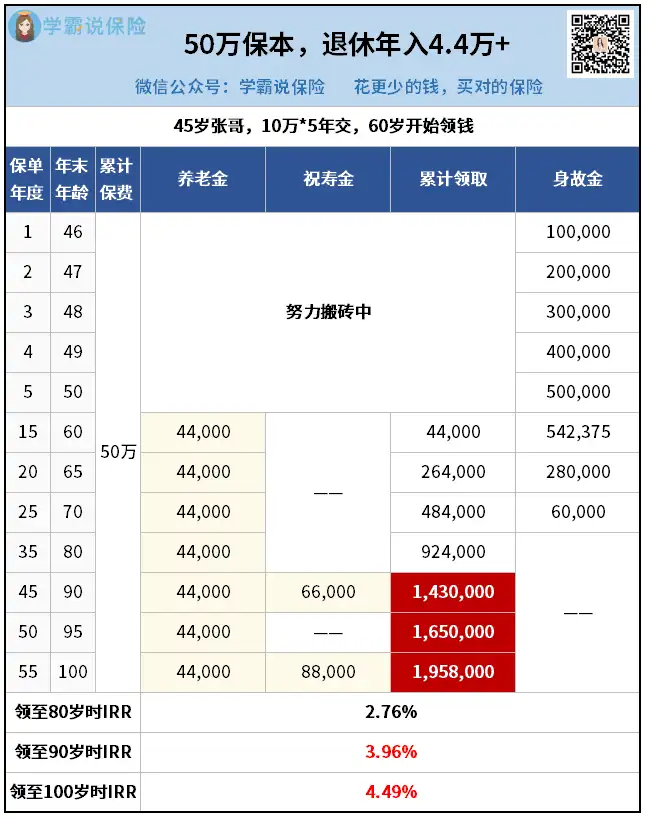

10万*5年交,60岁退休年入4.4万

张哥今年45岁,他找我咨询养老年金,

只明确一个需求:领取要高。

我为他挑中这款产品——大家慧选B款(高领取版),

10万*5年交,从60岁开始领养老金:

每年领44000元,折合3666元/月。

加上张哥本身的社保养老金,退休生活会很滋润。

44000元/年的退休金,只要张哥活着就能一直领。

活到老领到老,终身提供持续+稳定的现金流。

并且大家慧选B款,还在两个阶段设置了「祝寿金」。

90岁,额外领1.5倍年金

100岁,额外领2倍年金

换句话说,活得越久,赚得越多。

对应看累计领取、IRR两栏,张哥90岁时:

累计已领143万,净赚93万,IRR高达3.96%。

如果张哥长命百岁,保单的IRR能达到4.49%。

这个收益水平,增额寿是完全比不上的。

如果看重高领取,可以参考张哥这套方案。

不过,有一点要提醒你们,

大家慧选B款虽然领取高,但「不保证领取」,

会更适合对寿命有信心,或家族有长寿基因的朋友。

如果你更求稳,或者是年轻人想慢慢规划养老的,

可以参考这套方案??

2.5万*20年交,55岁退休年入4.5万+

筱筱入手的也是大家慧选系列,不过是A款(稳健版)。

她今年才27岁,计划每年投个2.5万,分20年交。

一来,缴费压力小,折合每月只用交2083元;

二来,创造的收益也很可观。

55岁退休,每年领45100元,每个月就是3758元。

大家慧选A款,稳健版,保证领取20年,

也就是说,45100元*20=90.2万一定能拿到手。

不仅稳赚不亏,筱筱只要活着还能有持续现金流。

90岁、100岁时,分别额外能领1、2倍祝寿金。

算一下后期IRR,达到了3.85%,也很牛了。

整体收益不俗,适合求稳的朋友入手。

最后,简单哔哔两句。

老话说:闻道有先后,术业有专攻。

这话,用来形容养老年金险再合适不过。

它的3大特征:

固定派发、与生命等长、后期收益更高

恰好和我们的养老需求,百分百契合。

所以别纠结,直接入手养老年金险就成。

往期推荐

往期推荐