这半个月来,大家应该没少听“分红险”。

从以前的人人喊打,到现在的真香警告,

分红险能重获关注,全靠3.0%产品衬托。

不过一直以来,我都没怎么黑过分红险。

毕竟买保险,本来就是量体裁衣,各有选择。

你能接受它不确定的分红,自然可以入手。

而且现阶段的分红险,你别说,确实香。

01

什么是分红险?

分红险,属于“新型人寿”保险范畴。

一般不独立存在,得依附在其他险种上。

常见的有分红型年金险、分红型寿险、分红型两全险。

就比如分红型增额寿:

本质是寿险,提供身故保障;

有保证现金价值,可以理解为保底收益;

还有一层浮动的“非保证分红”收益。

这个非保证分红,是它最大的卖点。

保司会根据实际经营情况,给消费者一定比例的分红。

分红从哪来?离不开这几个“差”:

具体含义很晦涩,我就不逐字解读了。

你们只需要知道:

按国家规定,保司分红一般不能低于可分配盈余的70%。

它经营好,我们拿的钱就多;反之,则少。

这也印证了前面我说的——非保证分红,

分红收益并不确定,可高可低。

因此买分红险,挑对产品很重要。

02

三项核心指标

以分红型增额寿为例,三项核心指标。

① 产品结构

包括回本期、收益率。

分红型增额寿,既有保底收益,也有浮动收益。

两种情况下对应的回本期、收益率,都得看。

一般来说,回本越快、收益率越高的,越值得入手。

② 保险公司本身

分红险,是很考验保司投资能力的险种。

上面也说了,它的红利来自“几个差”产生的可分配盈余。

尤其利差,直接反映了保司的投资收益率。

在这方面,大公司会更有话语权些。

它们的可投资规模、治理和盈利能力确实比小公司强。

当然,并不绝对,毕竟尖子班里也有吊车尾的那个。

所以核心要看的,还是保司历年来的投资收益率。

这部分内容,可以直接去翻看企业年报(定期公布)。

历年表现好的,优先纳入考虑范围内。

其次,保司的运营风格,也要重点关注。

要挑大方的、愿意给消费者让利的公司。

就比如XX保司运营能力不错,但要铺天盖地投广告,

运营成本一高,分给消费者的钱就少。

所以有时候,保司知名度高低不能代表它的真正实力。

③ 产品过往分红实现率

去年底,金融监督管理总局出了一项新规:

从今年7月1日起,保司要在官网披露自家分红产品的分红实现率。

投保前,咱们就可以上官网去查一下。

以平安人寿为例,公开信息披露→专项信息→红利实现率:

特别提醒,不要只看1年,最好往前看3-5年的。

毕竟像分红型增额寿这种,持有时长都是终身,

产品长期分红稳定且可观,也能印证这家保司投资能力不俗。

03

优质产品推荐

现有的分红型产品不少,我比较推荐的是

——一生中意(分红型)增额寿。

按照上面3个指标,逐一来剖析。

首先,产品结构,包括回本期及收益率。

以30岁男性,年交10万为例:

无论是看保底收益还是浮动收益,在缴费期结束或往后1~2年内,保单现价都能超过投入本金,实现回本。

回本后现价开始猛涨,保底收益到后期稳定在2.3%左右;

加上浮动收益,一生中意IRR有3.56%左右,很高。

而且值得一提,这款产品是以“保额”分红的,

长期来看,收益要比那些“现金分红”的产品要高。

想用钱也很方便,直接减保就行,规则宽松:

每年最多可减基本保额的20%,最多5次就减完。

其次,保险公司。

一生中意(分红型),由中意人寿承保。

02年成立,注册资本19亿人民币,目前增至37亿。

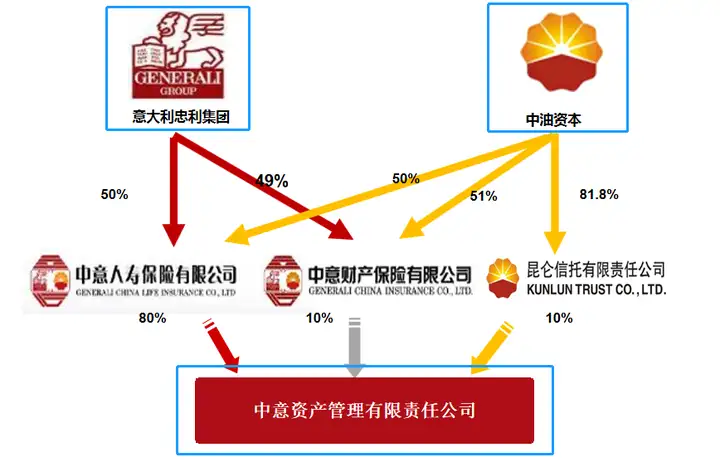

这家保司,背后有两大世界500强大股东加持——

中国石油天然气集团有限公司、意大利忠利保险有限公司。

同时,还成立了自己的资产管理公司:

背靠中油资本,中意人寿的可投资规模、盈利能力毋庸置疑,

从它家过往产品的分红实现率,就能看出。

过往3年,产品分红实现率普遍在100%及以上,

最高的,能去到247%:

口罩三年还能有这分红实现率,我是真佩服。

所以综合看下来,一生中意(分红型)确实很牛。

感兴趣的朋友,可以预约专家老师做个深入了解。

04

哔哔两句

分红型增额寿,既有固定收益,长期还有分红,

对没什么理财经验、担心本金亏损的朋友很友好。

在利率持续下行的当下,是很不错的选择。

只一点,在产品选择上一定要多下功夫。

上面我讲的三个核心指标,你们好好消化,

购买前拿出来看看,参照着入手,才能买到好产品。

往期推荐

往期推荐