每天,我都会接触到各行各业的人。

毕业六年,存款破百万的青年,面临大厂裁员浪潮的中层领导,日夜颠倒的带货主播,精打细算的新手双胞胎宝妈......

不同人,有着完全不同的预算与需求。

就算是一家人,小到刚出生的婴儿,大到身体依旧硬朗的曾祖父母,适合的保险产品也都不尽相同。

找出最合适他们的产品,是我每天的工作,也是最频繁被提起的问题。

今天给大家分享一个五口之家的保障体系,每个人我都针对性地设计了一套专属方案。

力求用最小支出,撬动最高保障杠杆。

01

01

先简单介绍一下家庭成员的大致身体情况:

女儿:2岁半,早产,新生儿体检中发现卵圆孔未闭,周岁体检彩超显示已闭合。

爸爸:31岁,体检未发现异常。

妈妈:30岁,乳腺结节2级,妊娠期间曾有过高血压。

爷爷:56岁,痛风,腰椎间盘突出,年前体检检查出胆囊息肉。

奶奶:51岁,乳腺结节,肾结石,轻微高血压。

经济情况:

爸爸:二线城市企业中层领导,月平均收入15000元。

妈妈:当过两年全职宝妈,今年刚复出工作,月收入固定5000元。

爷爷:准备内退,预估每月基本工资2600元。

奶奶:内退状态,每月基本工资2300元。

当前年投资收入2万元。

年轻夫妻年收入汇总为26万,考虑整个家庭年收入为32万。

不考虑爷爷奶奶内退工资情况下,家庭年盈余在13万左右。

打算保费支出占收入比例不超过10%,以最小的保费支出撬动最大的杠杆。

下面我们就来看看每个人对应详细的配置情况。

02

02

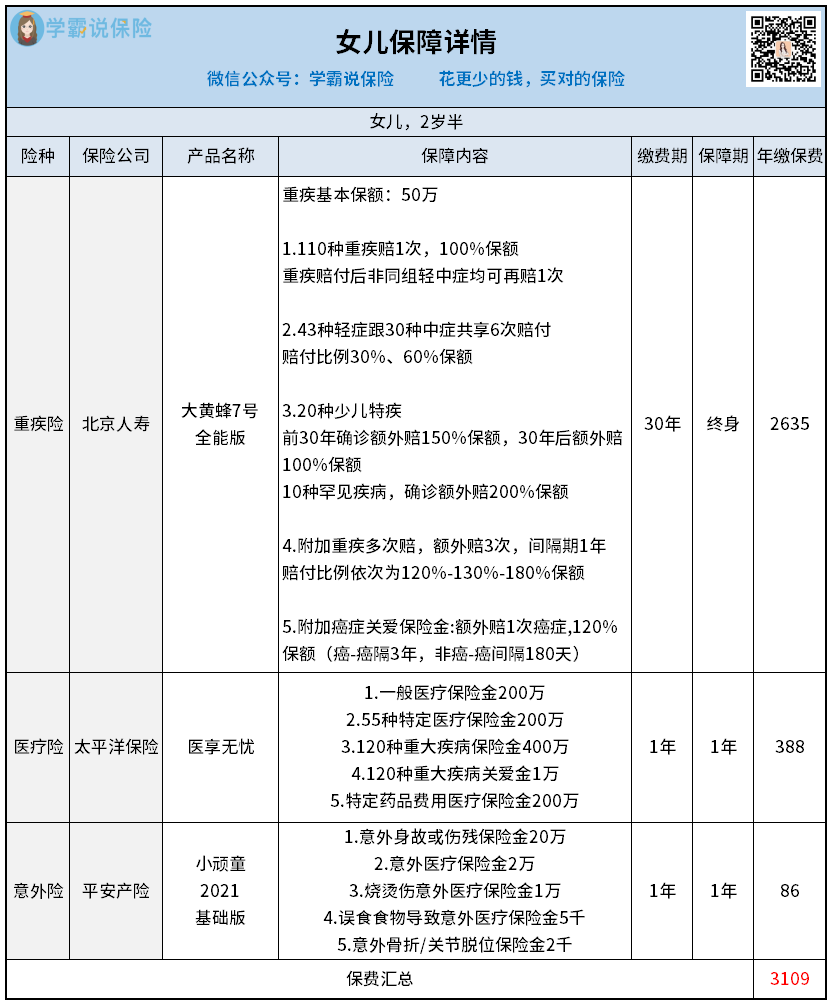

女儿,年交保费3109

身体异常记录:早产,出生时彩超显示卵圆孔未闭合。

目前身体发育情况无异常,周岁体检时也显示卵圆孔已闭合,身体情况满足可选性价比最优产品的条件。

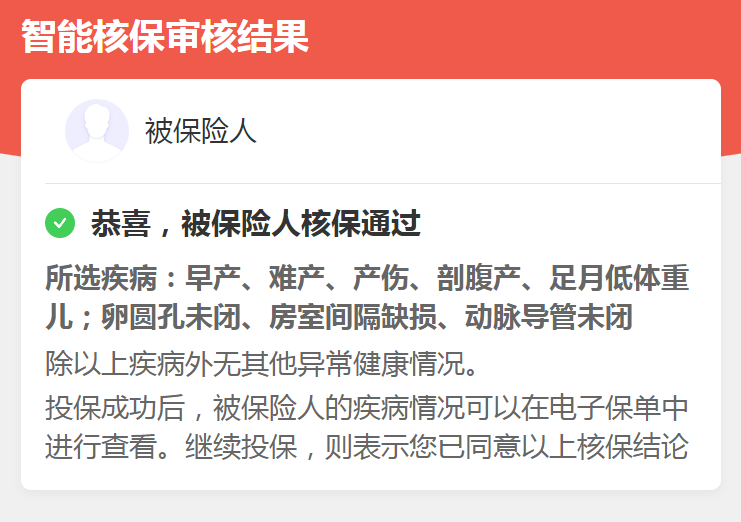

重疾险选择最新上线的大黄蜂7号全能版,以上异常均可通过智能核保告知并以标准体承保。

医疗险备选是医享无忧与铁甲小保2号,由于铁甲小保2号的续保优势不及医享无忧,故最终放弃选择。

不出意外情况下,医享无忧可保证续保至23岁左右,届时再考虑是否更换产品。

意外险选择平安出品小顽童,86块钱能保20万意外身故,还要什么自行车呢。

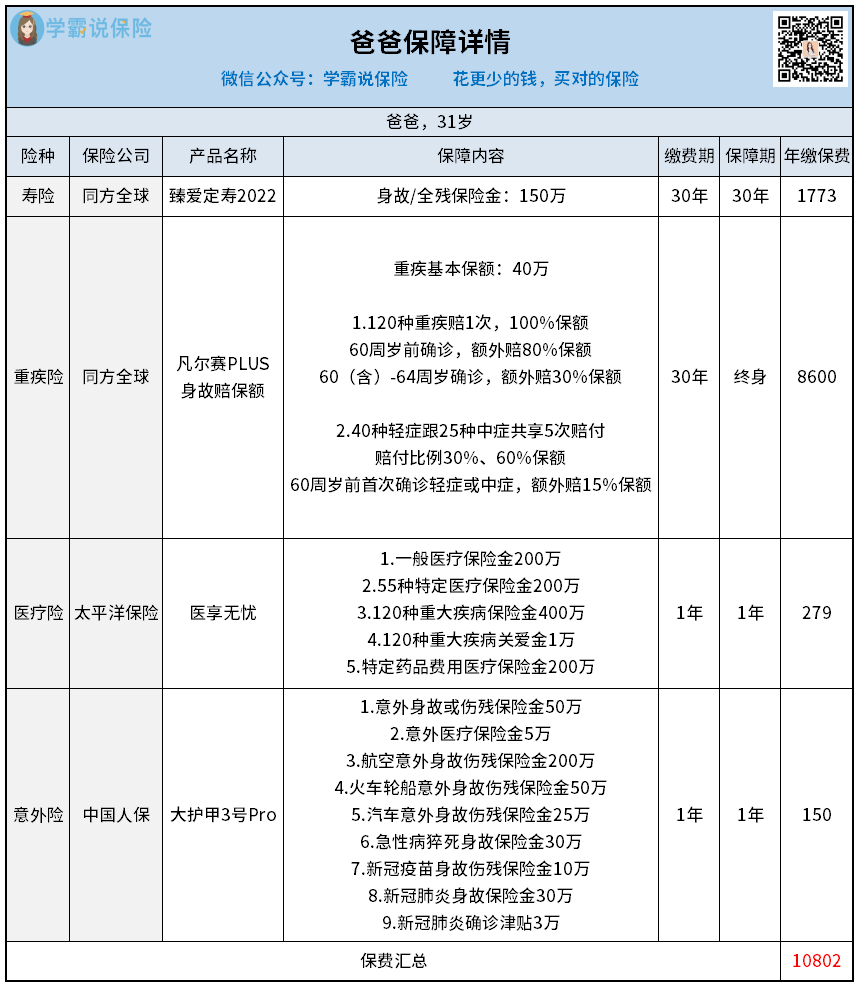

爸爸,年交保费10802

平常生活作息规律,不抽烟不喝酒的爸爸,体检结果没有任何异常,所有产品均可选择性价比最高的那类。

由于充当家庭经济支柱,所以爸爸与妈妈都需要配置定期寿险以转移身故风险。

在疾病风险的防范中,以重疾险+医疗险搭配,结合医保一前一后抵御风险。

值得一提的是,当时在挑选重疾险时,他曾经在凡尔赛PLUS、达尔文6号、超级玛丽6号三款产品中举棋不定。

而最终会选择凡尔赛PLUS,决定性因素在于其提供的增值服务。

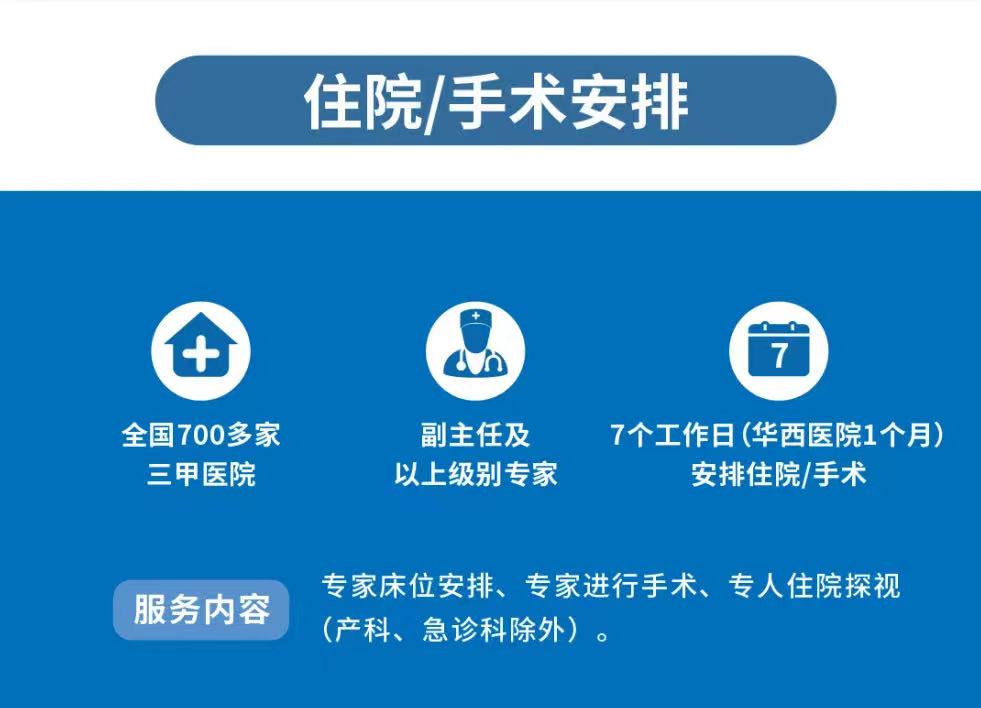

依靠强大的医疗资源网,凡尔赛PLUS能提供全国700+家三甲医院的住院/手术安排。

三甲医院床位、副主任以上级别专家、手术安排等,凡尔赛PLUS以1年贵1千多,30年缴费贵3万块的保费,换来了这份塞20万块红包都不一定有的就医绿通。

到底值不值,相信自有人定夺。

除此之外,这份增值服务不断升级也是亮点之一。

而且,升级后的增值服务,老保单依旧能享受到,没有愧对“最为客户着想”的保险公司之名。

配置完重疾险后,医疗险选择目前产品市场中续保条件最优秀,综合性价比最高的医享无忧。

一年期意外短险选择中国人保承保的大护甲3号Pro尊贵版,明年到期后再结合新的市场环境更换产品即可。

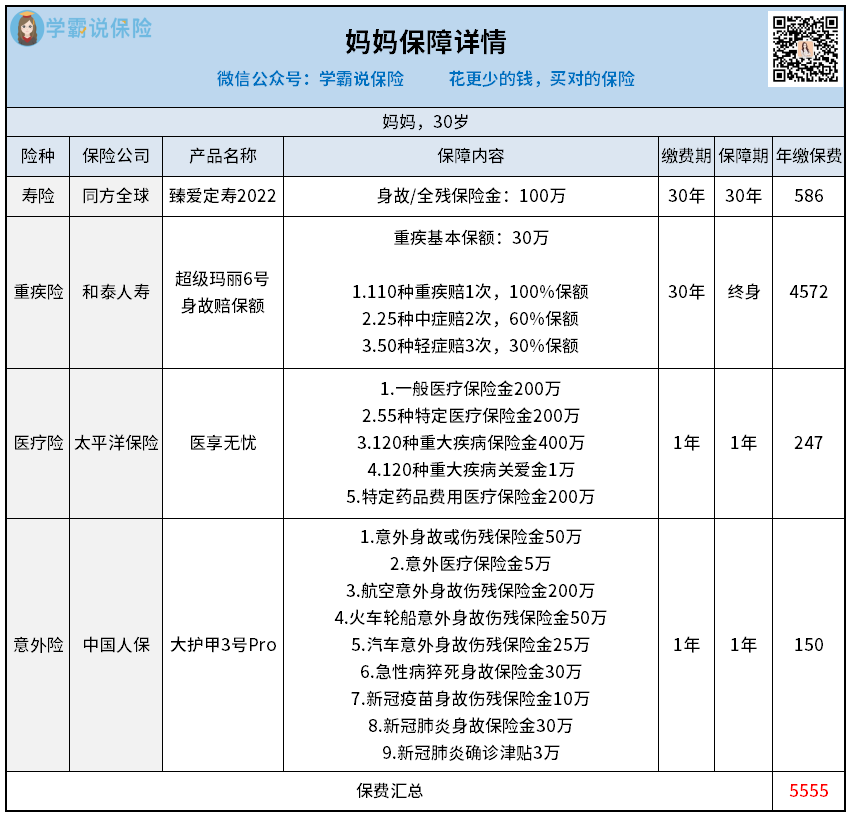

妈妈,年交保费5555

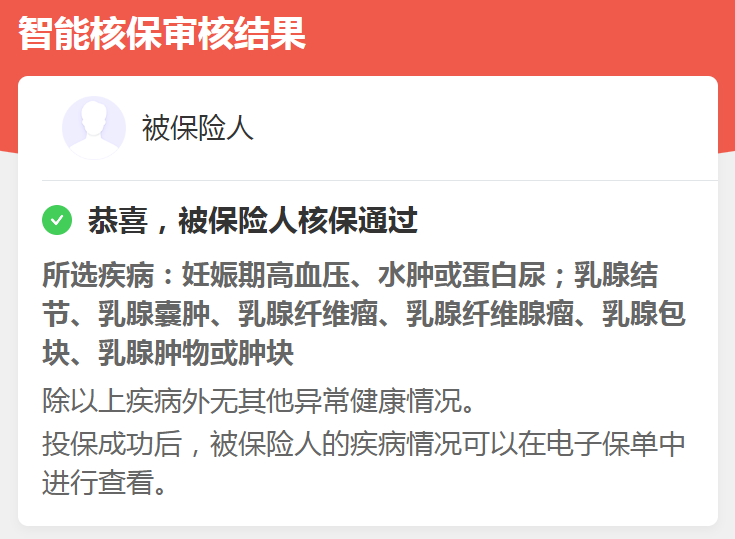

身体异常记录:孕期曾检查出妊娠高血压,哺乳期体检发现乳腺结节,近半年BI-RADS分级为2级。

由于孕前无高血压记录,产后充分休息后血压也恢复正常,所以妊娠期高血压这一异常状况并未对核保造成过多阻力。

而乳腺结节最新超声结果显示分级为2级,所以最后重疾险选择对于结节核保较宽松的超级玛丽6号。

30年交,30万保额保终身的超级玛丽6号,30岁女性年缴保费只要4572元。

总保费13万便能撬动这份总保额93万的重疾险,杠杆比可见一斑。

而寿险、医疗险、意外险的选择与先生的选择一致。

臻爱2022、医享无忧都是核保尺度较为宽松的产品,常见的疾病或异常情况基本都能通过核保取得不错的承保条件。

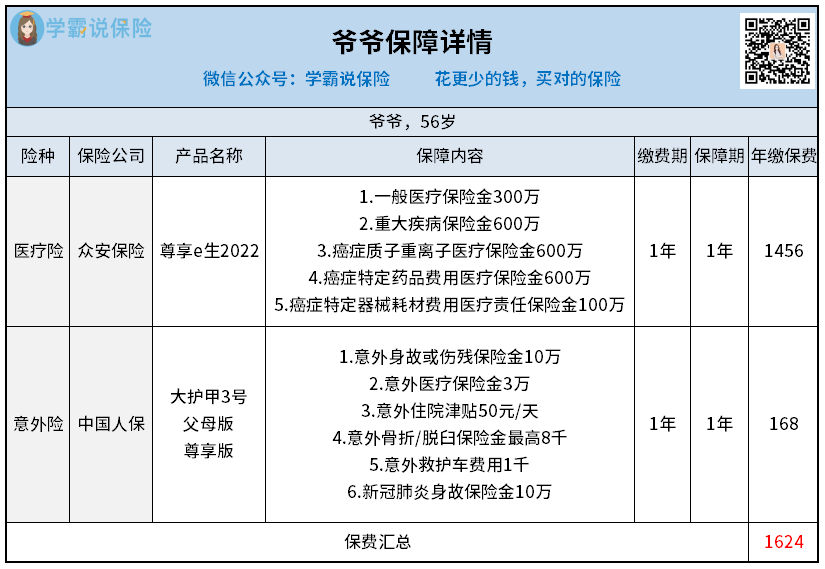

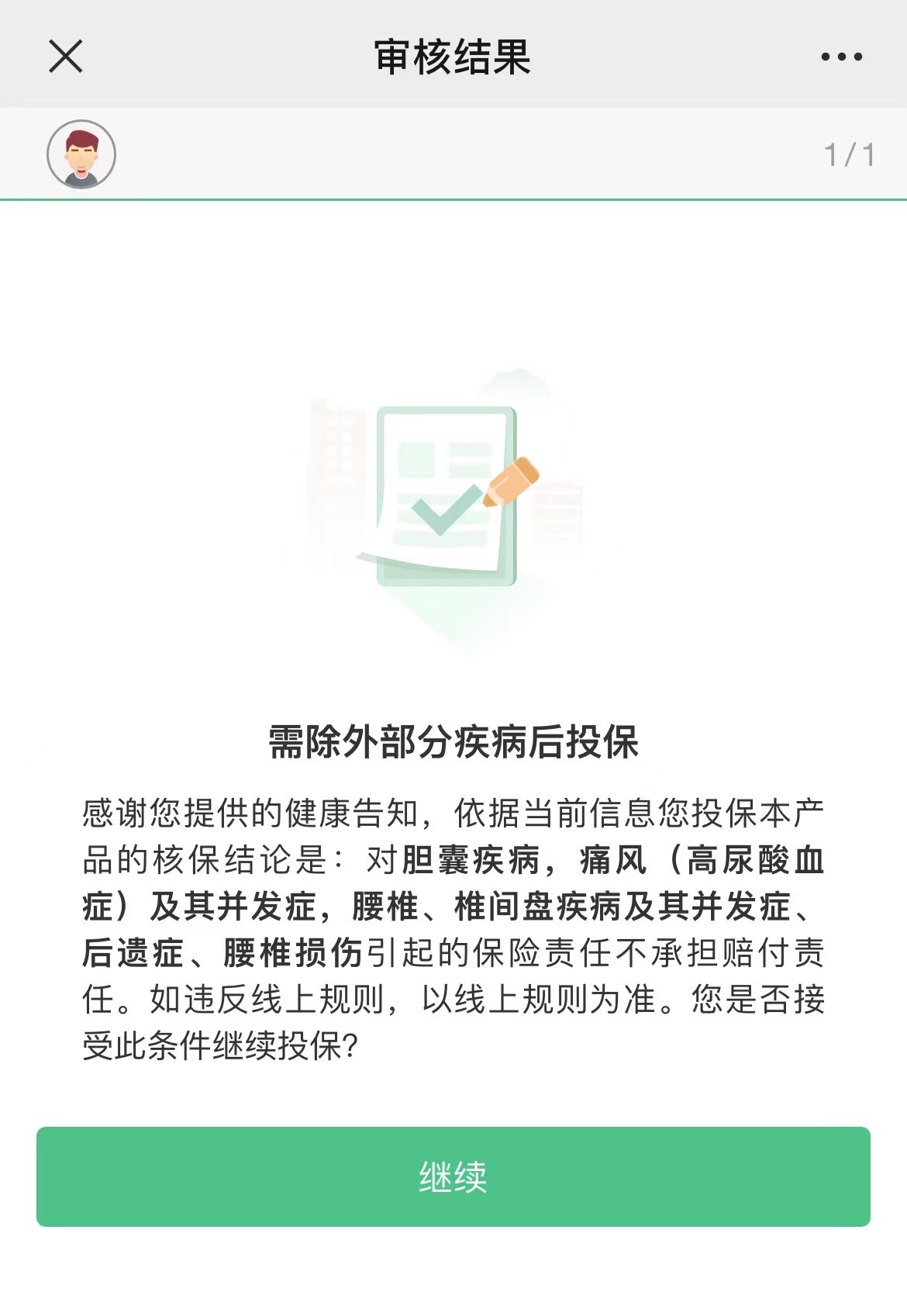

爷爷,年交保费1624

身体异常记录:痛风,腰椎间盘突出,年前体检检查出胆囊息肉。

由于爷爷年纪已经来到56周岁,常规的疾病风险防范逻辑已不再适用。

重疾险由于保费太贵,容易出现倒挂,且身体条件也不符合承保规定,故放弃该项保险选择。

医疗险中,一直以来名声不错的医享无忧由于在该年龄承保需要做指定体检,故产品选择更换为尊享e生2022。

按照尊享e生2022的健康告知,结合爷爷身体情况进行逐项告知:

痛风:仅为轻微发作且无并发症状,当前已吃药控制;

腰椎间盘突出:无并发症状;

胆囊息肉:未切除,无并发症状,未被建议短期内复查。

得到的结果是除外承保,符合一般医疗险不保既往症的要求。

同样的核保结果也适用奶奶。

因为比爷爷年轻,所以奶奶可以选择投保医享无忧。

在智核界面告知了当前的身体情况后,得到了医享无忧除外承保的结果。

两个老人加起来一年的保费不到3千块钱,比医保还便宜,就能很好地转移疾病风险。

一家五口人最终方案配置情况如下:

一家五口,包括老人大人和小孩的方案,四大险种都有了。

小孩和老人面临的意外和疾病导致财务损失的风险,这个保险方案全部覆盖;

大人除了意外和疾病导致财务损失风险,还有因疾病导致的收入损失,方案也全部覆盖。

万一谁生病了,都能有足够的底气好好看病。

而整个方案总保费不过2.3万,对此,用户是非常满意的。

他原来拿到的方案,总保费要5万,光孩子就已经占据1.2万,性价比太低。

我给的方案,给他省下了超过50%的保费。

03

03

在配置完健康险方案后,爷爷奶奶准备用手里头的退休工资,给孙女投保一份增额终身寿,作为祖父母送给她的人生礼物。

两个老人当前是内退状态,年收入汇总6万元左右。

日常开销基本都由子女覆盖,所以没什么支出。

而与子女沟通后发现,他们也有这方面的想法,为女儿准备一笔资金可供未来教育或投资使用。

经过多次商讨,最后两个老人出资3万,儿女出资2万,敲定了一份5万*5年的增额终身寿方案。

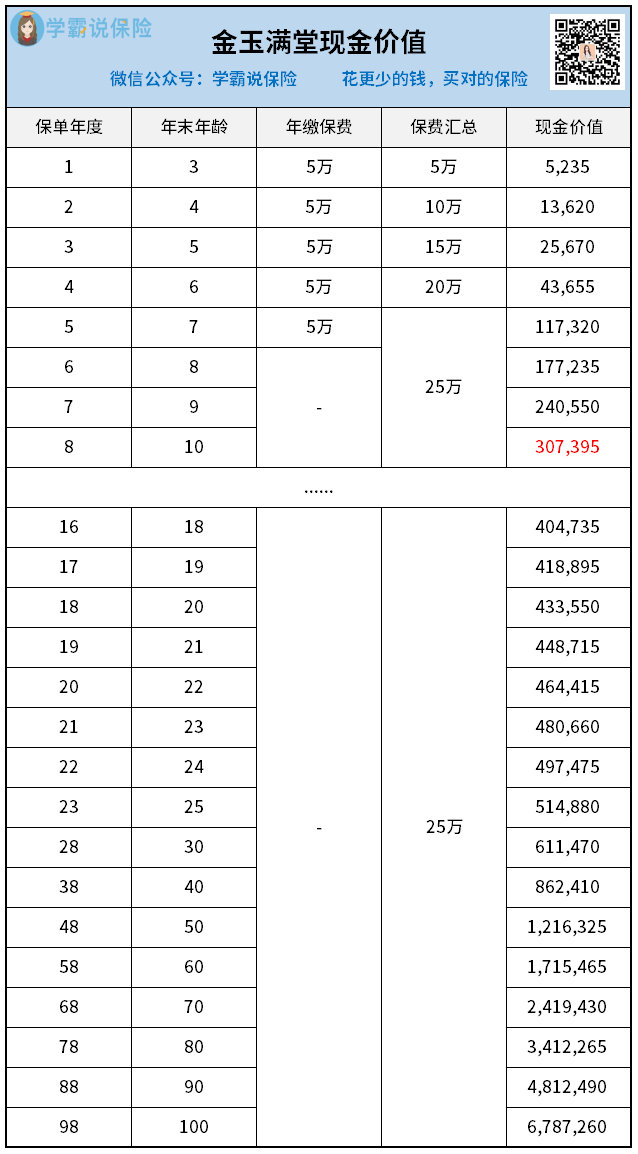

产品选择为弘康人寿金玉满堂,现金价值增长快,加减保也无限制,保单贷款利率还低。

以爸爸作为投保人,2岁半的女儿作为被保人,现金价值展示如下:

可以看到,保单年度第8年,这份金玉满堂的现金价值来到307395元,已经回本且产生正收益。

到了保单第16年也就是女儿去读大学那一年,现金价值来到404735元,已经可以减保取现供每年教育费用使用了。

如果不取出的话,等到保单第23年,也就是女儿25岁那年,现金价值已经突破50万,可以作为一笔创业启动资金,虽不算特别多,但也是笔不小的数目。

总而言之,这份增额寿作为两代人赠与新生命的礼物,会以不断增长的现金价值,持续体现着浓烈的爱跟祝福,守护着宝宝的成长。

最后哔哔几句。

保险,作为一纸合同,代表的是极致的信用。

所以它能够用来对冲风险,不管是疾病、身故,还是利率下行等风险。

这个一家五口的家庭,用2万元转移了一家人的健康风险,搭建起整个家庭人身风险防御体系。

用5万元锁定了未来呈不断下行趋势的利率,给了子女未来更多的选择可能,毕竟,在这个现代社会,没有钱便寸步难行。

但正如我开头所说的,每个家庭情况不同,适配的保险方案也天差地别。

但唯一相同的是,不管什么样的家庭,我们的1对1服务,都将客观公正定制专属的家庭保障方案,并提供安心赔服务。

放心买,安心赔,在最无助的时候,我们永远在你身边。

往期推荐

往期推荐