“学姐,重疾险保障期限是选定期还是终身好呢?”

“学姐,给孩子买重疾险要不要保障终身呢?”

最近学姐看到后台有不少的朋友有这样的疑问,毕竟这也是每个人在投保重疾险的时候逃不掉的问题,索性今天就给大家一次性说清楚这个问题!

本文重点

>>成人重疾,定期还是终身?

>>少儿重疾,定期还是终身?

① 成人重疾,定期还是终身?

定期型重大疾病保险属于消费型保险,它保障期限可以是10年、20年或者是30年,也可以是保障到60岁、70岁,甚至是到80岁的。

终身型重大疾病保险,就是给被保险人提供终身的保障。

对于定期重疾险和终身重疾险的区别,相信大家都有所了解。一是保障期限的区别,二是保费的区别。这两者是相互联系的,保障时间越短,自然保费也会相对便宜。

究竟该怎么选择呢?关键看以下这几个因素:

◆ 我们能活多久?

随着未来的医疗科技越来越发达,以前我们所认为的绝症会有更多的机会被治好,这意味着人们因疾病而死亡的概率将逐步减小。

据《2019年我国卫生健康事业发展统计公报》显示,中国居民人均预期寿命由2018年的77.0岁提高到2019年的77.3岁。

◆ 得重病的几率有多大?

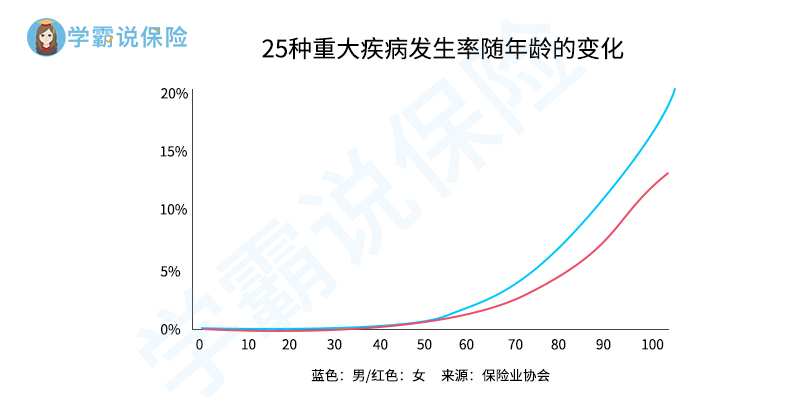

根据保险行业发布的25种重疾发生率表来看,人的一生,发生重疾的概率会随年龄的增长而加速升高,如图:

由图可见,如果重疾只保到70岁,往后,在我们最有可能发生重疾的阶段,反而失去了保障。

定期型重疾险最大的问题就是在到期后风险如何转移。

到期后最大的两个问题:

一个是年龄过大再次购买重疾险保费过高。

一个是身体状况导致无法再次购买新的重疾险。

买了定期型重疾险后,如果在到期前发生了重大疾病,那么它是可以很好地解决重大疾病的后期康复护理等费用的。

但如果到期后发生重大疾病,在没有保险的情况下,那么疾病的治疗费用都只能自己承担。

举个例子:

A先生买了1份保到70岁、保额50万的重疾险,A先生在67岁的时候不幸得了肺癌,获得了50万的保险金赔付。

如果A先生在71岁得了肺癌,就不能得到赔付。这个时候除去社保能报销的医疗费用,剩余的治疗费、医药费、康复护理费等都只能自己承担。

你确定你能准确控制生病的时间点吗?

◆ 70岁后,得了癌症,你会治疗吗?

据重疾经验表统计,人这一辈子得重疾的概率为72.18%。

有位保险界大佬曾说过:“人这一辈子一定会得重疾,如果没有得,那是因为别的原因先走了,还没有机会得。”

看来,人这一辈子,得重疾已成注定。

我们可能无法摆脱罹患重疾的厄运,却掌握了治与不治的权利。

在学姐看来,有了疾病还是该好好配合治疗的,不提倡大家选择放弃治疗。为什么呢?

在你二三十岁的时候,去想七十多岁,你会觉得那个时候已经很老了,可能已经走不动路,生活也没有什么奔头了。

但是如果你真的到了那个阶段,你发现周围的人身体都很好,隔壁的老王每天都会去跳广场舞,村口的老李两口子还经常出去旅个游,每个人的生活都还活的挺乐滋滋的。

万一这个时候,你不幸患了重疾,你还会觉得活着没什么意思吗?

可如果到那时候再后悔已经来不及了。

人都是非常惜命的。

而且现在人均寿命越来越长,退休时间也在不断推迟,以后的70岁可能就相当于20年前的50岁,正好是退休享受生活最美好的时候。

这个时候,当个有钱的老头老太太不好吗?

重疾险保障到终身,在心理上会更有安全感。

◆ 你的预算有多少?

说完了这些,我们再来说些现实的东西,那就是经济能力。毋庸置疑,保终身的价格更高,而保费无疑是大多数人投保时考虑的重点。

一般来说,保至70岁要比保终身要便宜40%左右,而在上面我们也分析过70岁前患癌的概率要比70岁之后小得多。

保险公司每笔账都算得一清二楚的。

网上有不少所谓的大V,喜欢鼓吹「买定投余」。也就是说,我们购买定期,然后把节省出来的40%的保费用于投资。

这笔钱复利复利着……到70岁之后,说不定也有大几十万。

看似想法是好,计算也没问题。不过这高估了普通人的投资能力,以及持续投资的难度。

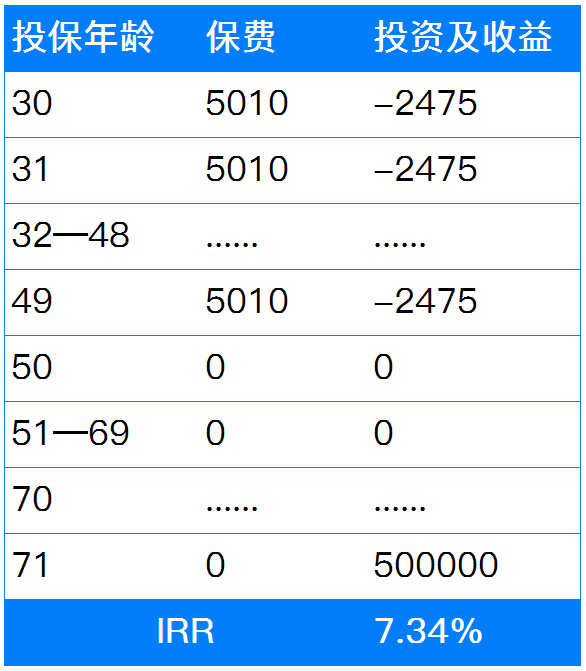

如果想要70岁之后复利到50万,投资的年利率就要达到7.34%。

以超级玛丽3号Max为例

这就好像有人告诉你:

「每天少抽一包烟,30年就能买宝马车」

或者看到知乎上「每天做70个深蹲,坚持一个月会发生什么」的回答。

你就只会把它们当笑话而已。

也就是说看起来这一时半会省下了一笔钱可以去做复利的事情,然而也许你并不会好好利用这笔钱,而是用在了其他更“奢侈”的事情上,比如买包包、化妆品等。

与其这样,不如一开始就狠下心给自己一份更稳妥靠谱的保障。

② 少儿重疾,定期还是终身?

至于少儿重疾,我们通常拿保至30岁(即保30年)与保障终身来作比较。

学姐同样建议买终身。

◆ 定期的弊端1:到期了之后,再买变贵

按官方的重疾经验发生率表来看,0-18岁发病率也就0.04-0.7%之间,如果只保至30岁,并没有把重疾险的作用发挥至最大。

在价格方面,如果到期是30岁,按照30岁年龄来买,比0岁要贵几倍。

举个例子,同样50万保额来算:

0岁男孩买到终身只需要每年两千多,30岁男性买到终身每一年却需要五千多。

以80岁寿命来计算的话,小孩比成人多了30年保障,每年还便宜了三千块钱。

◆ 定期的弊端2:就算不嫌到期再买变贵,也会面临不一定能买的风险

有些家长会觉得,孩子长到30岁,自己也可以买保险了,我只用帮他买到30岁就好。

想法是好的,可忽略了投保新产品要重新进行健康告知和计算等待期。

可能到时候想买,却买不了。

例如万一得了某些严重疾病(肝炎、肺结节等),已经丧失购买重疾险的机会。

而如果买到终身,并且选择多次赔付的重疾险产品。哪怕在30岁前出险了,也还有一次重疾保障覆盖余生的风险。

相比之下,保终身并没有什么弊端,就怕忽悠买错,后悔莫及。

有的人可能会说,随着经济的发展,现在钱真的不是钱了。也许几十年后50万的真实购买力,相当于今天的20几万元。

的确,未来是有可能通货膨胀的,不过通货膨胀是整体性的,如果你觉得50W保额会贬值,其实相应的保费也会贬值。

也就是说后面你所交的保费也并没有现在所交的价值高,因此我们在买保险的时候,交费年限的选择越长越好。

而且以前的通货膨胀厉害是由经济快速发展带来的,未来也会慢慢降速进入平稳期的......

综合来看,第一选择当然是终身。在孩子最健康、费率最低的时候,给他最确定、最全面的保障。

学姐总结

学姐看过一个有趣的比喻。

有人把买定期重疾比作租房子住,把买终身重疾比作买房子住。

在你租房期间,保险公司是你房东,每年你给他租金,也就是保费。

二三十年的房租交完了,房子到期的时候,你没了收入,却要搬走了。

也就是保险责任终止。

而对终身重疾来说,从你缴纳第一笔保费开始,你就能终身享有全部保额的利益。

而且随着每年缴纳一笔保费,现金价值都是属于你的财产。

这个比喻很形象地解释了为什么我们要选择保障终身。

现实生活中,我们通常会先租房,再攒钱买房。

用较低的租金先满足住房需求(先有个保障)。

杠杆更高,这也是重疾险选定期的意义所在。

可这个比喻和现实有区别的是:

买房只要有钱就能买,可保险并不是有钱就能买。

健康告知的门槛一直立在那儿。

所以,学姐建议还是首选配置终身。

现在一定是身体最健康、保费最便宜、保障期限最长的时候。

如果预算短时间内有限的话,可以先降低保额,买终身;之后有经济能力了,可以再加保,买高保额,让保障更加完善。

往期推荐

往期推荐