买保险就有两怕:一怕买错,二怕拒赔。

讲到拒赔很多人就来劲了,说什么保险就两个不赔:这也不赔,那也不赔。给个眼神你体会一下。

实际情况可能跟大家想得不太一样,保险公司本来就不靠「少赔点钱」来赚钱,反而每次理赔还能有口碑效应,所以保险公司理赔还挺痛快的。

不要把理赔当成跟保险公司追债,而是当成去银行取钱,只要这个账户是你的,这样是不是爽得多?

2019年年中一过,除了台风来了,还有保险公司上半年的理赔数据也陆续公布了,学姐是数据党,口说无凭,保险公司理赔痛不痛快,数据说了算。

一、2019年上半年理赔报告解读

(1)恶性肿瘤仍是重疾之首

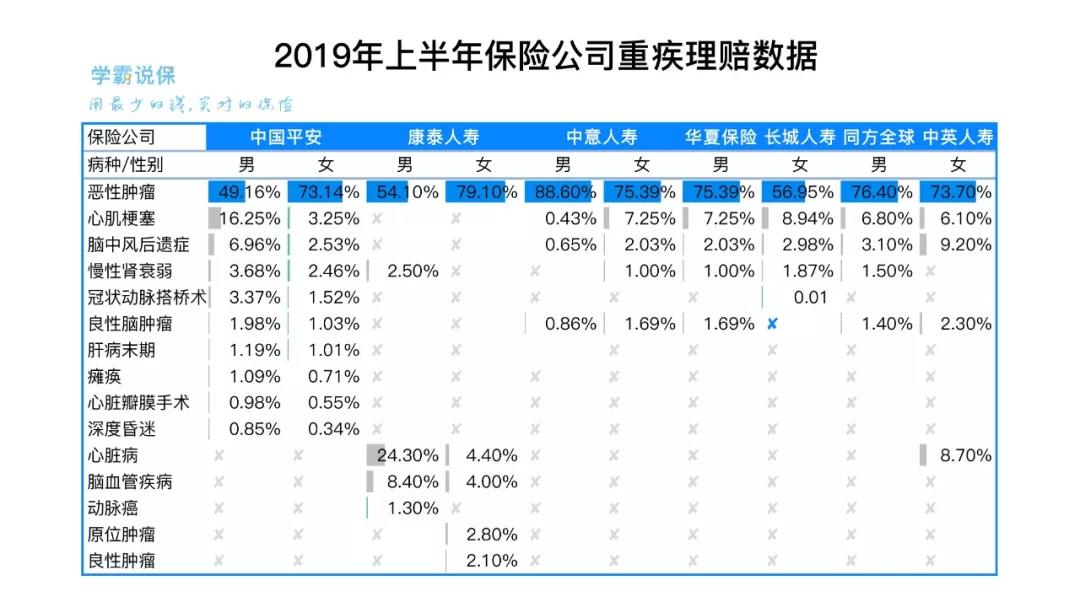

从保险公司重疾理赔率来看,恶性肿瘤仍然发生率最高的疾病。

中意人寿统计的理赔数据中,男性恶性肿瘤理赔占88.60%;女性男性恶性肿瘤理赔占75.39%,是相当高的比例了。其他保险公司,无论男性还是女性,恶性肿瘤理赔率大多超过一半。

(2)甲状腺癌占据癌症理赔之首

学姐见过太多身患甲状腺结节的投保用户,他们总会提起在医院检查时医生那句淡淡的诊语:“不用管,定期复查”。医生都这样说了,为什么在投保过程中,甲状腺结节就成了巨大的阻碍?

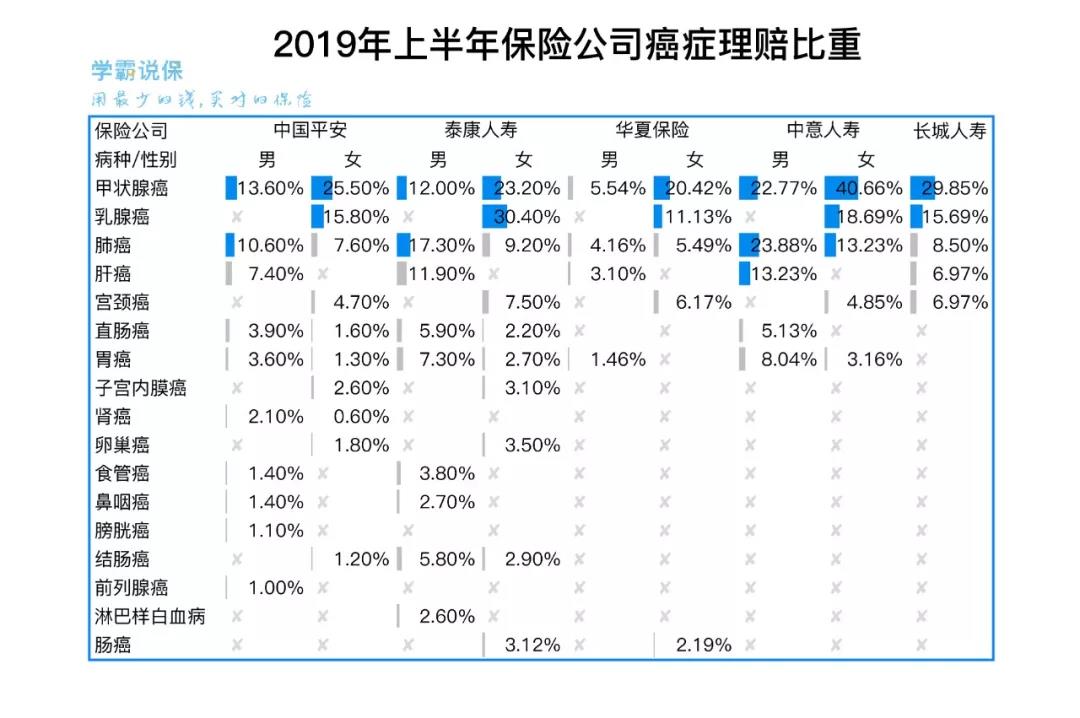

数据已经说明一切了,甲状腺癌理赔率高居榜首。对于保险公司来说,越容易理赔的疾病则越需要控制,甲状腺结节轻则除外承保,重则直接拒保,虽然有些保险公司能通过评级来判断是否承保,但身体异常必然会引起保险公司的警惕。

保险公司之所以对甲状腺结节核保越来越严格,也归因于近些年甲状腺癌高发,虽然甲状腺癌治愈率高、费用低,甚至被人称作是「喜癌」,但仍然不可小视。

紧随其后的是女性比较高发的乳腺癌,男性比较高发的肺癌。

(3)理赔并没有想象中那么难

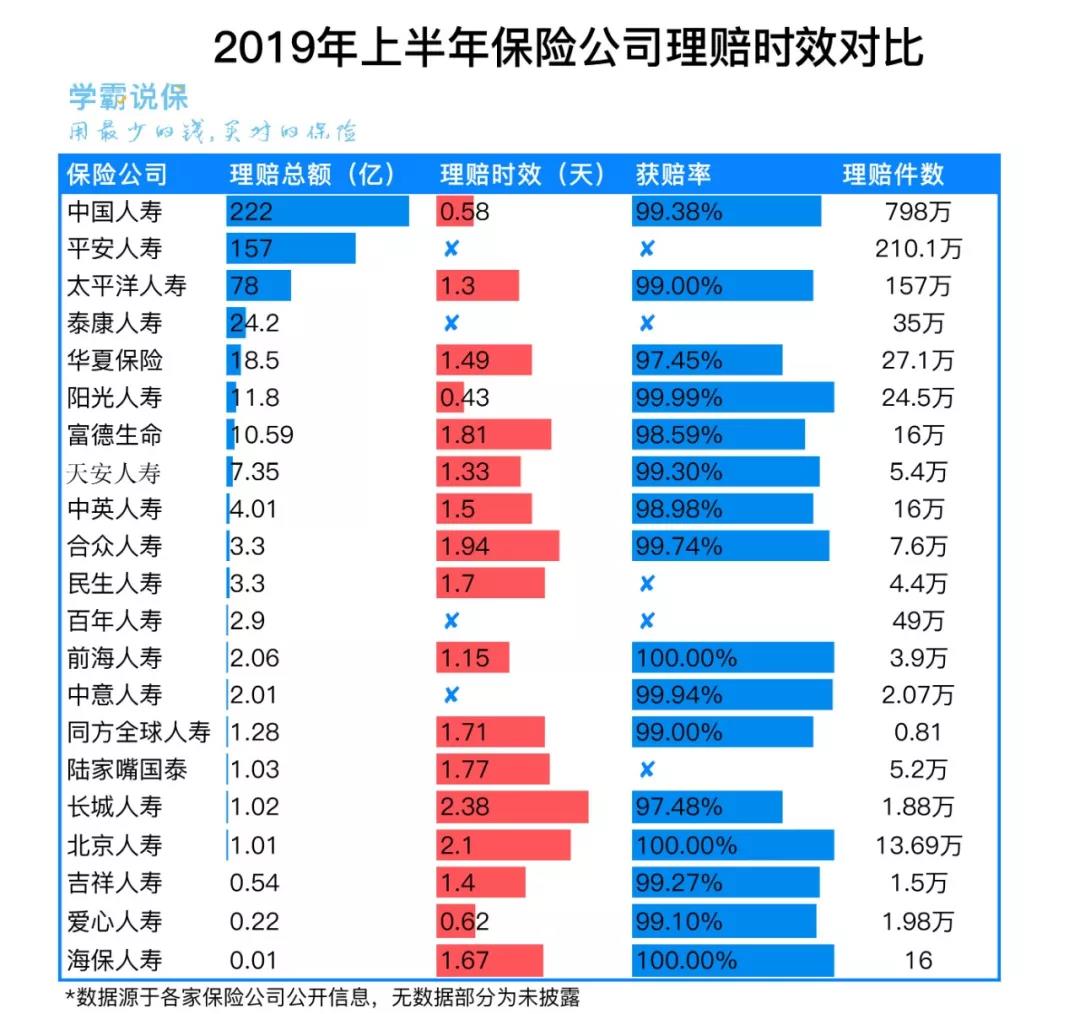

由上表数据可知,保险公司理赔时效平均在1.5天,获赔率最低的都达到97%以上,最高甚至达到100%,可见大小公司理赔时效和获赔率在数据上没有明显差距。

既然理赔率这么高,那么那些被拒保的倒霉鬼是做错了什么???

1. 倒霉鬼1号:欺负我读书少,条款那么难,完全看不懂啊

保险条款是约定保险人和投保人双方基本权利和义务的条文,一旦签订就具有法律效力,是非常重要的合同文件。

然而不少投保人看到合同条款头都大了,厚厚一沓,状如天书。

a.条款中包含大量专业名词,如“标准体”“现金价值”“宽限期”等

b.条款语句繁琐冗长,大多长句,条款释义仍包含许多专业用语

这特么谁看得懂啊!

消费者自己看不懂,就容易迷失在代理人的洗脑口语中,引起后续「买错了」、「买贵了」、「理赔有纠纷」一系列问题,到真的需要救命钱的时候得不到保障。

「保险是骗人的」就是这么来的…

虽然保险条款难读,但“狗不嫌家贫,儿不嫌娘丑”,再难读…这玩意也能救命啊,是不是值得花时间啃一啃呢?而且有捷径也别不走,比如学姐不是在这吗,不懂就问啊~

2. 倒霉鬼2号:明明得了病,保险公司却说我属于除外情况

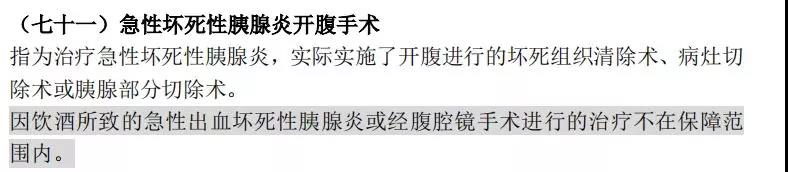

前一段时间有个客户因为老婆吵架闹离婚,老爸身体不好刚去世,心情很糟糕长期大量饮酒。后面身体严重不适,听从医生建议做了急性坏死性胰腺炎开腹手术。

他想着做了手术这么大的事应该能理赔吧,没想到被保险公司拒赔了,就前来求助学姐。

学姐拿到合同一看,得了,爱莫能助。

合同里关于急性坏死性胰腺炎开腹手术规定,喝酒引发的严重急性坏死性胰腺炎是不在保障范围内的。

某款产品的截图

虽然这些年来重疾险保障种类越来越多,从2009年平均21.6种提高到2019年平均62.9种,但除了行业规定的25种统一高发重疾以外,其他疾病定义存在差异,且疾病理赔标准不一,导致普通人难以对比产品的好坏。

比如很多保险公司都说可以保障HIV,但是要注意:有些公司只保“因职业关系导致的HIV感染”。而有些公司则只保障“经输血导致的人类免疫缺陷病毒(HIV)感染”。

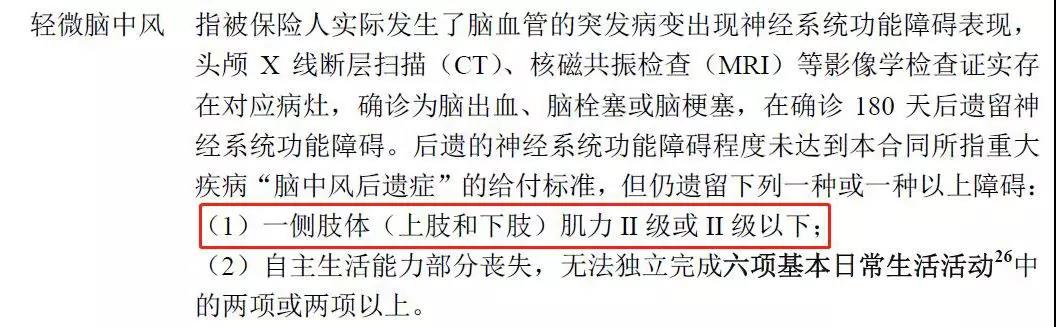

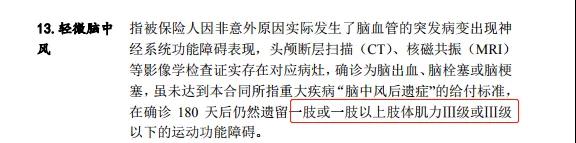

又如常见的轻症:轻微脑中风。市面上大多产品都能保障,然而不同公司对某些疾病的限定可能会有所不同,福禄嘉倍和前行无忧的理赔标准就不一样。

福禄嘉倍条款截图

前行无忧条款截图

复旦大学中国保险科技实验室主任许闲教授认为,许多疾病在不同产品中存在不同的理赔标准,这既增加了产品比较的难度,也是许多理赔纠纷的重灾区。

所以用看合同的时候,大家一定一定要看清疾病分类、定义,看清楚哪些可以赔哪些不能赔,阅读条款时要咬文嚼字,免得以后需要理赔引起纠纷~

如果看不懂或者不愿意看,不一定找代理人问,代理人往往只代表其公司的利益,更好的办法是找独立的第三方咨询,比如学姐啦~

3. 倒霉鬼3号:保险公司怪我没如实告知,TM医生都跟说没关系啊

没有如实进行健康告知,是保险公司拒赔最主要的原因。

大多数人会拿医生认为「没事」来进行搪塞,先不管这个病有没有事,保险公司事先问了还不诚实告知,就是当事人自己的问题了。

医生和保险公司的判断并不是站在同一个立场的。医生看的是目前的情况,疾病对健康影响大不大,需不需要采取治疗。保险公司看中长期的风险,要考虑到疾病未来发病率、死亡率的影响。

所以投保时针对每一条健告,有问必答,如实告知,才不会以后引起纠纷或者耍赖皮。

二、投保建议

(1)买重疾看疾病定义

很多时候大家都说自己不懂医学,不知道怎么看,但是重疾险年交保费数千,累计保费最高达几十万,不了解产品怎么行?

重疾险就是达到疾病定义就赔,达不到疾病定义就不赔。可以拿投保产品与同类产品,疾病定义一一对比,哪怕可以求助专业人士,多听一听各方意见,也总比盲目决策要好。

(2)保障要全面,保额要做足

除了社保外,重疾、医疗、意外、寿险都要按需配齐,转移生活中的重大风险。此外保额要做高,重疾险至少要50万保底。数据统计发现,2019年人均重疾保额仍然偏低,不足以弥补医疗费用支出。

(3)有病史一定要如实告知

投保健康险,都有明确的健康要求,一般都会问到过去是否有门诊、住院或体检异常等。如果有相关的就诊记录,在投保互联网保险时,可以留意是否有智能核保,复杂情况最好提交人工审核。

即使有些身体异常,可以多投几家试试,不要放弃保险。

(4)保险应该趁年轻买

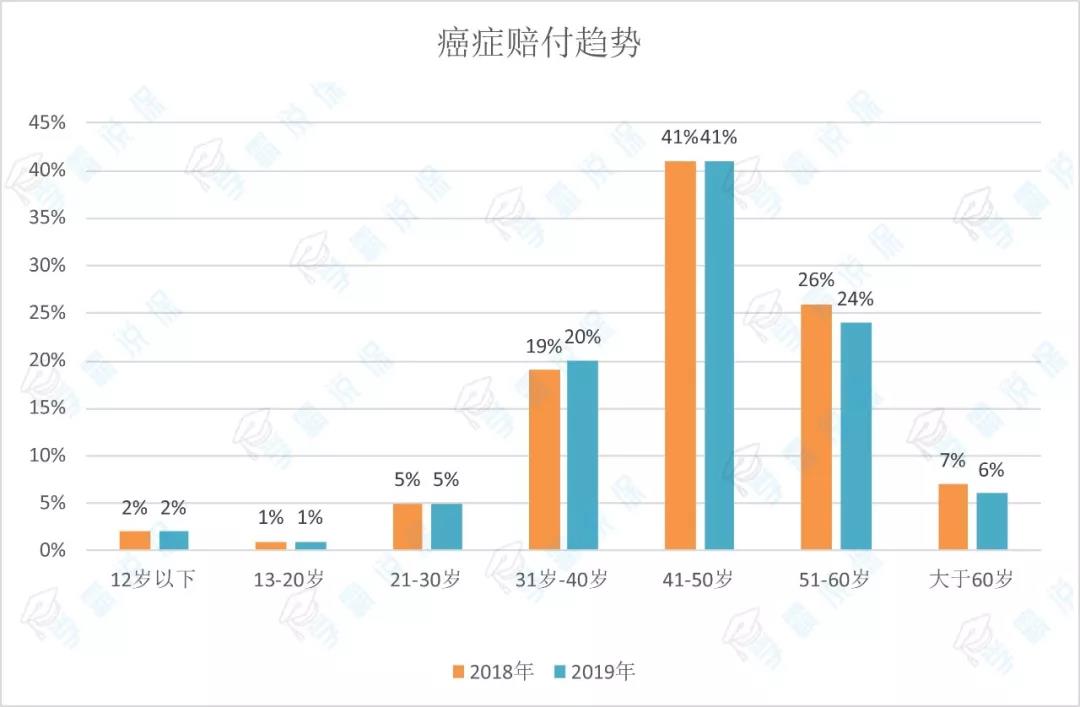

通过某保险公司的理赔数据发现,癌症在30-60岁之间发病率明显高于其他年龄段。

点击图片查看大图

要注意的是,这个数据对短期重疾险是非常不利的,比如0岁投保的少儿重疾险,保30年,保单到期时刚好是癌症高发年龄。

中间要是有结节、息肉等病史,很可能到期无法顺利续保,所以重疾险更建议选保障终身的,预算有限的话至少也要保到70岁。

(5)不需要非大公司不选

其实大小公司的理赔上是没有明显的差异的,并没有说大公司就理赔更爽快的说法。反而大公司因为品牌溢价问题,其产品的性价比大多反而不如小公司高,大家可以根据自身需求选择,不要盲目只相信大品牌。

除了大公司,还有好公司。

往期推荐

往期推荐