现在钱存银行,利息真的少得可怜。

之前我就提过,好多银行现在连大额存单都不卖了。

所以不少人选择挪储,去存储蓄险。

毕竟收益比银行存款香,安全稳健,刚性兑付,

关键还能保持一定的灵活性(减保、保单贷款、退保)。

不过储蓄险香归香,存的时候还是要注意几个问题。

一、储蓄险不保疾病,但有身故保障

一般来说,投保储蓄险都是为了中长期资金规划。

所以像大病住院、意外受伤等人身风险,储蓄险是不保的,

得单独去配置健康险转移风险,比如重疾险、医疗险、意外险这些。

当然,这是针对普通家庭来说的。

如果你手头流动资金比较多,或者现金流非常稳定,

那就不用顾虑这点了。

另外,储蓄险有一个银行存款没有的好处——

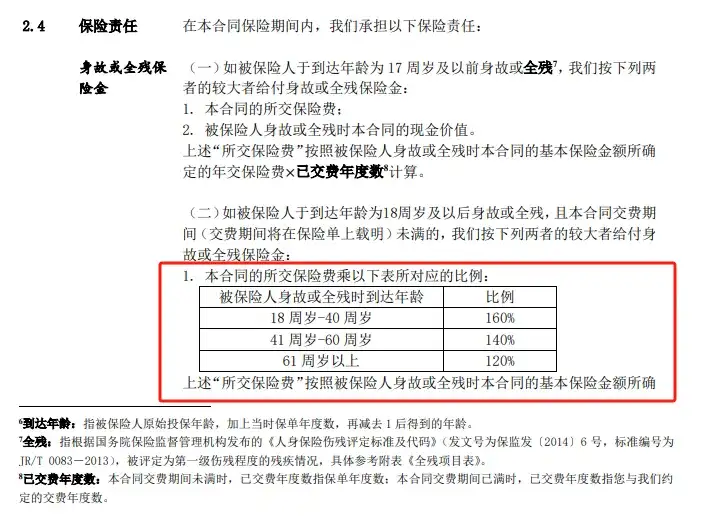

比如增额寿本质是寿险,所以会有身故保障。

万一不幸英年早逝,保单里的钱还没超过保费时,也可以赔:

不可能会亏,而且投保时就可以指定受益人,

万一被保人挂了,受益人凭身份信息就可以领钱。

二、做好长期持有准备

与存款相比,储蓄险一般都有5-8年的封闭期。

期间如果着急用钱,提前取出会损失本金。

以某款增额寿为例,我算过不同年龄一次性存10万的收益演算,

可以清楚看到,都需要6年的回本期。

也就是买了6年内,你不想要了,退保只返还现金价值。

而现金价值<所交保费,就会有损失。

按给0岁男娃买,持有40年算,复利2.91%,

换算成单利,约等于5.37%。

复利单利转换公式:1+n*r=(1+i)^n(n是年限,r是单利,i是复利)。

相当于在今天,存了一笔利率高达5.37%的银行存款。

可见长期持有储蓄险,利率会比银行存款高很多,而且还稳定灵活。

三、明确自己买的是哪种储蓄险

目前市面上的储蓄险分为年金险和增额寿。

增额寿又包括两种:传统增额寿和分红型增额寿。

要是买错了,实际收益和用钱时间很难匹配上。

如果你只是想存一笔钱备着,

未来干嘛还没想好,那我建议选增额寿。

它灵活性更好,而且前期回本更快,使用的场景更多。

其中,想要收益更稳妥,确定性高的,

选传统增额寿,长期IRR无限接近3%。

在保底收益的基础上,能接受一定程度浮动收益的,

可以考虑分红型增额寿,获取超额收益的概率更高。

但要是这笔钱单纯就是为了养老,还是买年金险更靠谱。

举个栗子,同样50万本金存进去,

用增额寿养老,领到80岁,账户里就没钱了。

而年金险,活多久领多久。

这样固定现金流的设定,更加稳妥。

四、选分红险,得接受收益波动

上边提到的分红型增额寿,分红部分收益是不确定的。

取决于保险公司的可盈余结余,未来可能会上下波动。

因此大家在选分红险时除了收益,

还要看保司的过往分红实现率、股东背景、投资水平等等。

尽可能选分红更确定的公司,拿到分红的概率更大。

我算过,一些优秀的分红险产品,即便分红实现率仅仅达到60%。

实际的IRR,也能达到3%以上,

这可超过固收型的增额寿了。

哦对了,前阵子我还跟大伙科普过分红险的5大坑,感兴趣的朋友可以戳蓝字回顾复习哦~

五、提前想好“三个人”,确定资产归属

与存款相比,储蓄险的权益分为三个独立的角色,分别是——

投保人:出钱买这份保险的人,拥有掌控保单的绝对权利。被保人:只要他活着,这份保单就能一直增值;受益人:被保人发生身故时,身故金赔付给受益人。

提前设置好这3个角色,可以有效规避婚姻、继承传承等风险。

比如有位妈妈想给女儿买一份增额寿作嫁妆,

那么可以考虑自己做投保人,女儿做被保人,

身故受益人指定自己,在女儿结婚前完成缴费。

如此一来,这位妈妈就拥有这份保单的所有权,

保单可以作为女儿的婚前财产,受法律保护。

以上就是钱存储蓄险的5点注意事项,大家都清楚了吧?

如果还有其他问题,或者想要详细的产品对比的话,扫码加我微信聊吧~

往期推荐

往期推荐