一直有朋友问我某某保司怎么样,能不能买的问题。

正好最近,保司的2023年第3季度偿付能力报告陆续出炉。

来聊聊我的看法~

一、

可能有些小伙伴不了解,先说一下基本情况。

按照目前监管要求,

核心偿付能力充足率应不低于50%;

综合偿付能力充足率应不低于100%;

风险综合评级应在B类及以上。

三个指标均符合监管要求的保险公司,为偿付能力达标公司。

任意一个指标不达标的,为偿付能力不达标公司。

Ok,理清这个逻辑后,咱直接上图↓

先看可量化的两个充足率%,基本都达标了。

但也有少数「显眼包」,比如北大方正。

没错还是它垫底,这一次核心偿付能力充足率和综合偿付能力充足率均为-3%。

我记得,上个季度虽然没达标,但起码还是正数呀。

接着看风险综合评级,评级为A及以上的有23家,

其中达成AAA的有6家,点名表扬一下:

分别是中意人寿、中英人寿、中美联泰、恒安标准、中荷人寿和太平养老。

评级为B及以上的有46家,大家自行滑动图片查看哈。

评级不合格的有7家:

平安养老,渤海人寿,合众人寿,华汇人寿,长生人寿,三峡人寿,北大方正。

根据《关于缴纳保险保障基金有关事项的通知》,

偿付能力风险综合评级为C/D的公司,要在基准费率上,再多缴一个风险差别费率。

反之,资质好的,可以相应少缴。

而这些多缴或少缴的钱,将来都有可能体现在我们的保费里。

你发现没,这里面还有3家保险公司没披露风险评级。

它们是国华人寿、弘康人寿和信泰人寿。

不披露,是有啥问题吗?

我查了下,

像弘康人寿、信泰人寿,它们虽然没有披露风险综合评级,

但偿付能力充足率达标,且与相关部门进行了沟通,

风险是处于可控范围的,不用担心~

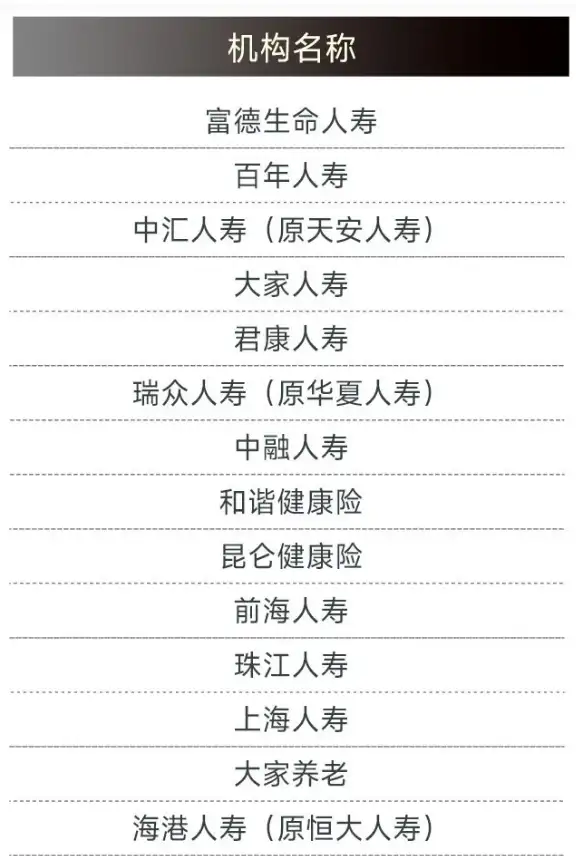

另外,还有14家保司被监管豁免披露。

不用披露的保司一般有两种:

一种是偿二代2期实行后,监管给了最长延长至2025年的豁免披露期。

典型的,比如富德生命人寿。

另一种是近几年破产重组的保司,比如瑞众人寿、中汇人寿和海港人寿等。

它们的股东已变更,需要给点时间重整。

总之,整体风险可控,大多数保司偿付能力充足。

二、

问题来了:

要是买了偿付能力不达标,或者评级不合格的保险公司的保险,

我的保单会受影响吗?

答案是不会。

这么说吧,保司的偿付能力是一个动态变化的指标,每季度更新一次。

而一般我们买保险,

比如重疾险、寿险都是长期的,保障几十年甚至终身。

用一个短期动态变化的指标,为几十年的合同做决策参考,参考意义有限。

我认为保单的安全性,更多要看保司的兜底制度。

无论是上面提到的哪家保险公司,

或者不在表格里的,甚至被接管的保险公司,

我们的保单权益是完全不受影响的。

因为再不济,咱还有保险保障基金这道最后的防线。

我查了下,截至2022年12月31日,

保险保障基金余额(汇算清缴前)2032.98亿元。

即使保险公司出事,也有它来兜底。

你看,今年天安人寿、华夏人寿和恒大人寿重组改名就是很好的例子。

我知道有人会担心:保险保障基金里的钱花完了咋办?

这事我专门出文章聊过,大家戳蓝字回顾复习就行。

结论是——

不用担心,保险保障基金是会持续赚钱的,而且它也在转型为辅助的角色~

但话说回来,这些保险公司出现问题,可能最后都会解决。

不过中间解决的过程,难免会心烦。

因为在保险公司的交接更替中,很多服务,

譬如理赔啥的,可能没法子做到位,体验就不会太好。

所以呢,买保险,要尽量避开那些问题比较大的保险公司。

选一个经营稳健的公司,更省心也更放心。

好啦,要聊的就这些。

往期推荐

往期推荐