最近很多小伙伴对学姐的1v1方案定制服务很感兴趣,想要进一步了解1V1方案定制的全过程,看看我们是不是真的那么牛!

今天,学姐就满足大家的好奇心,通过一个真实案例,为大家揭秘我们专家服务的全过程!

这是一个非常典型的案例,来自学姐团队的瑞思专家,一个认真负责又非常专业帅气小伙子~

(为了保护客户隐私,学姐对下文中的所有真实材料涉及的个人信息进行了打码处理)

保单梳理:张太太的投保情况

今年5月,张太太由于单位要求填写财产申报等,仔细阅读了自己的保单合同,发现自家保单的配置并不合理,产生了要重新配置自家保险的想法。

于是张太太找到了我们的瑞思专家,想让瑞思专家给保单做个诊断,并量身定制一个新的配置方案。

(张太太简单介绍了自家情况,并发送了所有保单的信息给瑞思专家)

经过进一步的沟通,了解到张太太一家四口的年交保费竟然接近4万元,对于普通家庭来说,这可不是一个小数目。

另外,瑞思专家得知当天就是缴费日期后,连忙让张太太不要往缴费的银行卡里转钱,使保单进入60天的宽限期,趁这段时间好好考虑保单该如何处理。

如下图所示,了解张太太一家的投保情况后,我们对这些保单进行了梳理:

接近4万的年交保费!学姐看到这个数字都惊呆了!

人均一万元的保费,这是啥家庭条件啊?

赶紧一起来看看这4万花得值不值!

保单诊断:张太太一家的保单有哪些问题?

瑞思专家将保单进行梳理后,发现张太太一家的保单真的是槽点满满,几乎把我们平时说的坑全都踩了一遍!

我们先来说说大人的保单有啥问题:

◆ 大人的重疾保额太低!

相信小伙伴们都清楚,重疾险的本质是收入损失险。当不幸罹患重疾丧失工作能力后,这一笔赔付金将用以覆盖我们家庭3-5年的生活支出。

通过投保情况表,我们可以看到:

>>张太太两份重疾加起来保额一共为30万

>>张先生重疾保额为20万

一般来说,学姐都是建议买30万以上的保额,如果是在一线城市,最好买到50万以上。而张先生的重疾保额仅为20万,存在一定的风险缺口。

张太太的保额30万算是勉强达标了,当然这是在不考虑到张太太年交保费需要13000元的情况下。

另外,具体买多少保额的判断标准学姐写在了这里>>>保险买多少保额,只看这篇就够了

◆ 家庭经济支柱没买定期寿险!

定期寿险的重要性,已经是老生常谈了>>>为什么家庭经济支柱要买定寿?

在这里,学姐就用一句话简单带过:

买了定期寿险,站着是台印钞机,倒下是堆人民币。

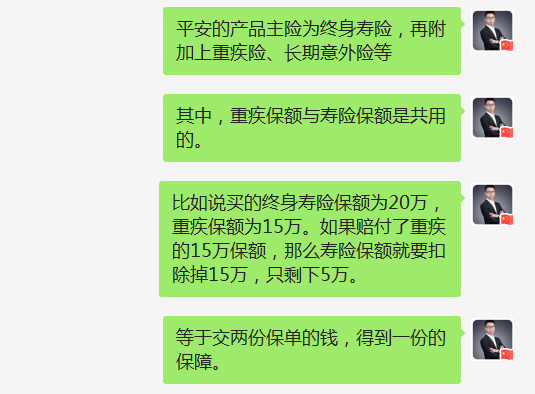

然而,很多小伙伴可能会疑惑,人家投保情况上明明说了有终身寿险呀,为啥说没给家庭经济支柱买寿险呢?

其实,这是由产品形态决定的,瑞思专家的解释如下:

交两份保单的钱,得到一份的保障。

不过,由于张太太一家目前的预算比较紧张,打算过段时间再配置定期寿险,因此接下来的方案定制中,瑞思专家没有做定期寿险的方案。

接下来讲讲大宝和小宝的保单有什么问题:

◆ 给宝宝买寿险!

经常看学姐文章的小伙伴一定都知道:

宝宝不承担家庭经济责任,不需要买寿险,买了就是浪费钱!!!

通过投保情况图我们可以看到:

张太太家大宝和小宝的年交总保费加起来接近两万。

不是说小孩子买保险是最便宜的吗?为啥会这么贵?

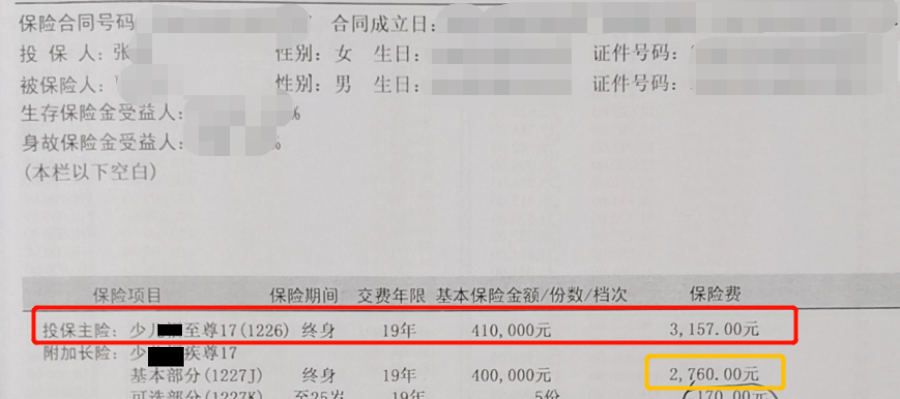

还是因为前面所说的产品形态问题,以张太太家大宝的保单为例,我们可以看到接近一万的年交保费中:

>>主险的终身寿险的保费为3157元,占了大宝总保费的三分之一!

>>而重疾部分的保费为2760元,还不到总保费的30%!

最后分析张太太一家全保单都存在的两个问题:

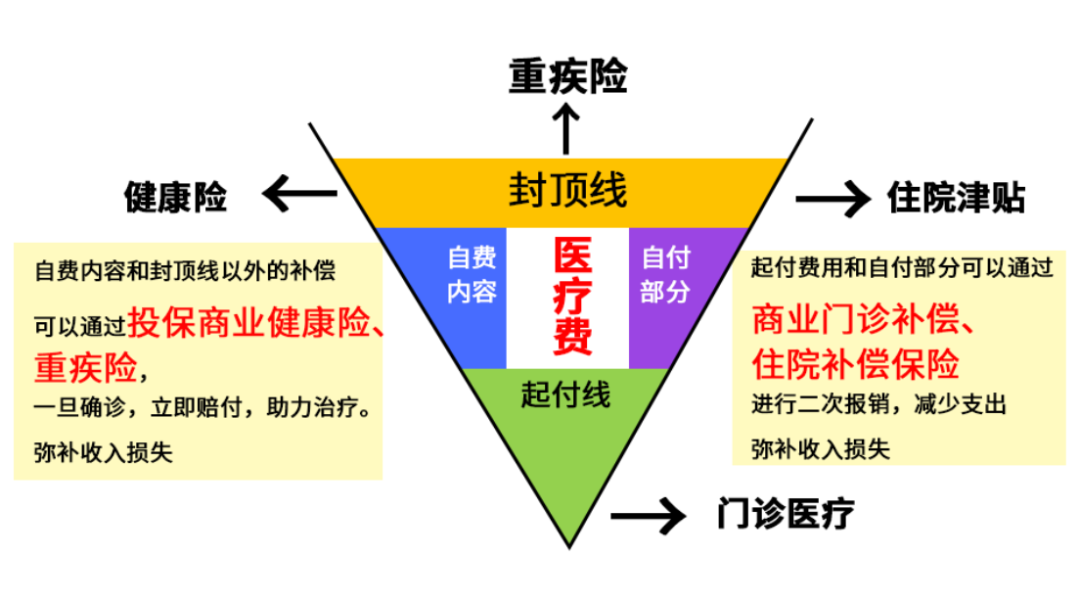

◆ 都没买百万医疗险!

这是张太太一家最大的风险缺口!

我们可以看到,张太太一家在医疗方面,选择了附加小额医疗险和意外医疗,保障力度非常的弱!

很多小伙伴和张太太一样,不清楚小额医疗险的作用,听说是好东西就糊里糊涂的买了>>>感冒发烧都能报?小额医疗险了解下!

但其实,除非是经常会因为小病小痛去医院的小伙伴,不然根本没必要购买小额医疗险!

因为日常小病造成的门诊或住院医疗费用,我们通过社保可以覆盖掉一大半,这部分风险我们完全可以自己承担。

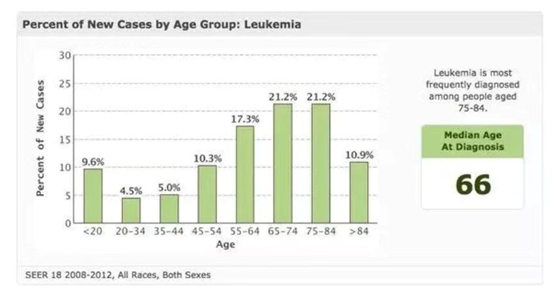

但是!!如下图所示,现阶段我国社保体系具有“广覆盖,低保障”的特点,自费药、进口药、先进治疗技术等,社保都是不能报销的。

因此社保只能作为基础的保障,张太太一家需要补充百万医疗险来覆盖这一部分的风险。

◆ 都捆绑了超贵的长期意外险!

张太太和很多小伙伴一样,误以为长期意外险保障时间更长、能保证持续承保。

确实长期意外险的保障时间更长,但一年年买,加起来也是一样的呀。何况长期意外险的保费价格比短期贵了好几倍,当然是买短期更划算!

另外,购买意外险除了对职业有限制外, 是不需要担心续保问题的,无论身体发生什么变化,都是可以买到的。

因为意外险保的是意外,与健康没有任何关系!

张太太的1v1家庭方案定制

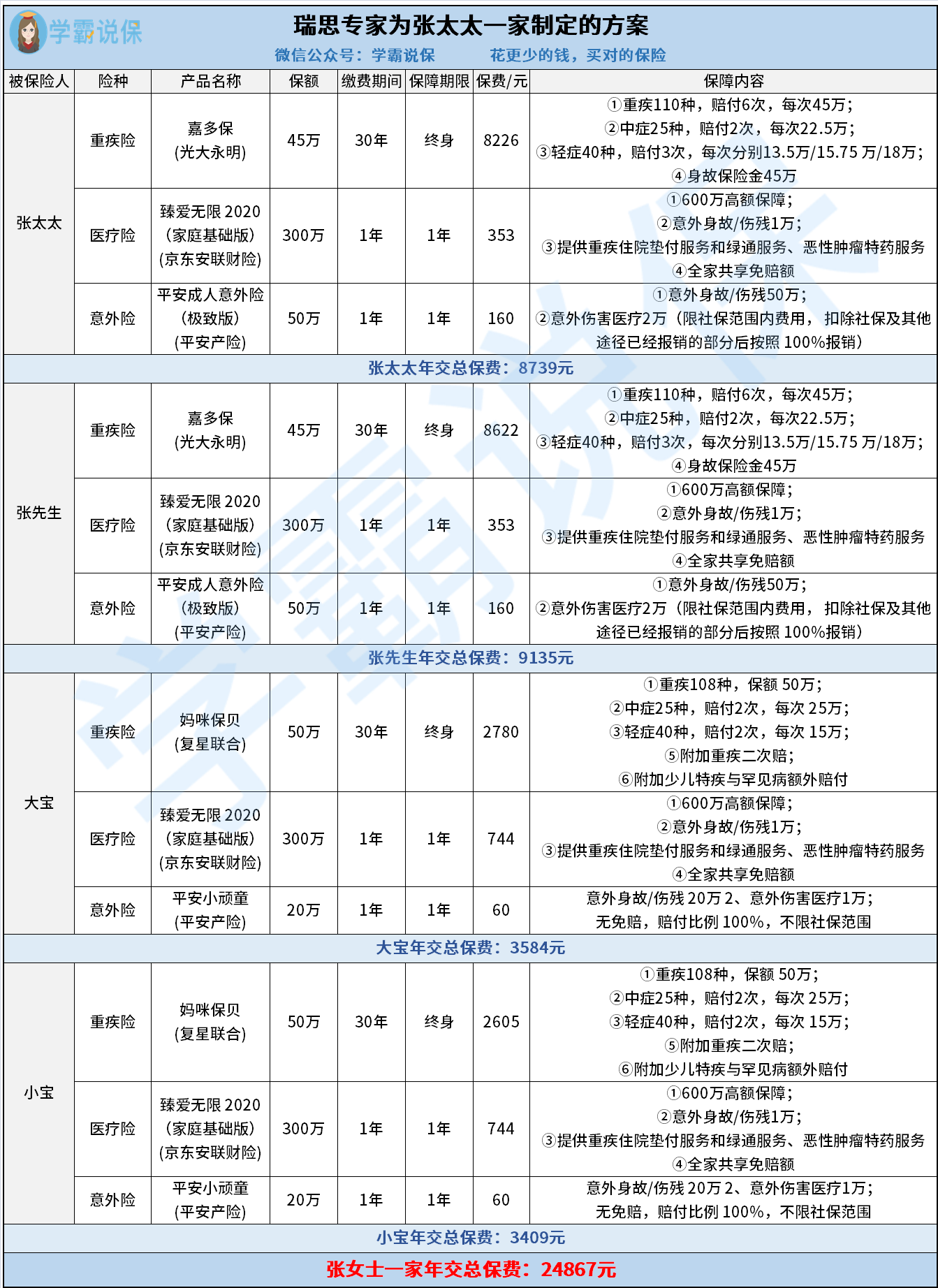

瑞思专家了解了张太太一家的需求,并向张太太解释清楚了其原有保单存在的缺陷后,为张太太制定了这份方案:

简单解析一下瑞思专家为张太太一家改善的方案:

◆ 重疾险

★ 张太太&张先生

张太太与张先生原有的重疾保障额度分别为30万和20万,对于有两个孩子的家庭来说,是有较大的风险缺口的。

瑞思专家经过对张太太的家庭风险情况进行评估后,认为将大人的重疾保额提到45万比较合适。(保额怎么选可以看这里)

另外,原有的保单不仅价格虚高,而且缺乏中症保障、轻症赔付比例仅为20%,保障程度比较低。

因此瑞思专家为张太太与张先生选择了同样出自大品牌、但保障更全面且保费更便宜的光大永明【嘉多保】,将张太太与张先生在重疾保障上的风险缺口给补上了:

>>重疾:单次 → 6次 ,保单前十年重疾额外赔付20%保额

>>中症:无 → 赔付2次,每次50%保额

>>轻症:赔付3次,每次20%保额→3次,依次赔付30%/35%/40%保额

★ 大宝&小宝

张太太家大宝和小宝原有的重疾保障额度为40万,勉强够用。但也存在缺乏中症保障、轻症赔付比例仅为20%的问题。

而且原有保单捆绑了过多的附加险,重疾部分的保费仅为总保费的30%,导致两个孩子保费加起来竟然接近两万元!

这是非常不合理的!!!这个费用有很大的可调整空间。

另外,原有保单不但价格贵,而且还是单次赔付的,少儿特疾也只能保障到25岁,有一定的风险缺口。

为什么少儿特疾最好可以保终身呢?以常见的白血病为例:白血病不仅在儿童阶段高发,45岁以后的发病率也会逐年增加。

如果选择少儿特疾可以保终身的重疾险,不管几岁能双倍获赔,再也不需要担心通货膨胀,赔的钱会不够用。

因此,瑞思专家为大宝和小宝选择了保费更便宜、保障程度更高的妈咪保贝,并附加上了重疾二次赔以及少儿特疾与罕见病额外赔付。

总的来说,大宝和小宝的保单配置得非常漂亮!符合给孩子买保险的所有标准。

★ 医疗险

张太太一家在医疗方面只有小额医疗险和意外医疗的保障,并没有配置百万医疗险,这是一个很大的风险缺口。

因此,瑞思专家为张太太一家配置了臻爱无限2020家庭基础版,一家四口都增加了300万的医疗保障。

这款产品性价比非常高,有既往症可报销、特殊门诊保6种高发重疾治疗等独特优势。

而且1万元免赔额可全家共享的设定,对张太太这种一家四口的家庭而言,是非常合适的。也符合学姐一直说的好的百万医疗险的标准。

总的来说,这是学姐近期最推荐的百万医疗险之一,详细测评请看>>>京东安联臻爱无限2020,可以带“病”投保的百万医疗险!

★ 意外险

张太太一家都买了价格与保障成反比的长期意外险,它的价格是一年期意外险的好几倍。

因此瑞思专家为张太太一家选择了性价比更高的短期产品——平安成人意外险和平安小顽童。

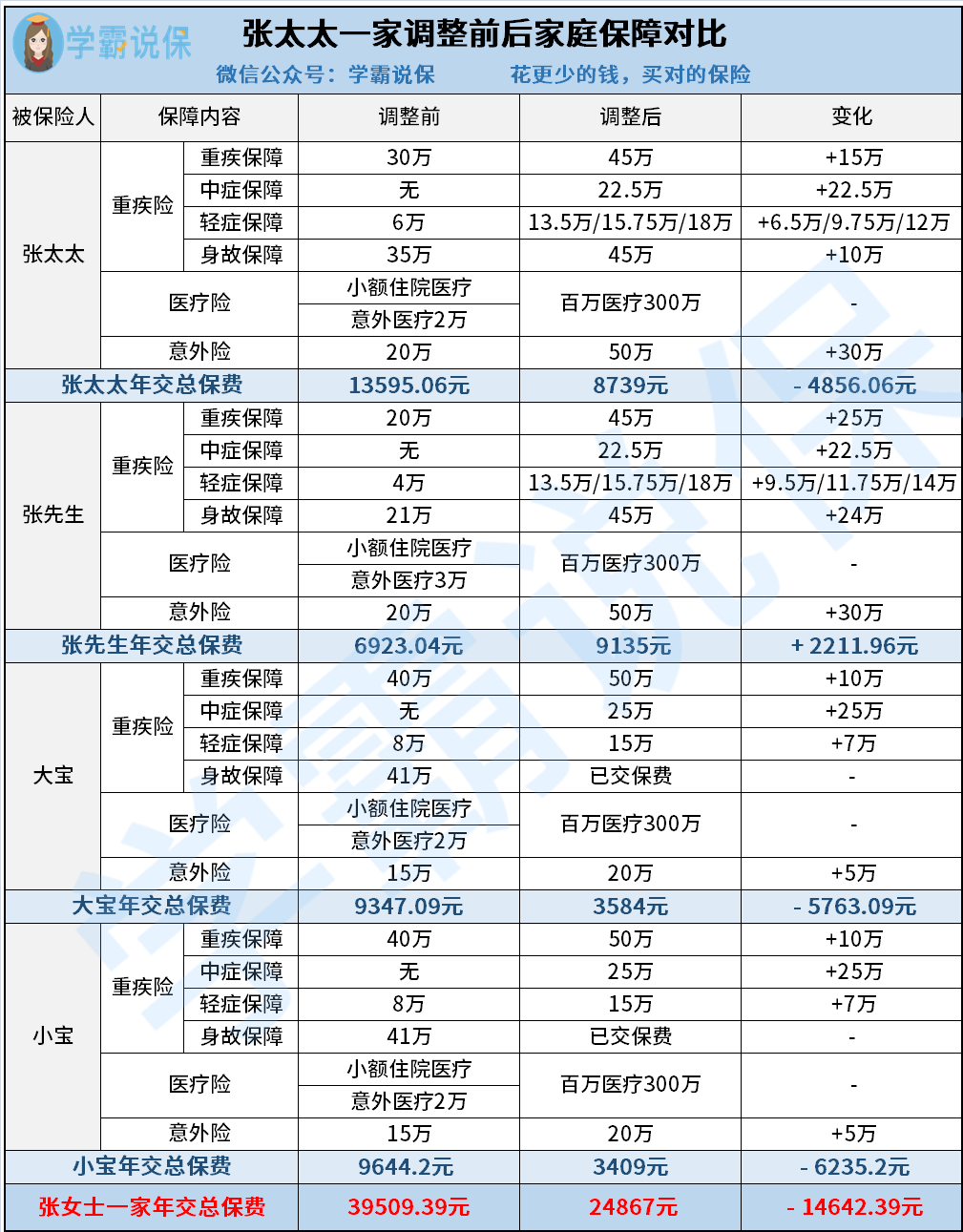

为了让大家能够直观地感受到区别,学姐做了一个调整前后的对比表格:

学姐来给大家划重点:

★ 张太太一家的年交总保费:

39509.39元 → 24867元

减少了14642.39元

★ 大宝与小宝的年交总保费:

18991.29元 → 6993元

节省了约65%的保费支出

张太太一家的保障额度有了很大的提升:

● 一家四口都增加了全家共享免赔额的300万医疗保障

● 张太太与张先生的重疾赔付次数:1次→6次

● 张太太的重疾保障额度:30万→45万

● 张先生的重疾保障额度:20万→45万

● 张太太与张先生的意外保障额度:20万→50万

● 大宝与小宝的重疾保障额度:40万→50万

● 大宝与小宝的意外保障额度:15万→20万

张太太收到这份方案后,表示很满意,于是在瑞思专家的协助下完成了投保。

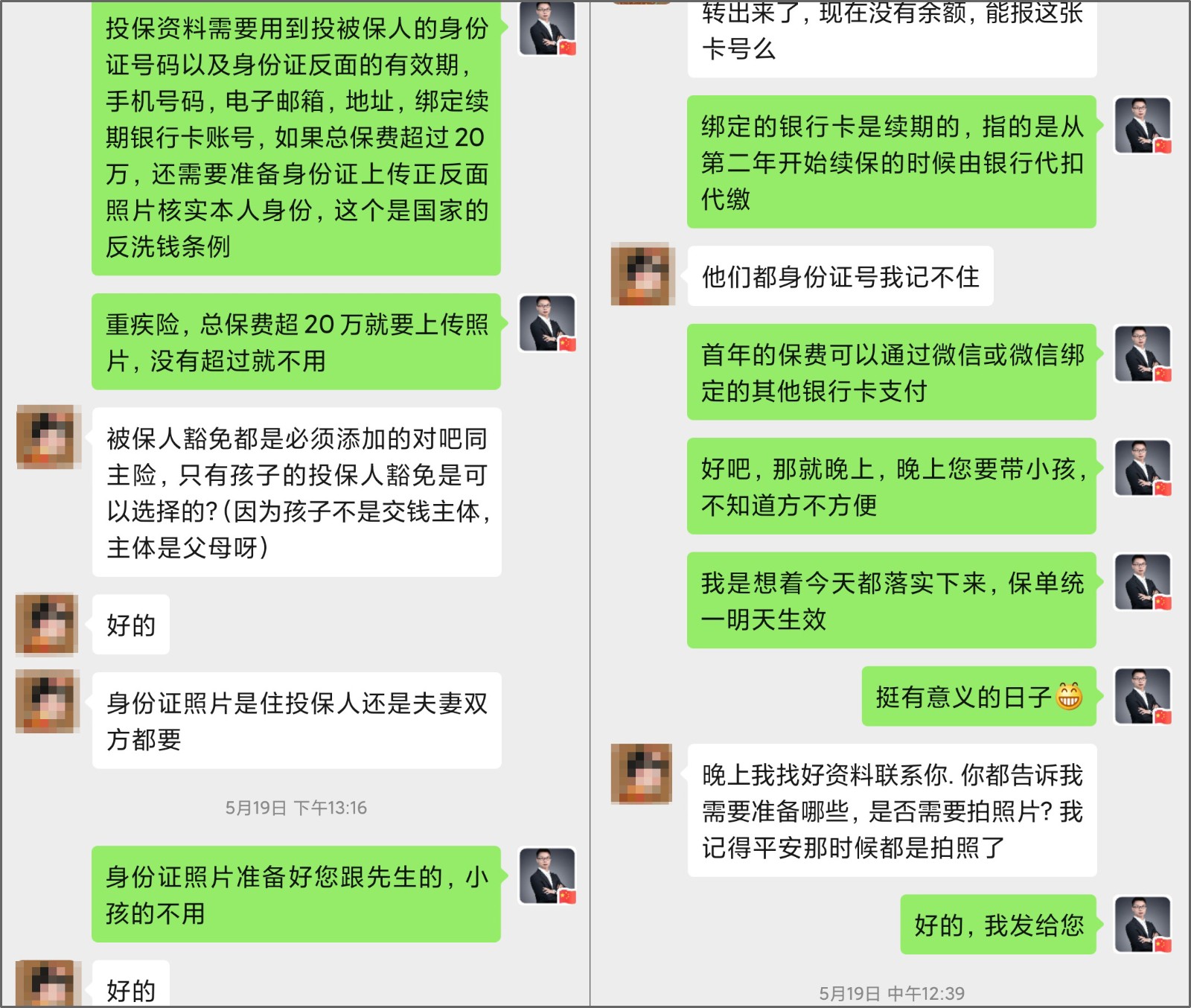

(瑞思专家的协助投保过程)

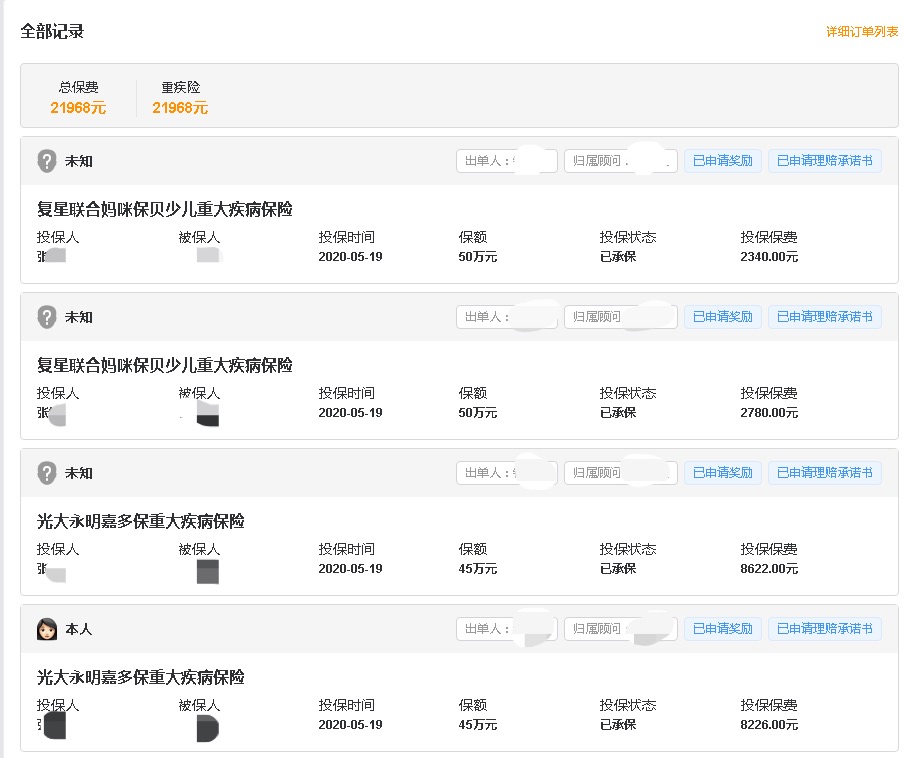

(张太太一家的新保单)

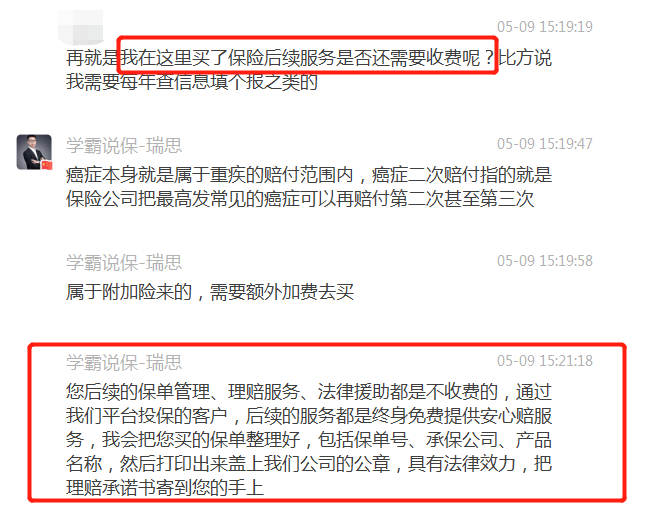

投保完成并不代表我们的服务到此结束了,这只是一个新的开始。张太太一家可以终身免费享受我们的一系列后续服务:

只有像张太太这样一口气投保很多份,才能拥有终身免费的售后服务吗?

当然不是!

本着对每一份保单负责的初心,学姐为所有选择学霸说保的小伙伴们终身免费提供以下服务:

>>保单管理

>>保全服务

>>续保服务

>>保单体检

>>安心赔服务

>>法律援助

往期推荐

往期推荐