时间不一定能造就一位伟人,但一定会造就一个老人。

无论我们年轻时容貌多么俊美,身体多么健康,终有一天,我们会正常地老去,我们必定会经历一段痛苦无望的时间段。

收入空缺、生活困顿、甚至疾病缠身……当我们老到不能自理,我们需要接受别人的照顾才能活下去。

养老是我们需要面对的残酷事实,可这件事对80、90后年轻人来说愈发艰难。

据今年4月份中国社科院世界社保研究中心发布的《中国养老金精算报告2019-2050》称,未来30年间养老保险基金在勉强维持几年的正数后便开始加速跳水,到2035年将耗尽累计结余。

如果按照退休年龄60岁来算,到2035年最早一批80后也只有55岁,没有到达退休年龄。

也就是说,80后很有可能成为无养老金可领的第一代。

一、这届年轻人的养老困境

摆在当代年轻人眼前的困难,给自己养老还是其次,赡养家里的长辈才是压力山大。

如果说「421」的家庭模式已经让80后心力交瘁,随着人均寿命延长,90后即将面临的「8421」家庭模式才是崩溃的开始。

90后除了要养育下一代,很有可能还面临着父母辈+爷爷奶奶辈的抚养责任,加起来可就是12个老人。

这看上去几乎是不可能完成的任务。

8421家庭模式

这谁还敢生孩子?把老人当小孩养得了。

上一代人自然有上一代人的局限性,毕竟国家开路,政府铺桥,一路高速发展,大家都没怎么考虑过以后养老会成问题。

可是,到了我们这一代,养老就真得靠自己了。

2018年8月蚂蚁财富发布了一份《中国养老前景调查报告》(下称《报告》),三分之二的受访对象表示没有多余现金用于投资。

说实话,阿里巴巴能成为巨无霸,我们这一届年轻人居功至伟。

一年比一年创新高的天猫双十一购物节,把年轻人塑造成消费至上的模样,透支各种消费贷款,用「活在当下」来麻痹对未来的计划。

考虑养老?连明天穿什么衣服可能都没想好。完全没有意识到自己在老去的过程中,即将面临多么可怕的养老困境。

二、缺口越来越大的养老金

我们先来看看中国现行养老体系的三大支柱。

上世纪90年代,我国建立养老保险制度时就提出「多层次」体系。

1997年,统一的基本养老保险制度建立,这是养老金的「第一支柱」;

2004年《企业年金试行办法》出台,2013年企业年金税优惠政策到位,这是养老金的「第二支柱」;

个人养老保障是「第三支柱」,我国处于刚刚起步的阶段。

由于第一、第二支柱起步时间相隔太远,企业年金又是自愿原则,结果是基本养老保险缴费率太高,挤占了企业年金的缴费空间。

2017年末,参加基本养老保险的职工人数近3亿人,但这些人中参加企业年金的也就2500万。

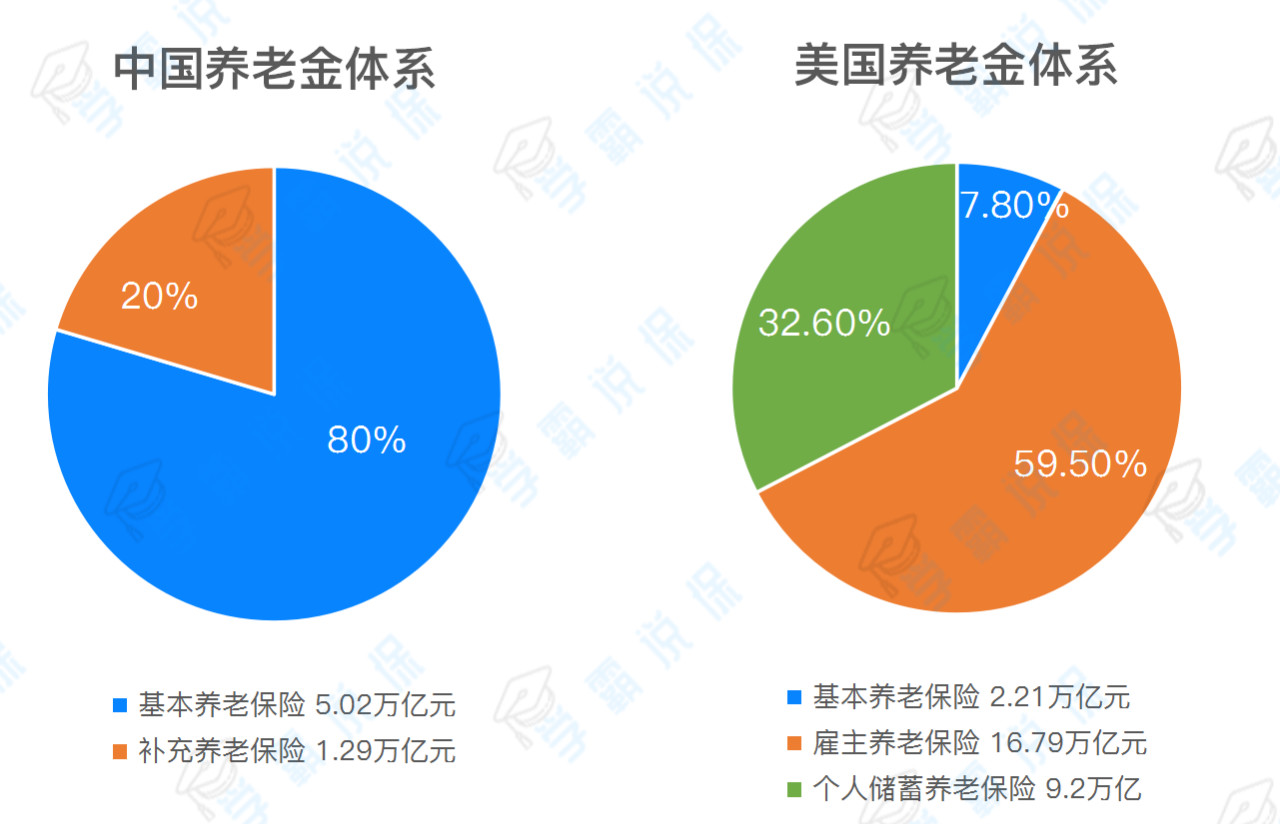

学姐整理了中国的养老金各支柱比例,再拿美国的体系对比来看。

数据来源:国金证券研究所

上图可以看到,中国养老金结构严重失衡,8成以上是基本养老保险,难以满足老龄化社会的需求。

而美国的三大养老支柱相对稳定,雇主养老占到6成。

在中国,基本养老保险属于社保中五险一金中的一类。

自从德国发明社保制度以来,这种不平衡发展的可能性就一直存在。

社保中养老金的基本逻辑就是让年轻人交一笔养老钱,用来养退休的老人;作为回报,这些人退休以后,就可以享受新一代年轻人的供养。

如果年轻人比老人多,说明交钱的比拿钱的多,自然没有问题;但是如果反过来,拿钱的老人超过交钱的年轻人,就会出现亏空。

2014年就已经出现河北、黑龙江、宁夏三省的养老金入不敷出,2015年翻倍至六省。

根据2016年社保报告,全国城镇职工养老保险抚养比为2.75:1,其中广东最高为9:1,黑龙江最低仅为1.3:1。

这就意味着,广东是9个年轻人在供养1个老人,而黑龙江平均每1.3人就要供养1个老人,对于黑龙江来说,养老的压力已极其沉重,入不敷出是一个必然的结果。

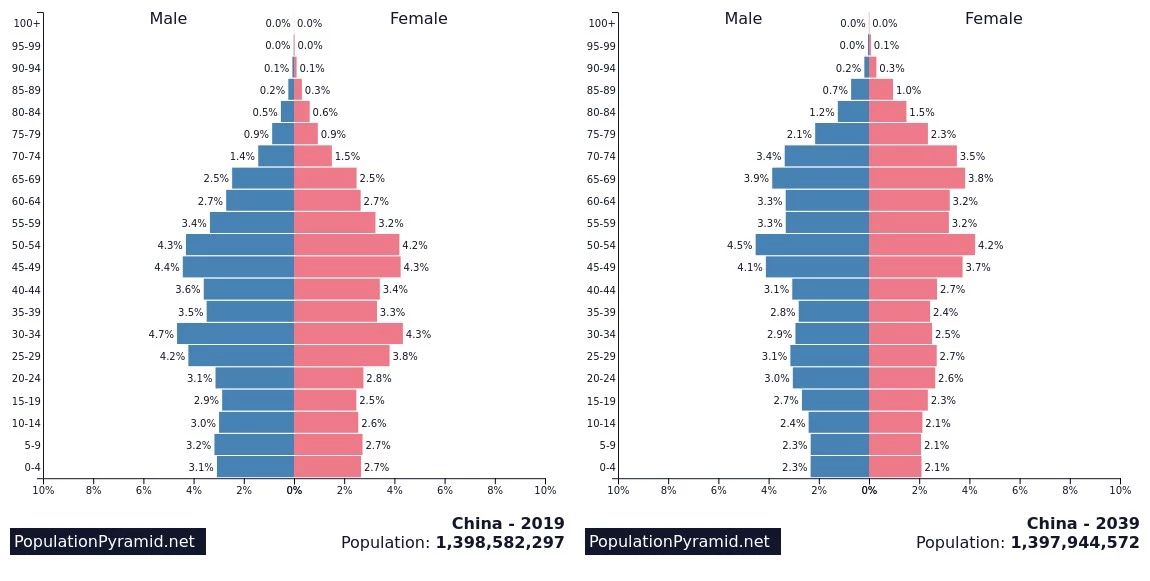

2019年与2039年的中国人口结构对比

在老龄化问题解决之前,这种情形只会不断恶化。

人社部针对《报告》回复称:已经制定了一系列积极的、综合的、科学的应对措施,完全能够保证养老金的长期按时足额发放,完全能够保证制度的健康平稳运行。

其实最直接的解决办法有两个:一个是延后退休岁数,如加拿大将65岁延长至70岁;二是提高年轻人的供款增收,或降低养老金涨幅降流。

这届年轻人要做好多干10年的准备了。

多干活,晚享受,说多了都是泪。

随着养老金要覆盖的老人越来越多,指望靠养老金维持现在的生活质量简直是痴人说梦,所以自己的未来,还是要掌握在自己手中。

三、还有哪些养老方式?

我们下面就来分析下有哪些手段可以帮助养老。

1)养老靠储蓄?

每月存一笔钱到银行,靠存款的利息来养老。

这真是比较传统的想法了。

首先,中国利率在随着经济发展的趋势而放缓:

其次,靠储蓄来养老根本不够钱。

据《报告》调查显示,大部分年轻人认为至少要有163.4万元的积蓄才能迎接舒适的老年生活。

可是目前中国年轻一代平均每月储蓄才1339元。

那么以当前的储蓄状况和银行存款利率推算,我们存59年才能存够这笔钱。

如果在一线城市,储蓄目标更高,储蓄时间需要更长。

可是,我们并不会从20多岁刚开始工作就为养老作储蓄,因为很大一部分钱需要负担家庭债务,大部分年轻人计划从40岁开始储蓄。

为自己留10-20年的时间来实现储蓄目标,这完全不现实。

2)养老靠房产?

现在努力赚钱买房,老了就收取租金养老。

如今房价这么高,成为包租婆的想法是挺好的。不过放眼未来,靠房养老这一办法也不靠谱。

一是房产过剩。

随着人口老龄化趋势加重,人口结构呈倒三角形态发展,并没有那么多年轻人需要租房,有房你也不一定能租出去。

除一线城市外,恐怕房子会比人还多。

二是房价下跌。

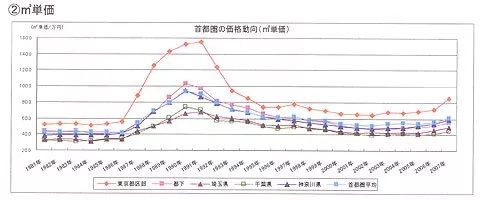

可以参考率先进入老龄化社会的日本房地产来看。

日本房地产价格于1991年达到最高点,随后开启了漫长的下跌之旅。

从1992年到2015年,城市住宅用地价格跌了53%。

尽管下跌速度极为缓慢,但是楼市这种持续、漫长的阴跌很恐怖,很多房子被锁死,折价都卖不出去。

一些人被房贷压了一辈子,甚至到退休都还不完房贷,更别说储蓄了。

所以靠房产很难养老。

3)养老靠炒股?

有人想,炒房不行,那我拿攒来养老的钱去炒股行不行?

我们都知道股票是高风险高回报,要是闲余的钱,拿出来万万也无妨。

但养老可是吃一顿饭花一笔钱,有得出没得进。

万一股票来个跌停,眼看几年伙食费就这么跌没了,对心理和身体都是巨大考验。

稳定性才是养老金的首要因素。

4)养儿防老?

虽然现在已经开放了二胎,但现代年轻人的困境前文也提到了,上面是12个老人,不光要防着各种电商平台对我们的「洗劫」,还要面对惊人的房价,生孩子?想都不敢想。

学姐问了一圈在27-30岁左右,正处黄金生育年龄的朋友,他们的回答大同小异:

「压力太大了,不敢生啊!」

一胎都不敢,二胎就就更难了。

5)养老保险养老?

想来想去,似乎只有养老保险能稍微缓解一点压力。

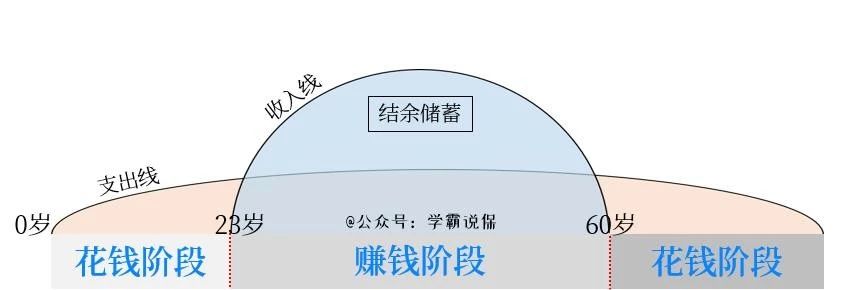

下图是人一生中不同时期的收入支出图:

年金险本质上就是强制储蓄,稳定增值,年轻的时候赚钱多,年幼和年老时都没有什么赚钱能力,所以年金险就是把中间赚的钱,往两边平均一下,实现科学的财务规划。

现在不痛不痒花出去的1万元,经过4%的复利,50年后就是7万元,到时候可能就是换塑料牙还是换烤瓷牙的区别。

通过养老保险来预防困境,或许是现阶段年轻人最应该投入的一项养老规划。

四、我们能提前为养老做些什么?

养老保险,一定是越早规划越好。

很简单的道理,越早投入,复利时间越长,收益越高。

为什么说复利是世界第八大奇迹?

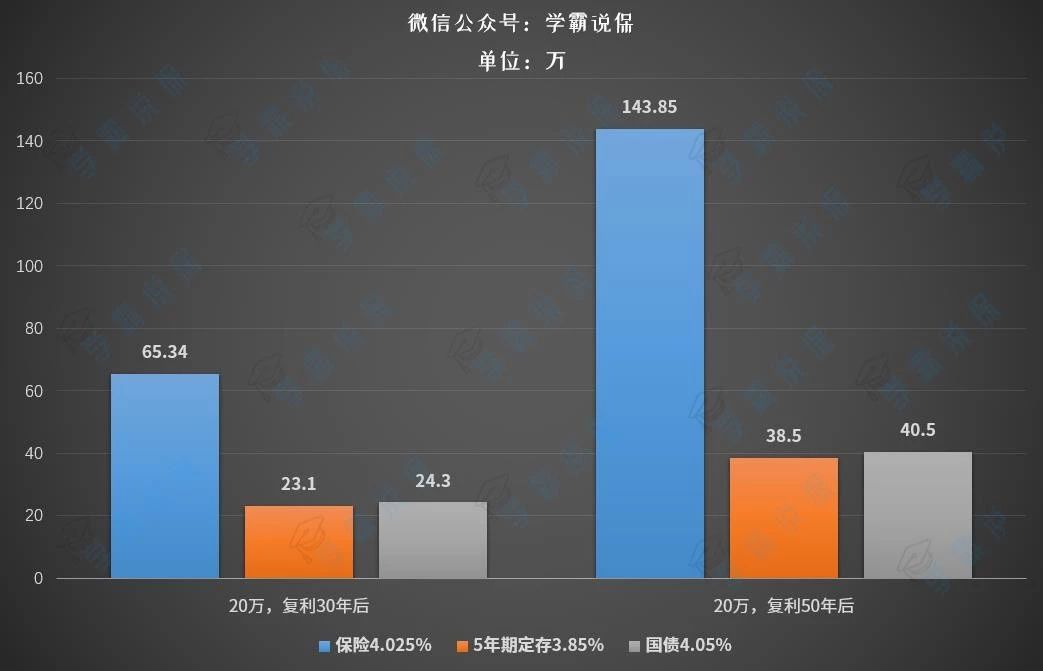

看年金险、银行存款和国债的对比图就知道了:

上图里,除了年金险是复利计算的,银行存款和国债都是单利计算。

20万复利和单利经过30年、50年的区别,蓝色柱是年金险的收益,橙色柱是5年期定存(利率3.85%),灰色柱是5年期国债(4.05%)。

看上去差不多,但年金险每年的利息都加入下一年的投资里,在时间的滚动下拉出了巨大差距。

30年复利,年金险多出了40万;

50年复利,年金险多出了100万。

五、写在最后

这篇文章主要还是为了跟大家说说养老的严峻形势,年金险的收益虽然没有我们常见的一些理财方式那么吸引人,但是如果加上时间的长度,强制储蓄的作用,定期返还的保证,就让商业养老险有了足够的存在意义。

未来因为国家养老金的压力,极有可能延后退休年龄,可是我们每个人的心理退休年龄真的就在60岁吗?

学姐更愿意在年富力强的这些年赚足够的钱,做好足够的退休规划,在50多岁就可以不用被工作束缚,过上花草虫鱼的生活。

从另一个角度想,如果真的把退休年龄延后到65岁,我国人均寿命也就76岁,退休时间…就自己算算吧。

只有自己做好了对未来的规划,才能决定自己的养老归宿。年轻的时候每个月多花几千块不痛不痒,年老的时候柴米油盐都抠抠搜搜。

所以不要嘲笑把Costco买到关门的大爷大妈,那可能就是以后的我们。

往期推荐

往期推荐