为什么最近预定利率4.025%的年金险这么火?得从养老形式开始说:

根据联合国的预估,2050年中国60岁以上人口将达到4.87亿,占总人口的36.5%。许多人对这个数据可能没什么概念,通俗一些说,1990年国家养老金的抚养比例5:1,意思是5个年轻人养1个老人。

到了2050年,这个比例将会达到1.22:1。

这么多年来,国家的政策也在随着人口老龄化以及发展情况在不停改变:

从政府来养老,到政府帮养老,到养老不能靠政府,延迟退休好,自己来养老。提前规划未来的生计,最关键的就是保证足够的积蓄,还有保证长时间的增值。

现在存下的10万,按3%的年利息复利计算,30年后就是24万。

但目前看来,养老的形势和存款增值的形势一样不容乐观,30年来银行的存款利率从10%一路下滑至1.5%:

图中还能看到,保险的年金险预定利率也随之一路下滑。

虽然看上去差不多,但是有一个本质区别:错过银行存款利率,可能最多懊悔三五年,错过8%的年金险利率,后悔的是一辈子。

如果在1990年有幸买到8%的终身年金险,那可是真是发了大财!这是可以保证终身养老的理财工具,当年存入10万,30年后的今天就是100万,并且还将继续下去。

而出产了这一批高利息年金险的保险公司,到现在还得扛着当年卖的保单所产生的利差损——光平安就亏了800亿。

毕竟白纸黑字的保险合同,说8%复利,就得兑现8%复利。

虽然现在银行的5年定存利率只有2.75%,但是放眼世界,似乎我们也没那么惨…

人家德国零利率的国债还遭到疯抢,这是过得有多惨啊。

说了这么多,还是为了引起大家的重视:

8月30日,银保监会网站发布了一个通知,其中就提到将保险的预定利率从4.025%调整为3.5%。

4.025%的年金险和30年前8%的年金险一样,都已经成为过去式了。

没有任何一种理财工具能像保险一样,不受经济周期干扰,长期稳定地复利,直到终身。它不光不受环境的干扰,还能保证自己不会去挪用,一般年金险的流动性都比较差,退保或减保都容易面临较大损失。

强制储蓄,稳定性强,长期复利,这就是年金险的好处。

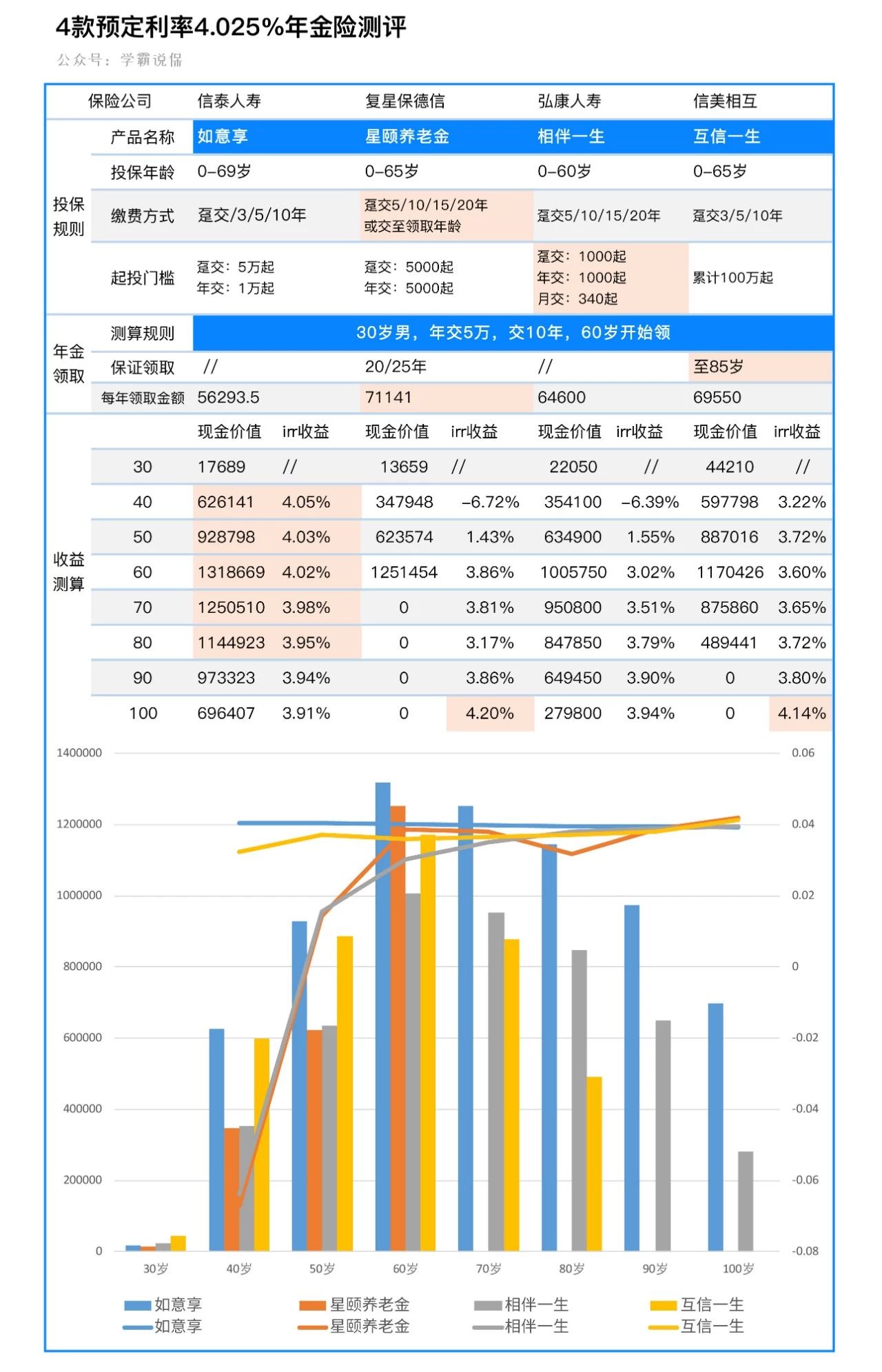

所以今天学姐挑出了4款预定利率4.025%的年金险,教大家如何挑出实际内部收益率高的产品。

虽然有些产品也号称4.025%预定利率,但拿irr一算,有些是3%,有些是3.5%,只有实际收益率达到4%的年金险,才是我们需要抓住的机会。

下面是文章内容:

1. 年金险有什么类型?

2. 什么是预定利率?

3. 4款超优秀年金险

一、年金险有什么类型?

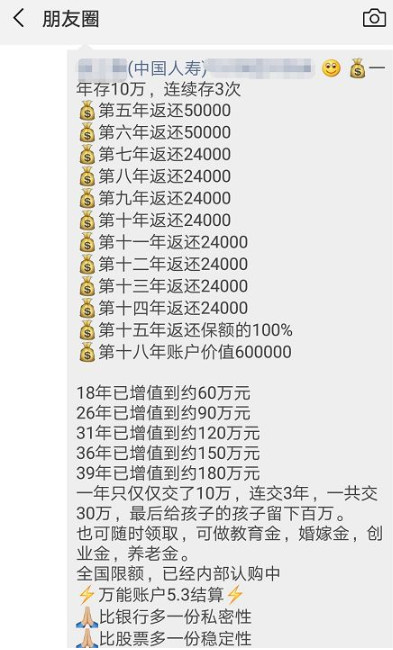

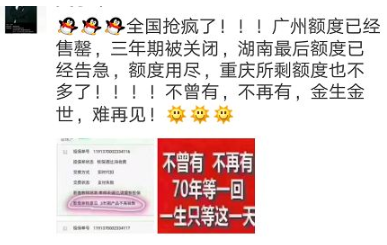

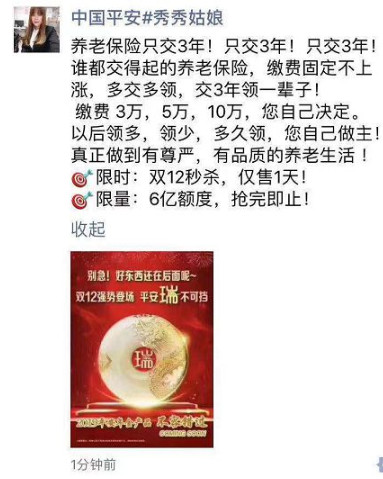

再过一段时间,又到了保险公司年金险开门红的日子了,朋友圈群魔乱舞即将上演:

有5.3%利率的,有今生抢完不再有的,有地球都没法阻止的…

感觉今天要说的4.025%利率都有点拿不出手了,这些开门红真是张口就来,动不动就万能账户结算利率5%以上,然后就一通利益演示,算到最后个个都是千万富翁。

实际上代理人拿来演算的万能账户结算利率都是非保证利率,是会随着投资经营状况产生波动的。今天我们要说的4.025%是固定收益,所以大家看到这样的朋友圈要小心了,保险从来不是投资发财的工具,它只是一个无风险的低收益增值工具。

年金险大致分为3类:

(1)传统年金险:固定收益,现在交多少钱,以后可以领多少钱,都按利率计算得清清楚楚,保证了长期滚动收益的确定性。

(2)分红型年金险:固定收益+非保证收益。前者比传统年金的固定收益要低,但是加了一部分非保证收益,来源是保险公司经营这份保险所获得的收益情况来进行分红(注意,不是保险公司的整体盈利)。但分红方式、保险公司收益情况,都是不透明的,甚至有可能不分红。

(3)万能型年金险:保底收益+非保证收益。非保证收益这部分来源于万能账户的收益,保险公司会定时公布万能账户的结算利率,通常代理人会拿这部分利率来演示收益。但实际上是非保证收益,也无法长期保持高收益。

我们今天要介绍的是固定收益就能达到4.025%的年金险,举个不太恰当的例子,传统年金险就像国债,分红型年金险就像企业债券,万能型年金险就像基金。

只要是非保证收益,以后几十年的收益演示可以说都是虚构的。所以我们要学会分辨年金险的类别,不要被收益演示迷惑了。

二、年金险的预定利率和核心功能

我们交的保费,保险公司会拿去投资,然后产生一定的收益。精算师会根据当时的市场状况,预估出产品的收益率,这个收益率就是预定利率。

预定利率不会直接写在保单上,而是体现在保费和后续返还的收益里,只要传统年金险的预定收益率是4.025%,就意味着这款产品是以4.025%的利率进行设计的。

年金险收益率攀升较慢,刚开始我们缴费,收益率甚至是负的,只有给足够长的时间让保险公司进行投资复利,这笔资金才会慢慢达到预定收益率。

不同的年金险会对收益的返还方式有不同的侧重,这里就要提到养老金的3个核心功能:

1. 返还年金(养老时每年领一笔钱用于养老)

2. 现金价值(退保能领一笔钱,相当于强制储蓄)

3. 身故赔付(身故时可以给后代留一笔钱)

这三项最终有多少,取决于我们当初投入多少钱,经过了多长时间的复利。通常来说领取金额是占最大比例的,其余两项占比较小。

不同的年金险,对这三个功能有不同的侧重,就像跷跷板的两边,返还高了,现金价值和身故赔付就低了;返还年金低了,现金价值和身故赔付就高了。

三、4款超优秀的年金险

信泰人寿·如意享

复星保德信·星颐养老年金险

弘康人寿·相伴一生

信美相互·互信一生

*每一款产品的优点都在表格里用底色标注出来了

*柱状图是现金价值,折线图是irr内部收益率

(1)信泰·如意享

这款产品学姐写过测评:可能是目前最好的年金险…

如意享的IRR内部收益率攀升得非常快:40-100岁期间irr都在4%左右,而且40岁后的现金价值也是鹤立鸡群,这两项在4款产品里都是最高的。

如意享还有个优点是比较灵活,可以进行加保、减保,保单贷款。

缴费期满2年,可以每年追加20%保额;也可以减保,投保第二年就可以申请减保取现。

如果急需用钱,最高还能贷到80%的现金价值,有着全行业最低的4.35%贷款利率,便于资金周转。

唯一的缺点就是缴费期内现金价值较低,所以在缴费期内减保或退保都是非常亏的。但缴费期一结束,就立马飙升到4%的收益率,这谁舍得退啊?

另外就是每年领取金额不如其他3款,就像学姐上面养老金3大功能里说的,返还年金低了,退保能领的钱就更高了,看自己的需求和取舍。

(2)复星保德信·星颐养老金

这款产品的优势是每年返还领取的年金极高——7万多。而且缴费方式非常灵活,适合追求优质养老生活的人,把滚动的利息高额分配给自己的养老生活。

缺点就是现金价值低,回本速度慢,irr内部收益率呈现一条波浪线,在60-70岁达到最高,80岁降低,90-100岁又再次升高。

可保证领取20/25年养老金,意思是在还没领够20/25年就身故的话,剩余未领取的部分一次性返还给受益人。

(3)弘康人寿·相伴一生

相伴一生的缴费门槛是这4款产品里最低的,年交1000元起,月交甚至只需要340元起。

这款产品相比其他三款来说比较中规中矩,收益率攀升较慢,回本比较慢,所以前期退保很不划算。随着年龄增长,irr收益率会逐渐攀升,身故后也能留一笔钱给后人。

(4)信美人寿·互信一生

缴费期内第三年就回本了,这回本速度是4款产品里最优秀的。缴费期结束后还能长期保持平均3.7%的irr收益率,要知道它的返还金也是4款产品里面第2高的,接近每年7万。

既可以短期储蓄,还可以长期增值。

互信一生还能保证领取养老金到85岁,如果提前身故,也可以一次性把剩余未领的养老金给付给受益人。

这款产品从各个方面来说都很不错,就是投保门槛有点高,累积缴费要达到100万以上。

四、如何选择适合自己的年金险?

总结一下:

如果追求持续滚动收益:如意享是里面性价比最高的,现金价值高,收益长期稳定在4%左右;

如果追求养老优质生活:星颐年金险的领取额是最高的,可以保障养老时的品质生活。

如果追求流动性:互信一生无论是短期储蓄还是长期增值都非常适合,缴费第三年就回本,后期的领取金额和现金价值都不低,只是投保门槛较高,适合高净值人群。

如果想要低缴费:相伴一生可以有效降低缴费压力,后期的收益也能满足需求。

最后,听闻有多款年金险都将在10月31日停售,其中就包括卖得最吓人的信泰如意享,所以趁着现在还能赚一笔保险公司的钱,赶紧上车。能终身利滚利且保证不亏的投资工具,除了传统型年金险没有别的理财方式能做到了。

中国已经走过了快速发展的红利期,逐渐趋于稳定,市场利率下行是发达国家的现状,作为普通人不但要面临低利率的市场环境,还要面对人口老龄化的养老压力,提前做好规划,才是最明智的举动。

往期推荐

往期推荐