小秋阳说保险-北辰

可能有些朋友听说过两全险~两全险号称“保生也保死”,简单来说无论被保险人是在保障期间内出险,还是没有出险、期满生存,两全险都会有添加对应的赔付。

市面上有不少两全险产品,但到底应该怎么挑选比较不错的两全险呢?

今天学姐就以小康福满多两全保险(分红型)举例介绍,深入研究下该怎么看两全险,投保时我们又要仔细注意哪些内容~

由于这是一款分红型的两全险,大家可以先看看这篇文章,对分红险先有个了解:

《关于分红险,业务员不会告诉你的事》weixin.qq.275.com

《关于分红险,业务员不会告诉你的事》weixin.qq.275.com

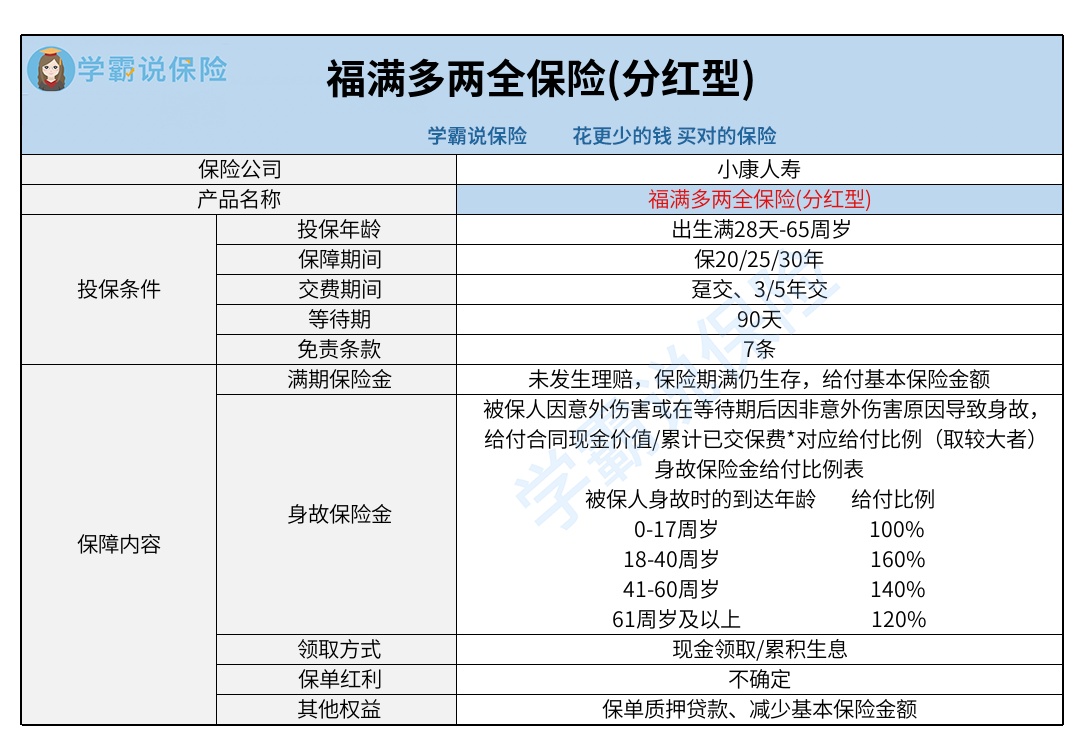

一.小康福满多两全保险(分红型)产品情况一览

先为大家呈上产品详情图:

1.基本保障中规中矩

小康福满多两全保险(分红型)支持满期保险金和身故保险金,这可以说是两全险的标配,没有太大的亮点。

要是保障期间内未发生理赔,同时被保险人在保险期满仍然活着,这样的话保险公司将按照基本保险金额进行满期保险金赔付。

而假设被保险人因意外伤害或在等待期后因非意外伤害原因导致离开这个世界,那么保险公司将遵循合同现金价值和累计已交保费*对应给付比例这两者中的较大者赔偿身故保险金。

有些两全险产品除了满期保险金和身故保险金以外,除此之外配备了全残保险金、生存保险金、客运交通工具意外伤害身故/全残保险金等保障责任,能够给到被保人非常扎实的保障。

2.投保年龄上限较低

现在就投保年龄方面,小康福满多两全保险(分红型)是应允出生满28天的婴儿-65周岁,这个投保年龄范围还是挺常见的。

只不过,如今65周岁这个年龄上限实际上没有什么竞争力~因为市面上也有很多两全险的投保年龄上限为70周岁,尚且是75周岁。

因此相较之下,小康福满多两全保险(分红型)的投保年龄上限还是比较低的,但是没办法覆盖到66-75周岁人群的投保需求。

3.可选灵活程度较高

这里说的可选灵活程度特别高,主要是体现在保障期间和交费期间这两方面。

目前小康福满多两全保险(分红型)的保障期间可以选择保20年、保25年或者保30年,然而交费期间也有趸交、3年交和5年交这几种选择,消费者可以按照自身情况来做决定。

学姐要提醒大家~假若手头比较紧张的话,到时候可以选择长一些的交费期间。源于交费期间一拉长,每次要缴纳的保费就会少一些,可以使一时的经济压力不再出现。

上面就是小康福满多两全保险(分红型)的产品情况,如果想要详细了解的,大家可以看看这篇测评文章:

《想买小康福满多两全保险(分红型)?看完这篇再说!》weixin.qq.275.com

《想买小康福满多两全保险(分红型)?看完这篇再说!》weixin.qq.275.com

二.小康福满多两全保险(分红型)投保注意事项

1.免责条款数量多

学姐首先给大家的建议是注意免责条款,是由于免责条款是保险公司对不予理赔情况进行的提前说明。

如果没有注意免责条款,引致后续理赔发生纠纷的话,就比较不好啦~所以同学们一定要仔细阅读合同的免责条款。

再者,规定的免责条款越少,我们领取赔付的机率就越大,对我们消费者来说也就越有好处。

两全险的免责条款大多设置在3-5条,但小康福满多两全保险(分红型)共具备有7条免责条款,数量是非常多的。这点大家也要注意哦!

2.保单红利不确定

从产品名字我们不难懂得,小康福满多两全保险(分红型)事实上是一款分红险。也许有些朋友会觉得“有分红绝对比没有分红的好”,但其实不然~

因为分红险的分红一般都是没有十足保证的,小康福满多两全保险(分红型)也是一样的。具体年度是否存在红利分配,要结合分红保险业务的实际经营状况来确定。

所以如若是冲着“分红”来加购保险的,务必要做好心理准备,分红大概不如自己预想的多,甚至有些年度是否有分红还两说呢。

总的来说,小康福满多两全保险(分红型)的表现不是很给力,优点主要是保障期间和交费期间有多种选择。然而保障内容中规中矩,投保年龄上限特别低,免责条款数量还挺多。而且由于分红险的特性,也决定了这款产品的红利分配是没有百分百肯定的。

要是大家想要买入带有理财性质的保险,不妨对比下年金险和增额终身寿险,这两个险种的收益一般是比两全险更高的,好的年金险和增额终身寿险IRR一般设置在3.5%左右。

学姐之前写过几款理财性质保险的对比科普,感兴趣的朋友可以看看:

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

《分红险、万能险、增额终身寿险这些理财险有啥区别?买哪种最合算?》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

-

02-02

-

02-02

-

02-02

-

02-02

-

02-02

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-02