“我有社保了,不需要再买保险。”这句话有没有很熟悉,是不是正是你想表达的心声。

真的有社保就够了吗?做保险做么就以来,这个问题也是被问得最多,解释的最多的了。别想太美,社保和商业保险的区别可大了去了。有哪些区别直接看干货:

?社保与商业保险的区别在哪里?weixin.qq.275.com

?社保与商业保险的区别在哪里?weixin.qq.275.com

本文要点:

一、社保保障有什么不足?

二、商业保险如何补充社保?

三、除了社保,还需要买哪些保险?

一、社保保障有什么不足?

社保一般包括养老保险、医疗保险、失业保险、生育保险、工伤保险。其中医疗保险最实用,可以报销门诊、住院的医疗费用,这里以医保为例。

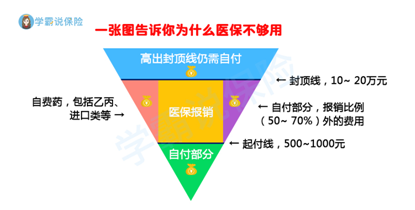

医保作为一项福利制度,优势很多,比如可以带病投保,保证续保,长期有效等。但是医保报销有起付线、报销比例、医保三目录、封顶线等限制,并不能解决所有的医疗费用。一张图告诉你医保有哪些不足:

1.起付线:每个城市起付标准不同,几百到几千不等,治病的钱超过这个线才给报销。

2.封顶线:每个城市不同,报销的限额一般是十到二十万,超过的部分就不再报销,如果病情严重到治疗费用都超过封顶线了,几十万、几百万都有可能自己付,没有上限。

3. 个人自付部分:在社保范围内,只报销一定比例的费用,报销之后剩余的金额需要自己支付。

4. 个人自费部分:不在规定范围内的医疗手段和药物,以及封顶线以上的费用,都算作自费部分,没有上限。但往往这部分费用都非常贵,像质子重离子治疗以及各种进口药物等,普通家庭都是无法负担的。

对于医保的保障范围还不清楚的,可以先了解一下:

医保所说的“两定点,三目录”是什么?医保的报销范围?weixin.qq.275.com

医保所说的“两定点,三目录”是什么?医保的报销范围?weixin.qq.275.com

二、商业保险如何补充社保?

社保只是基础的,很多保障不全面,而且报销的范围有限制。商业保险是社保的必要补充,如何补充,主要体现在以下几点:

1.商业医保中的重疾险,符合理赔条件就可以给钱,可以弥补很多家庭没钱治病的困境,而社保是出院治愈后才报销的。社保医疗只是补偿医药费,而没有住院期间的收入损失补偿,而重疾险就可以弥补生病期间的收入损失。

2. 社保保障较低,只能满足基本的保障需求,如果生病治疗的时候用到了社保外的如进口药、自费药等,这些药品只能通过自费购买使用,不能通过社保报销,而往往这些药都十分昂贵,普通家庭很难负担起。而商业医疗险可以报销医保无法报销的部分,不论社保内外,还是进口自费药。

3. 商业保险可以选择购买更高的保额。 医保的保障是有限额的,如果治疗的费用超过了限额,超过部分需要自行承担。而商业医疗险的保额能够到非常高,目前最火爆的百万医疗险报销额度最高达到600万元,且保费也就只要几百块钱,性价比非常高。

三、除了社保,还需要买哪些保险?

除了社保,买保险一般建议将重疾险、寿险、医疗险、意外险四类基础必备的险种配置齐全。这样保障才会全面,当然,商业保险的配置非常灵活,可根据自己的需求购买。

1.重疾险

重疾险的首要作用就是保障重大疾病,比如癌症,比如心脑血管疾病。一旦身患重疾,不仅治疗需要费用,而且可能几年无法工作,造成了很大损失。而重疾险是给付型,一旦某些疾病达到理赔标准,会把钱一次性给你,这笔钱可以自由支配,不管是用来治疗疾病,还是康复护理,还是用来还得病期间的房贷、车贷,都可以,弥补生病期间造成的经济损失。

还想深入了解重疾险的作用的朋友,可以看下面这篇文章:

重疾险保哪些重大疾病?一文读懂重疾险的真相!weixin.qq.275.com

重疾险保哪些重大疾病?一文读懂重疾险的真相!weixin.qq.275.com

2.寿险

寿险,保险责任非常简单,在保障期间内,身故或全残才会赔。一个家庭经济支柱,上有老下有下,这时候要是不在了,不仅不能给家庭带来收入,而且把债务都留给了家庭。

“留爱不留债”,寿险就是为了解决这个问题而生,防止家庭经济支柱突然离开,可以给家庭留下一份保障,为家人生活减轻负担,继续承担家庭责任。寿险的保额要覆盖房贷、车贷等债务,以及家人的生活费。

市面上热门的寿险都在下面了,可以根据自己的需求对比选择:

3.医疗险

医疗险是对社保的补充,主要用于医疗费用的报销,医疗险属于报销制,花多少报销多少。无论是因为生大病还是意外事故,住院了,除去免赔额,剩下的住院、手术、护理、药费、各种检查费等等费用,保险公司统统能报销,最高能报到几百万,而保费每年却只要几百块,真正的小保额,高保障。

如此实用的险种,当然应该人手一份,但也要选择适合自己的那一款哦,最热门的的产品都帮你整理在这里了,可按需选择:

十大百万医疗险排名新鲜出炉!weixin.qq.275.com

十大百万医疗险排名新鲜出炉!weixin.qq.275.com

4.意外险

意外险用来应对外来的、突发的、非本意的非疾病事故。平时的磕磕碰碰导致的意外住院或门诊费用都可以报销。而且谁能确定明天和意外哪一个先来临呢?更何况意外险续保容易,保费便宜且稳定,50万保额不超过200块,一年一买即可,所以意外险还是很有必要的。

意外险虽便宜,但也要认真选择性价比最高的,市面上最热门的意外险都在这里了,可以对比择优哦:

超全!国内热门意外险对比表weixin.qq.275.com

超全!国内热门意外险对比表weixin.qq.275.com

对于绝大多数人而言,社保是必须缴纳且商保也要做好相应的配置,两者是谁也没有办法替代谁的。

往期推荐

往期推荐