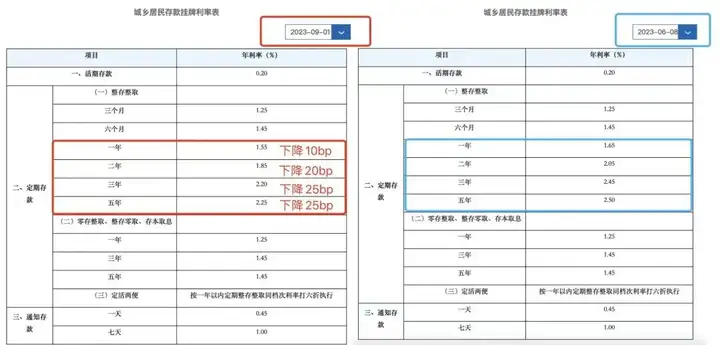

哎,最近存款利率又又又下调了。

没记错的话,这是今年以来第三次降息了。

咋说呢?

挺多人心里应该挺慌的。

因为到处都在暴雷,也不敢瞎投资了。

现在钱除了存银行,不知道该往哪里放。

正好有读者问我是如何打理闲钱的?

今天来和大家分享下,希望能给到你一些思路。

01

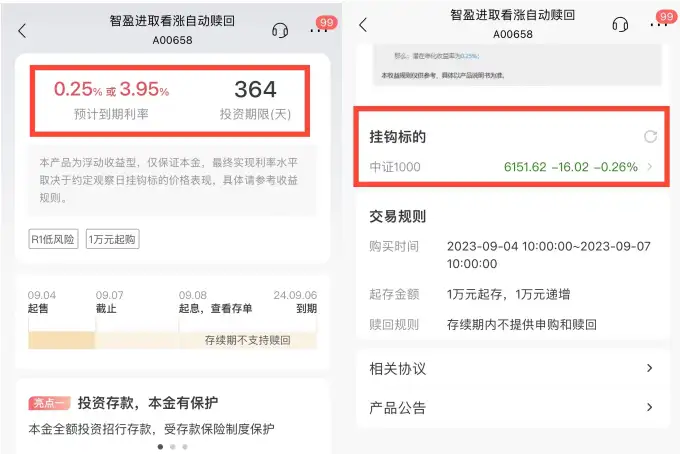

1)结构性存款

这是一种特殊的银行存款。

它的收益是波动的,最终到手是多少,和挂钩的标的走势有关。

在银行的风险分级体系中,结构性存款属于R1级。

挂钩的衍生品,主要有股指、贵金属价格和即期汇率。

比如上图的产品就与中证1000挂钩,这意味着到期的收益要看中证1000的走势。

运气好,说不定会有意外之喜。

运气不好,本金也不会亏损,最多收益低一点。

还记得前几个月我买的结构性存款,挂钩的标的是黄金。

恰好赶上了黄金疯涨的节点,算是小赚了一点零花钱~

总之把短期内不用的闲钱放里面,还是蛮不错的。

2)大额可转让存单

可转让存单也属于银行存款。

是以前买了大额存单的朋友转让出来的。

利率要比现在直接买大额存单高不少。

比如招行的有些产品,利率最高能达到2.67%。

如果你买一份20万元的大额存单,每年能比存定期(以2.20%利率计算)多赚940元。

当然啦,各家银行的利率不太一样。

感兴趣的朋友可以多找几家银行对比看看。

提醒一句:大额存单的门槛比较高哦,一般20万起步~

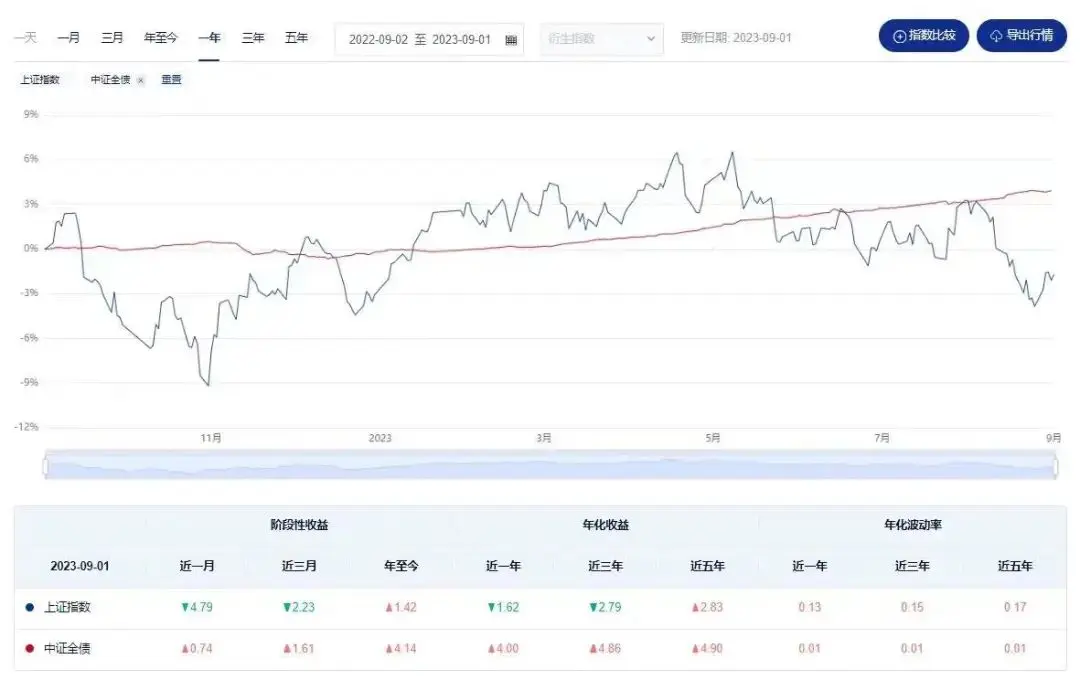

3)纯债基金

纯债顾名思义100%投资债券,不参与任何股票投资,求稳!

买纯债基金,就是把钱交给基金经理,让他帮你操作。

它不像股票型基金那么刺激,比较四平八稳,而且跟股市的相关性很低。

我特地去看了下,今年债基涨得可真不错,

有的涨幅都快接近4%了。

问题来了,纯债基金在哪买,该怎么挑?

买倒是容易,各基金平台都有。

重点是挑产品。

主要看两个指标:历史业绩和最大回撤。

历史业绩至少要看近1年,最好看近3年的。

如果业绩趋势线,和过往业绩一直是稳步上升的,则相对较好。

走势大起大落的债基,风险会比较大。

而最大回撤,意思是过往从最高点,跌到最低点的亏损幅度。

比方说最大回撤-0.5%。

意味着万一你从历史最高点买入,一直跌最多也就跌个0.5%。

还有就是,规模太小的、费率太高的,咱就尽量不选。

4)美元存款和香港存款

这两年美联储一直加息,国内的美元存款和香港存款利率也跟着蹭蹭涨。

有的甚至能达到5%,地区性银行和外资行更高。

内地降息,外面加息,差距越来越大。

好多人上演了“特种兵式存款”。

但是吧,如果手头没有港币或者美元,就没必要凑热闹了。

毕竟现在汇率已经很高了,我查了下近几年的数据——

15年汇改后,美元兑人民币的汇率大致在6.2-7.3之间波动。

破7的次数很少,持续的时间也很短。

假设未来一年,汇率能回归到平均值6.7的位置。

那么,此时买入5%的美元存款,是不划算的。

再加上换汇的手续费,说不定还要亏。

我自己的话,不太愿意冒这个险...

当然啦,如果你本来就持有外汇,或者有配置美元的打算(留学、做生意、理财)。

那确实可以趁着现在高利率,薅一波羊毛。

5)储蓄险

其实我们可以用时间换空间,去配置一些长期型的资产。

把钱交给保险公司来帮忙打理,实现不同的目标。

比如年金险,它符合某种特定用途:孩子的教育金、自己的养老金等。

再比如增额寿,它比较灵活:等回本后,就可随时取用。

目前增额寿产品形态主要有两种:

一种是纯固定收益的,预定利率3%,优秀产品后期可以无限接近3%。

另一种是分红型的,低保底收益+不保证分红收益,

相当于底薪➕提成的性质。

也可以理解成固收+基金,下有保底,上不封顶。

具体概念我在这篇文章中写过,可以戳蓝字回顾复习。

优秀的分红型增额寿,预期复利能超越3.5%。

秋阳的小点评:

以上几个较低风险的投资方式,大家可以结合自己的情况来选择。

我相信,没有多少普通家庭经得起高风险投资的折腾。

所以「稳赚不赔」才是正解~

我们能做的,就是在保本的基础上尽可能让自己的资产去“钱生钱”。

往期推荐

往期推荐