前两天,一位读者小赵找到我,说有点“甜蜜的烦恼”——

手上有20万左右,该怎么理财?

她说年前买的银行理财还浮亏着,年后入了股市就更别提了,绿到她心慌......

确实啊,如今的投资市场,就像广州的天气,阴晴不定,我不李姐。

01

大背景来说,当代人的理财焦虑,我想大致可以分为两种:通胀焦虑和暴富焦虑。

我们一个一个来说。

一是通胀焦虑,人人都有,越有钱的越焦虑。

毕竟大家都怕,辛辛苦苦赚来的钱一直在贬值,这搁谁谁受得了~

于是,有人选择拥抱消费主义——只要我花得够快,手里没钱,通胀就追不上我。

但是吧,大家都拖家带口的,赚钱也不容易,你要说赚多少花多少也不现实。

那该怎么跑赢通胀呢?

大概率只有优质房产和股票才能实现。

问题是这两者的门槛都很高,前者的门槛高在光有钱还不够,还得结合房地产的政策变动;

后者的门槛高在技术和风险。

每次炒股前,多问问自己能不能长期持有?能不能保持好心态?你觉得自己能赚钱的原因在哪里?

一番灵魂拷问过后,我还是回去烤点铁板韭菜吧!

二是暴富焦虑,这玩意儿很有意思。

谁还没幻想过,通过理财投资从而复刻某些大佬的成功神话,走上人生巅峰(听懂掌声)。

但是,这事不仅需要兼顾时间、选择、坚持等因素,还得有运气加成。

比如我在10年前花2万块钱买比特币,一直持有到现在,我是不是就发财了?

换言之,这其实也叫投机!

要么暴富要么血本无归,唉~普通家庭经不起这么折腾的。

希望大家认清一个残酷现实——理财几乎不能让人变富!

不过教别人理财,通常富得很快!

不信你打开任意一个软件的搜索框,“如何理财?”,会有一大堆大佬教你1万怎么变成100万1000万。

乍一看很牛x,仔细一想,他有这种“变钱”的能力,还用在这教你理财?

谁被割了韭菜,我不说。

建议大家转发学习一下,这才是21世纪财富密码(被cue到的文末点个赞告诉我)。

02

咱们普通人,更倾向稳赚不赔的保本产品。

以下,我给大家分享几个无风险的投资思路,我们结合产品和目标来看:

1年以内,短期目标攒钱

1.银行存款

我们都知道,【存款保险条例】出台后,只有50万以内的银行存款,会得到本息保护。

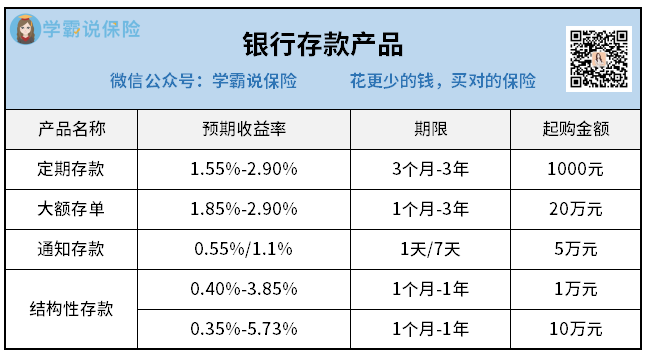

我找到了某家银行的网银,发现存款类型主要有这四种:

定期存款、大额存单、通知存款、结构性存款。

前三类产品我们都很熟悉了,收益率也会标注清楚。

但结构性存款比较特殊,它是波动的。

最终到手的收益是多少,和挂钩的标的走势有关。

比如这款产品就与黄金/美元挂钩,那么意味着到期的收益要看黄金/美元的比价。

运气好,说不定会有意外之喜。

运气不好,本金不会亏损,最多收益低一点。

此外,考虑到近来爆出>>多家地方性小银行暴雷事件,我更建议朋友们选择国有、知名股份制的银行,起码有保证~

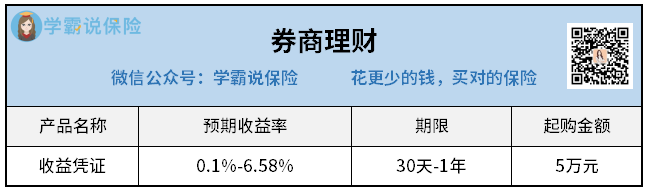

2.券商理财:收益凭证

这类投资,相信有炒股的朋友肯定不陌生。

它可以理解成证券公司用自己的信用,向你借钱,然后约定期限还本付息。

毫无疑问,大券商的安全性会更高一些。

有趣的是,收益凭证跟结构性存款一样,也很爱与各类标的挂钩,所以收益率差别很大。

大家一定要看清楚挂钩标的,不要一看见高收益就买了哦,注意风险~

1年以上,考虑长期规划

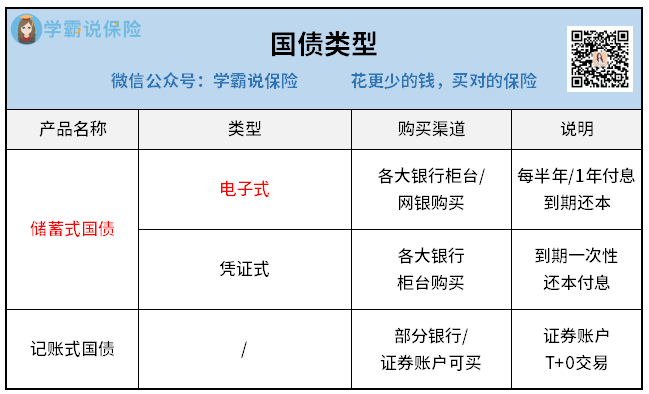

1.国债 | 几乎无风险

国债简单说,就是国家写给你的欠条,然后你每年按照利率收取利息。

安全性不用多讲,国家信用背书。

目前在各大网银都可直接购买国债,类型我也做了区分:

常见的国债以3年期和5年期居多,利率在3.35%-3.52%之间。

可惜的是,国债不定时发行,得拼手速抢!

比如原定于2022年5月发行的储蓄国债(凭证式),受疫情影响暂停发行了。

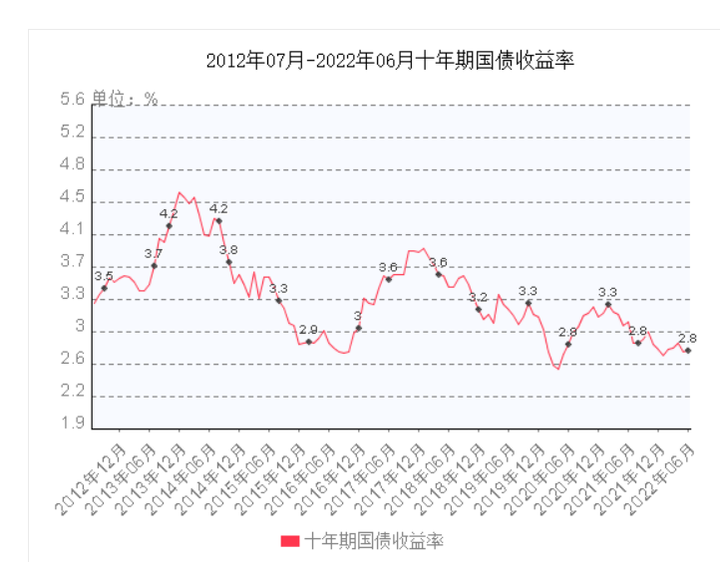

另外,最近几年发行的国债,很明显可以看出利率在不断下行,高收益的国债终将成为过去。

2.纯债基金 | 风险比较低

纯债顾名思义100%投资债券,不参与任何股票投资,求稳!

买纯债基金,就是把钱交给基金经理,让他帮你操作。

它不像股票型基金那么刺激,比较四平八稳,而且跟股市的相关性很低。

(注意:纯债基金股票比例为0,可查看基金档案页-资产配置详情)

即便在股市大跌时,它也依然稳健!

不过,稳健并不意味着100%无风险。

之前纯债基金就出现了几次下跌幅度不小的情况,短则几天,长则几个月,好在基本都能涨回来。

但问题要拿得住,还是挺考验心态的!

长期来看,纯债基金也是个放钱的好地方。

3.储蓄险 | 无风险

相比银行的单利计息,储蓄险这类产品的利率是按复利计息的。

它能锁定几乎3.5%的复利收益,实现长期的稳健增值。

安全性很高,按合同刚性兑付。

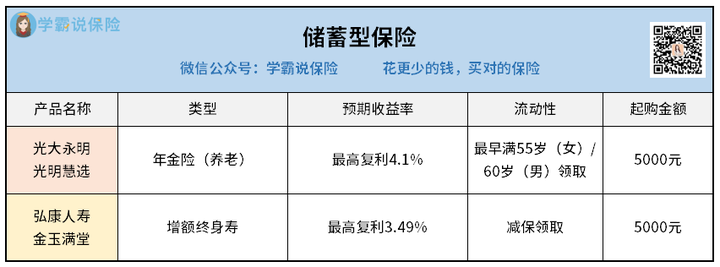

根据需求的不同,储蓄险可以拆分成两大类:年金险和增额终身寿险。

年金险符合某种特定用途:比如孩子的教育金储蓄、自己的养老金储蓄。

增额终身寿则比较灵活:不管是孩子上学需要钱,还是创业、婚嫁、养老等等需求,只要账户里还有钱,就能随时取钱用。

这种储蓄型保险自带的【强制储蓄】功能,利用好真的很不错。

只不过适合长期持有,如果存进去两三年就要取出来的话就很不建议了,回本的时间都还没到。

03

结合产品和储蓄目标,小赵的资金规划是这样子的:

20万当中,拿出3万买入期限一年的结构性存款,到时所挂钩标的要是表现不错,说不定能给她一个小惊喜;

拿出2万用于买股票、基金,她说身边的朋友或多或少都有买股票、基金。

自己虽然是个小韭菜,但能感受股市的跳动,给她平淡的生活带来点小乐趣。

就算绿了也不至于影响自己的正常生活(说不定还能吃点肉);

剩下的15万她买了增额终身寿,原因在于看重锁定利率、安全保本、领取灵活。

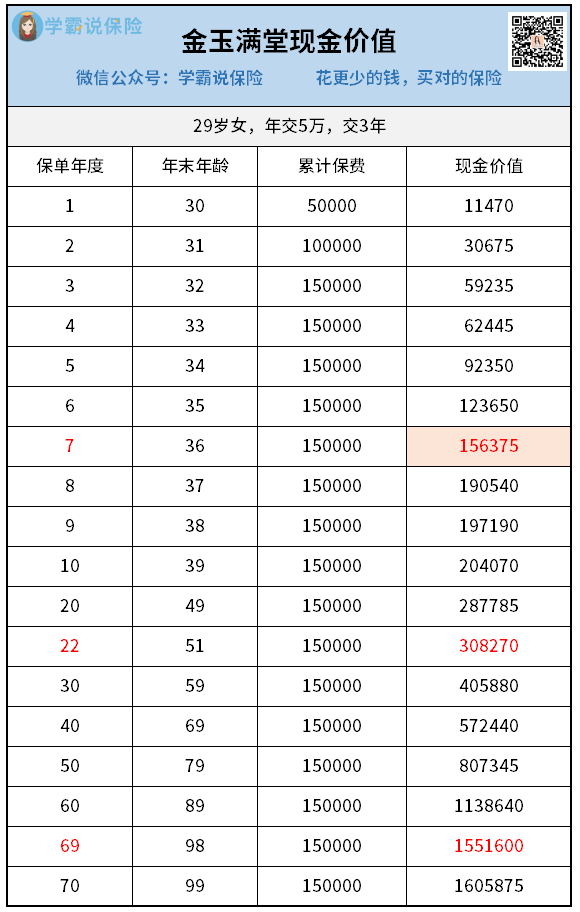

小赵今年29岁,她选择的是目前市场热度最高的弘康金玉满堂(预计6.30日下架)。

年交5万,交3年,我们来看下它的现金价值(能拿到的钱):

第7个保单年度,现价为156375元,超过已交保费,回本且实现正收益;

第22个保单年度,现价为308270元,实现翻倍;

第69个保单年度,现价为1551600元,好家伙,15万变成了150万!

......

以上是小赵的个人理财投资方案,仅供参考。

最后哔哔两句。

实际上,我们做什么投资,承担多少风险,都是自己的选择,本无可非议。

但我相信没有多少普通家庭经得起高风险投资的折腾,“稳赚不赔”才是正解~

我们能做的,就是在保本的基础上尽可能让自己的资产去“钱生钱”。

毕竟你赌得起,背后的家庭可赌不起(投资前,请慎重慎重再慎重)。

最后,祝大家早日暴富啊。

往期推荐

往期推荐