很多人开始了解保险,都是从有了孩子之后,而在给孩子挑选保险的过程中,也意识到给全家人配置保险的重要性。

最近,有几位粉丝朋友私信问我,一家三口应该配置哪些保险,怎么买才合适。

那今天学姐就给这些粉丝朋友来详细解答下这个问题,大家不要走开啦~

在正式开始之前,学姐先给大家奉上一份家庭保险的配置攻略文,记得收藏哦:

3套方案,配齐一家人的保险weixin.qq.275.com

3套方案,配齐一家人的保险weixin.qq.275.com| 家庭成员会面临的风险

| 家庭保险的配置思路

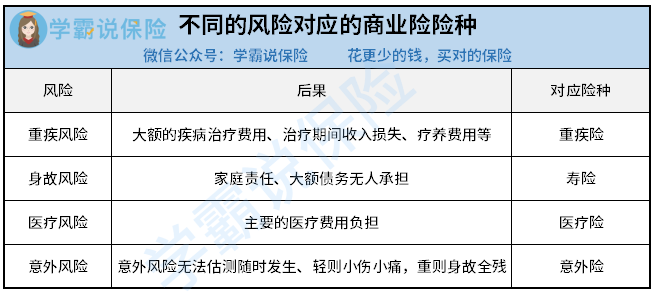

购置保险,为的就是转嫁风险,降低风险带来的影响,所以要先知道家庭会面临怎么样的风险,才能针对性的购置相应保险来抵御。

表格上的四大风险我们可以统称为家庭面临的基础风险。所谓基础风险,就是随时都可能发生,而且会对一个家庭带来较大的财物损失风险。

而我们一般工薪家庭的保险规划足够用以抵御一般风险就足够了。买保险之前,有些知识点还是得先学习学习的!

根据四大风险,于是有了相应的四大险种:

1.重疾险

重疾险是给付型险种,当我们发生合同约定的重大疾病时,保险公司会直接赔付一笔钱,无论是拿去治病、弥补收入损失还是作其他用途,都可以。

重疾险按保障期限,可分为定期和终身,一般建议保至终身。

另外建议在终身保障上附加身故责任,一方面带有身故责任的终身重疾险是属于储蓄型产品,一定能获得赔付,不用担心保费打水漂!

另一方面,从现金价值上出发,终身比定期的现金价值上限更高,而带有身故责任的终身重疾险,晚年的现金价值更是有可能超过保费,甚至接近保额!

重疾险是众多险种之中最复杂最难理解的,所以购买重疾险一定要先看好这篇文章!

重疾险究竟保哪些疾病?不知道这些千万别乱买!weixin.qq.275.com

重疾险究竟保哪些疾病?不知道这些千万别乱买!weixin.qq.275.com2.寿险

预防家庭中的担当经济支柱角色的家庭成员因疾病或意外等因素身故导致家庭失去经济依靠而进行的保险。

寿险有分终身寿险和定期寿险,前者偏传承和理财,后者侧重保障,对于一般家庭来说,一般定期寿险就这足够了。

定期寿险只保障固定的一段时间,具有“低保费、高保障”的优点,它比较适合上有老下有小的成年人来投保。万一不幸去世,还能留一笔钱来偿还房贷、抚养儿女、赡养父母等,不会让家庭陷入沉重危机。

学姐整理了目前市场上热门的寿险产品对比分析,大家可以看看:

超全!国内热门寿险对比表weixin.qq.275.com

超全!国内热门寿险对比表weixin.qq.275.com3.医疗险

医疗险最直接解决的是看病的费用,属于报销型险种,特别是目前的百万医疗险,可以很好地覆盖住院、特殊门诊、门诊手术等费用,不限社保,可报销外购药。

4.意外险

意外险保障因意外造成的身故/伤残,是给付型险种,但通常我们投保的综合意外险还会包含意外医疗责任,报销一些因意外导致的小磕小碰门诊或住院医疗费。

二、家庭保险的配置思路家庭保险配置方案是根据不同阶段,不同的家庭类型,资金储备情况、健康情况、家庭成员年龄结构是不一样的,如何给自己的家庭规划好保险配置方案,还需要对号入座,对症下药!

1.请勿轻大人重小孩

家庭保险配置是应该优先配置大人的,作为家庭经济支柱要确保自身的基础保障准备充足后,再去为孩子考虑。否则大人倒下了,收入来源中断了,孩子的保障也会面临中断。重小轻大这种本末倒置的做法要不得要不得。

2.保障比返还更重要

热衷于返还型产品的人往往会觉得万一没有生病,我还有个本金可以返还。但其实买保险是为转移重大风险的,我们是要确保产品的保障内容才是关键。一些返还型产品打着返还本金的幌子,保障不全保费还高,实在危险。

看看从前大家都喜欢的返还型意外险都有哪些坑!

为什么我劝你别买长期返还型意外险?weixin.qq.275.com

为什么我劝你别买长期返还型意外险?weixin.qq.275.com3.成人需进行寿险规划

作为家庭经济支柱,寿险是极为重要的,终身寿险虽然保障上是优选,但其保费高昂,如果预算不够,定期寿险更值得选择,这样在获得了基本保障的同时,也可以更全面的配置其他保险。

4.投保内容要讲究

在预算足够的情况下, 最好得方案是每位家庭成员都配置齐全的保险。首先是家庭支柱,寿险、重疾险、医疗险、意外险,一个都少不了,才能足以全面应对风险。

而小孩,学姐的建议是少儿医保、意外险、重疾险、医疗险,完成基本保障的配置,给予小孩无忧成长的权利。

篇幅有限,学姐在这里就不详细进行保险产品的方案推荐了,想了解更多不同年龄段的保险方案配置,请看这篇文章:

不同年龄段如何买保险?每个人都该有专属方案weixin.qq.275.com

不同年龄段如何买保险?每个人都该有专属方案weixin.qq.275.com

往期推荐

往期推荐