小秋阳说保险-北辰

最近,学姐听说招商信诺人寿旗下的一款终身寿险产品——招商信诺和瑞三号终身寿险(分红型),在市面上卖的比较火。也有不少的朋友私信问学姐,问到了这款产品的保障内容是否优秀。

学姐今天就来对这款终身寿险产品展开测评。看看它的保障内容是否出色,是否值得大家入手。

分不清定期寿险和终身寿险的朋友,不妨先来看看这篇文章:

《定期寿险和终身寿险有什么不同?学姐一文告诉你!》weixin.qq.275.com

《定期寿险和终身寿险有什么不同?学姐一文告诉你!》weixin.qq.275.com

一、招商信诺和瑞三号终身寿险(分红型)内容大揭秘!

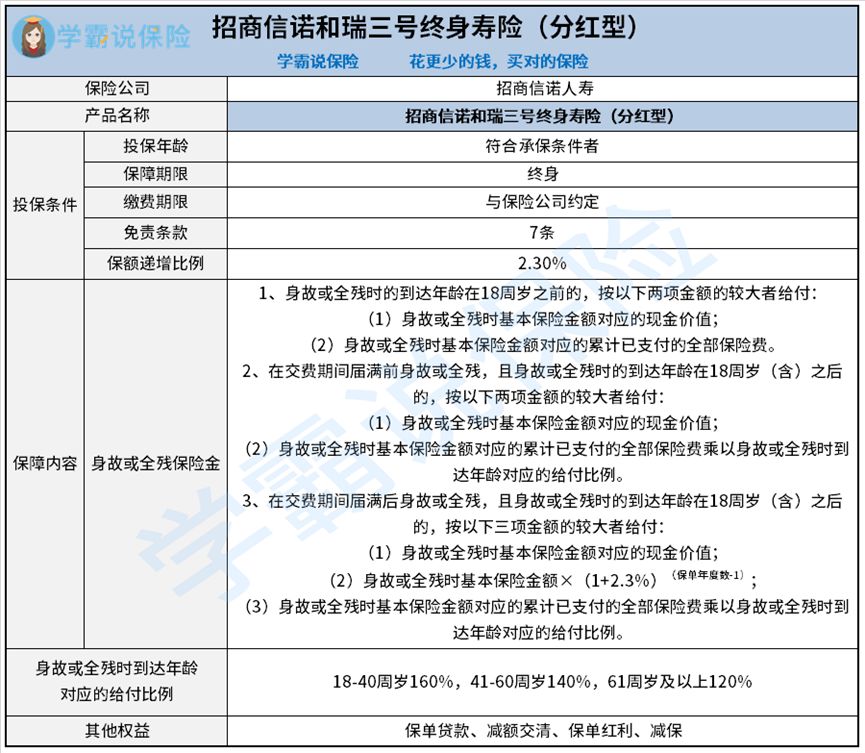

遵循惯例,小伙伴们先来阅读下这款产品的保障图:

从图中可以发现,这款产品的投保年龄是符合承保规定者,缴费期限则是需要与保险公司约定。下面学姐将从以下这几个方面来具体聊一聊这款产品的内容。

1、投保条件

来研究下保障期限方面,这款产品添加了终身保障。简单来说,这款产品是可以使被保人得到一辈子长久而稳定的保障的。

再来了解下免责条款方面,免责条款亦或者称作责任免除,实际上是指保险公司根据合同的约定不用承担保险责任的范围。基本上,在条件一致的情况下,涵盖的免责条款数量越少,对大家往往是会越有好处的。

由保障图可了解到,招商信诺和瑞三号终身寿险(分红型)的免责条款包含有7条,同比于市面上那些只囊括有3条免责条款的同类型产品来说。其免责条款数量就显得有点多了,无疑让被保人的理赔条件变高了。

其次,值得留神的地方是,招商信诺和瑞三号终身寿险(分红型)事实上还是一款增额终身寿险产品。基本上,在条件一致的情况下,增额终身寿险包含的增额比例越高,那么最终的有效保额也会越高。

这款产品的保额递增比例仅仅只有2.3%,相比于市面上那些增额比例达到3.5%的同类型产品来说,其增额比例实际上算比较低的。

想要对增额终身寿险有更多了解的朋友,不妨来看看这篇文章:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

2、保障内容

由保障图可了解到,这款产品只涵盖一项保障内容,只有身故或全残保险金。

大家要知道,市面上不少终身寿险产品,有的除了包含身故或全残保障,还会对特定意外事故提供保障。比如提供了航空意外身故或全残保险金、交通工具意外身故或全残保险金等其他保障。

比较后发现,这款产品的保障内容就略显不足。

同时,这款产品的身故或全残保险金的给付比例是根据被保人身故或全残时到达年龄来归类的。

18-40周岁的给付比例是160%,41-60周岁的给付比例规定为140%,61周岁及以上的给付比例涵盖为120%

3、其他权益

由保障图可了解到,这款产品的其他权益方面的内容囊括了保单贷款、减额交清、保单红利、减保这几项。

其中,减保表示的是,在合同犹豫期后,假如合同有效且不存在未还款项,大家可以结合经济能力向保险公司申请减保,并到手所减少的基本保险金额部分对应的现金价值。

值得一提的是,在每一保单年度内累计申请减少的基本保险金额之和不得高于合同生效时基本保险金额的20%,且减少后的基本保险金额限制不得低于保险公司规定的最低条件。

同时,具有保单红利也是这款产品的一个值得称赞之处。简单来说,要是选择了这款产品的话,参考合同大家是有权参与保险公司的分红保险业务的盈利分配的。

但是要注意,其红利是不能肯定的,并且在某些年度红利可能为零。另外,红利分配方式为配置交清增额保险。简单来说,眼下以红利金额作为净成本增加主合同的累计交清增额保险基本保险金额。增额部分遵循主合同的规定参加分红。

二、招商信诺和瑞三号终身寿险(分红型),值得购买吗?

总而言之,这款产品有设置全残保障,保障内容比较人性化。同时还有包含如保单贷款、减额交清、保单红利、减保这几项丰富且适用性比较高的其他权益。

但是,其保障内容不够优秀,而且免责条款的数量也非常多。另外保额递增比例也比较普通。所以,小伙伴们在入手这款产品前,要了解清楚自身是否能接受哦。

另外,学姐要提醒大家,在置办保险产品时,更重要的是要看产品本身是不是符合被保人的保障条件。毕竟,适合被保人保障需求的产品才值得添置。

如果大家还想要更深入了解这款产品的话,可以补充看看这篇测评文章哦:

《招商信诺和瑞三号终身寿险(分红型)怎么样?一文知晓!》weixin.qq.275.com

《招商信诺和瑞三号终身寿险(分红型)怎么样?一文知晓!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03

-

02-02

-

02-02

-

02-02

-

02-02

-

02-02