小秋阳说保险-北辰

很多人在考虑重疾险的时候,在思考购买消费型还是返还型,我觉得消费型重疾险是满足了大多数人对重疾险的要求了,大家可以看看这篇关于购买消费型重疾险的原因的文章: 《为什么要选消费型重疾险?如果不出险保费岂不是白交了!》weixin.qq.275.com

《为什么要选消费型重疾险?如果不出险保费岂不是白交了!》weixin.qq.275.com

先说结论,我是建议您选择消费型重疾险的,因为无需返还,所以保费更低。

当然了,消费型重疾险不足之处就是被保期间没有出险,交的钱就拿不回来。所以许多人会优先考虑返还型重疾险。

但是!返还型保险其实没有想象中那么美好,它还是有许多不足的,详情看下方解释:

下面我来给大家好好分析两者的不同:

一、什么是消费型、返还型重疾险

消费型重疾险:专注保障疾病,价格很便宜,不过要是在保障期间没有患重疾,到结束保障也没有罹患重疾,也并不会返还所交保费。

返还型重疾险:也称储蓄型重疾险。合同期间出险,赔付保额;如果在合同期间没有罹患重疾,则返还保费,以作养老金。

二、两者的区别

这样一看,消费型重疾险好像没有返还型重疾险出色,不过别那么快就肯定,

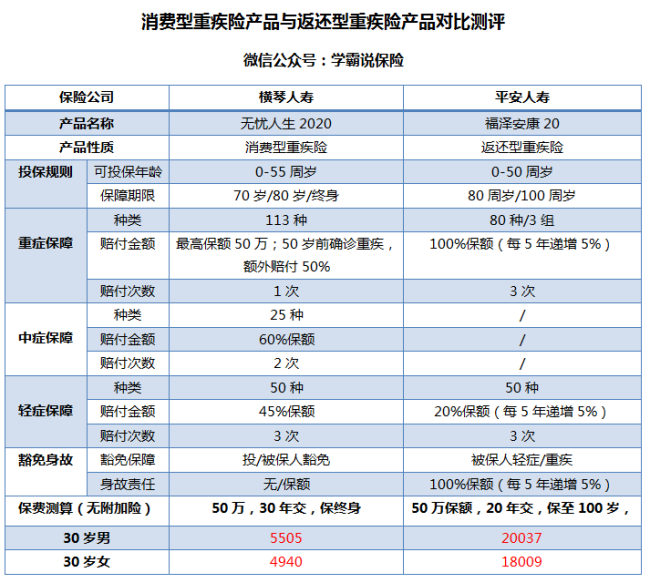

下图两款热门产品的对比可以让大家更直观看到区别:

由上图,下列消费型重疾险优点是返还型重疾险所做不到的:

1.价格便宜:消费型重疾险的保费相当便宜,一般都比返还型重疾险便宜2、3成,比较低的价格可以拿到比较高的保额,可以说,消费型重疾险的价格杠杆很高,性价比是比较高的。

2.保障时间灵活:保障期限的灵活选择是消费型重疾险的又一大优势,保障期限有60岁、70岁、80岁甚至终身等等,可返还型重疾险能选择的通常只能是80岁或终身保障期限,一看也觉得还好,但这也意味着要交的保费高很多。

返还型重疾险有哪些不足之处是我们需要注意的呢?

1.保费昂贵:通常来说,一份返还型重疾险的保费比消费型重疾险多出2-3倍,我们可以看到,返还型重疾险福泽安康20还没配置附加险,价格就已经破2万了;这样的价格可能是大多数大家负担不起的;

2.看似返还,实则低收益:返还型重疾险的本质是:你买了一份消费型重疾险之后,再多交几倍的保费,保险公司拿这多交的保费用几十年去理财,盈利全归保险公司所有,

然后就把已经大幅贬值的本金返给投保人。如果各位把这份钱之前放银行存定期,同样的时间获得的收益会更高。

返还型重疾险可不仅仅这两点不足,为了让大家躲坑,大家能看看我写的这篇关于返还型重疾险文章: 《返还型重疾险只是表面华丽,实则这么坑!》weixin.qq.275.com

《返还型重疾险只是表面华丽,实则这么坑!》weixin.qq.275.com

三、那究竟选哪个比较好?

两者的对比一看,我还是推荐各位购买消费型重疾险产品;给大家推荐几款市面上值得买的消费型重疾险产品,大家有兴趣的可以看看: 《全国十大值得买的热门消费型重疾险大盘点!》weixin.qq.275.com

《全国十大值得买的热门消费型重疾险大盘点!》weixin.qq.275.com

以上就是我对 "重大疾病险买消费型还是返还型"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

红姐意外住院津贴保险属于消费型产品,在保险期间出险保险公司会根据合同给付保险金。您在购买意外住院津贴保险时,要关注给付天数和免赔天数,一般来说,意外住院津贴保险对给付的住院津贴是按天计算的,但也有一个给付上限,所以我们一定要关注这个。同时,对免赔天数也要有所了解,几天以内的住院保险公司不会赔付,同时需要关注保障范围,看看想要购买的意外住院津贴保险保险责任中都包括哪些情况,意外导致的住院和疾病导致的住院是否都能够赔付。

红姐意外住院津贴保险属于消费型产品,在保险期间出险保险公司会根据合同给付保险金。您在购买意外住院津贴保险时,要关注给付天数和免赔天数,一般来说,意外住院津贴保险对给付的住院津贴是按天计算的,但也有一个给付上限,所以我们一定要关注这个。同时,对免赔天数也要有所了解,几天以内的住院保险公司不会赔付,同时需要关注保障范围,看看想要购买的意外住院津贴保险保险责任中都包括哪些情况,意外导致的住院和疾病导致的住院是否都能够赔付。 -

无香保险合同从您签订的那一刻起就已经确定,不可更改,满足一定条件,保险公司就履行一定义务。唯一可更改的是受益人 如果您的保险现在选择退保损失会非常大,可能交了两年交挺多只退一点,想想当初为什么买在考虑要不要退 如果缴费压力大可以变更缴费方式比如换成月缴,季缴等都可以,

无香保险合同从您签订的那一刻起就已经确定,不可更改,满足一定条件,保险公司就履行一定义务。唯一可更改的是受益人 如果您的保险现在选择退保损失会非常大,可能交了两年交挺多只退一点,想想当初为什么买在考虑要不要退 如果缴费压力大可以变更缴费方式比如换成月缴,季缴等都可以, -

叶青消费型保险:所谓消费型保险产品又称“纯保障型产品”,一般以意外、医疗、重疾保障为主。消费型保险产品通常强调突发性、偶尔性的特征。消费型重疾险是指被保险人如果保险期满没有发生重疾,所交保费不予返。一般来说,消费性重疾险保费相对较低。 返还型保险: 也是我们俗称的储蓄型保险,即被保险生存至约定年限后,保险公司有返还所交保费或者合同列明的保险金额。返还型重疾险在罹患重疾时可以获得赔偿,如果没有发生重疾,保险期满将返还所有已交保费,有些产品还有红利分配,在保障的同时兼顾资产保值。这种保险真正体现“有病治病,无病养老”的保险功用和意义所在,目前保险市场以 分红型终身寿险、两全险、万能型为主。其他观点:观点一、消费型寿险一般指短期期险,保费低,保障高,不返还的,像意外险,住院补偿保险等,返还型的保险一般适合收入稳定,有一定的经济基础的人群购买,有高额的保障又有理财的功能,保险期间你有事的时候有高额的保障,没事的时候就当储蓄存钱了,是你的贴身保镖。观点二、消费型寿险一般是保费低保障高,主要注重保障。返还型寿险一般是买保障的同时兼顾理财。对于年轻的白领怎么选择要根据你的经济条件而定。一般还是建议买返还型的。观点三、消费型一般是普通医疗费用保险,保费不高,保障也很广泛,是社会医疗保障的补充。返还型的大多是有储蓄功能加重大疾病保障的保险。其实我们平时都会消费和储蓄,所以这两样保险都可以根据自己的经济情况来选择安排。

叶青消费型保险:所谓消费型保险产品又称“纯保障型产品”,一般以意外、医疗、重疾保障为主。消费型保险产品通常强调突发性、偶尔性的特征。消费型重疾险是指被保险人如果保险期满没有发生重疾,所交保费不予返。一般来说,消费性重疾险保费相对较低。 返还型保险: 也是我们俗称的储蓄型保险,即被保险生存至约定年限后,保险公司有返还所交保费或者合同列明的保险金额。返还型重疾险在罹患重疾时可以获得赔偿,如果没有发生重疾,保险期满将返还所有已交保费,有些产品还有红利分配,在保障的同时兼顾资产保值。这种保险真正体现“有病治病,无病养老”的保险功用和意义所在,目前保险市场以 分红型终身寿险、两全险、万能型为主。其他观点:观点一、消费型寿险一般指短期期险,保费低,保障高,不返还的,像意外险,住院补偿保险等,返还型的保险一般适合收入稳定,有一定的经济基础的人群购买,有高额的保障又有理财的功能,保险期间你有事的时候有高额的保障,没事的时候就当储蓄存钱了,是你的贴身保镖。观点二、消费型寿险一般是保费低保障高,主要注重保障。返还型寿险一般是买保障的同时兼顾理财。对于年轻的白领怎么选择要根据你的经济条件而定。一般还是建议买返还型的。观点三、消费型一般是普通医疗费用保险,保费不高,保障也很广泛,是社会医疗保障的补充。返还型的大多是有储蓄功能加重大疾病保障的保险。其实我们平时都会消费和储蓄,所以这两样保险都可以根据自己的经济情况来选择安排。 -

王子振您好!在健康危机越发严重的环境下,购买商业保险是当务之急,需要及时投保。商业保险中有两种保险必不可少,其中之一就是重疾险。目前,市面上的重疾险产品主要可分为消费型的和返还型的。至于重疾险买消费型的好还是返还型的好,您应根据自身经济状况及保障需求来确定自己的重疾保障。如何购买适合的重疾险?1、选择财务稳健和实力强的保险公司。2、了解清楚可以获赔的重疾病种,只有罹患合同中有指定的重大疾病,才能获得合同约定的赔偿。3、投保人必须要针对威胁性较大的疾病加以投保,要根据您家庭成员的年龄和需求进行选择。4、投保重大疾病保险要注意向保险公司如实告知病史。5、经济承受能力。目前市场上,一款标准的重大疾病保险是比较昂贵的。总之,提醒您,不同公司的重大疾病保险产品特色功能各异,有纯保障型的(保费相对低);也有分红型寿险(现金分红或保额分红)附加重疾的组合险。建议您一定要根据自己的实际保障需求来选择。在此,为您推荐: 返还型的重疾险值不值得买?

王子振您好!在健康危机越发严重的环境下,购买商业保险是当务之急,需要及时投保。商业保险中有两种保险必不可少,其中之一就是重疾险。目前,市面上的重疾险产品主要可分为消费型的和返还型的。至于重疾险买消费型的好还是返还型的好,您应根据自身经济状况及保障需求来确定自己的重疾保障。如何购买适合的重疾险?1、选择财务稳健和实力强的保险公司。2、了解清楚可以获赔的重疾病种,只有罹患合同中有指定的重大疾病,才能获得合同约定的赔偿。3、投保人必须要针对威胁性较大的疾病加以投保,要根据您家庭成员的年龄和需求进行选择。4、投保重大疾病保险要注意向保险公司如实告知病史。5、经济承受能力。目前市场上,一款标准的重大疾病保险是比较昂贵的。总之,提醒您,不同公司的重大疾病保险产品特色功能各异,有纯保障型的(保费相对低);也有分红型寿险(现金分红或保额分红)附加重疾的组合险。建议您一定要根据自己的实际保障需求来选择。在此,为您推荐: 返还型的重疾险值不值得买? -

陆壹妈原则上来讲,越长的缴费期越好,因为保险有个独有的豁免功能,在缴费期内,发生豁免约定的事件,剩余的保费可以不用再交,而且缴费期长可以缓解缴费压力(土豪除外)。保险产品种类有保障型,分红返还型,消费型等,各有千秋,很难说哪个好,主要看客户的迫切需要程度,一般来说先做保障型中间穿插消费型,最后做分红返还型。

陆壹妈原则上来讲,越长的缴费期越好,因为保险有个独有的豁免功能,在缴费期内,发生豁免约定的事件,剩余的保费可以不用再交,而且缴费期长可以缓解缴费压力(土豪除外)。保险产品种类有保障型,分红返还型,消费型等,各有千秋,很难说哪个好,主要看客户的迫切需要程度,一般来说先做保障型中间穿插消费型,最后做分红返还型。 -

大风起兮一般对于意外险来说都是选消费的,一年一交,便宜,而且不占用太多费用,由于产品升级快,有好产品,第二年就不买这个。 但是对于大病类的,就应该买终身的,缴费10,20年的,保终身。因为岁数越小,缴费月底。 关注您了,私信。

大风起兮一般对于意外险来说都是选消费的,一年一交,便宜,而且不占用太多费用,由于产品升级快,有好产品,第二年就不买这个。 但是对于大病类的,就应该买终身的,缴费10,20年的,保终身。因为岁数越小,缴费月底。 关注您了,私信。 -

Mandy您好!返还型健康险和消费型健康险最大的区别在于是否带有保费返还功能,其中,消费型健康险以低保费获取高保障,所提供的健康保障实实在在,而保险期满以后,保险公司也不再返还所交保费,相当于这笔保费被消费掉了。返还型健康险最大的优点在于兼顾健康保障和保费返还功能,即在提供给被保险人持续性健康保障的同时,在保险期满以后如果被保险人没有发生健康事故,那么保险公司还能返还所教保费。它的优点在于保障期限长,兼顾储蓄保本和风险保障两种作用,但缺点是保费较高,合有一定经济基础的人购买。

Mandy您好!返还型健康险和消费型健康险最大的区别在于是否带有保费返还功能,其中,消费型健康险以低保费获取高保障,所提供的健康保障实实在在,而保险期满以后,保险公司也不再返还所交保费,相当于这笔保费被消费掉了。返还型健康险最大的优点在于兼顾健康保障和保费返还功能,即在提供给被保险人持续性健康保障的同时,在保险期满以后如果被保险人没有发生健康事故,那么保险公司还能返还所教保费。它的优点在于保障期限长,兼顾储蓄保本和风险保障两种作用,但缺点是保费较高,合有一定经济基础的人购买。 -

清心返还的杠杆太低了,没什么意思

清心返还的杠杆太低了,没什么意思 -

Lin Jijun返还型,分红型属于同一个产品类型,也就是所谓的2全保险,每年有分红的情况,而且可以定期返钱的功能,是长期保险期限。 消费型,保障型属于一个产品类型,一般价格比较便宜,保障比较高,以短期居多,比如意外险就是这样的。 购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 所以,你首先必须考虑医疗保险,不管是商保和社保的均可以,然后才考虑其它的保险产品,这样才有意义。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)包括合作医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切 (二)买保险轻言语重合同,人寿保险一般都是终生合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。

Lin Jijun返还型,分红型属于同一个产品类型,也就是所谓的2全保险,每年有分红的情况,而且可以定期返钱的功能,是长期保险期限。 消费型,保障型属于一个产品类型,一般价格比较便宜,保障比较高,以短期居多,比如意外险就是这样的。 购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 所以,你首先必须考虑医疗保险,不管是商保和社保的均可以,然后才考虑其它的保险产品,这样才有意义。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)包括合作医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切 (二)买保险轻言语重合同,人寿保险一般都是终生合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。 -

唯爱返还型保险兼顾储蓄保本和风险保障两种作用,保险期长,且可以补充养老用,但是费用较高,适合有一定经济基础的人购买。 消费型保险以低保费获取高保障,一般为定期保险,利于灵活调整。但其缺点在于保费不能返还。 消费型保险适合保险意识好、投资多元化、并能保证储蓄的年轻人或保费投入有限的人购买,而对于无良好投资能力、经济条件较好的35岁以上人群,购买返还型保险是个不错的选择。 相关数据显示,一般在35岁后,消费型险种在保费方面的低价优势已不再明显,而过了40岁,消费型重疾险的保费更是大幅增加,此时再投保消费型重疾险成本过高。 不管是消费型还是返还型,投保人首先要弄清自己需要哪些保障,然后确定自己的保险额度合理选择。甚至还可以搭配选择消费型和返还型险种。

唯爱返还型保险兼顾储蓄保本和风险保障两种作用,保险期长,且可以补充养老用,但是费用较高,适合有一定经济基础的人购买。 消费型保险以低保费获取高保障,一般为定期保险,利于灵活调整。但其缺点在于保费不能返还。 消费型保险适合保险意识好、投资多元化、并能保证储蓄的年轻人或保费投入有限的人购买,而对于无良好投资能力、经济条件较好的35岁以上人群,购买返还型保险是个不错的选择。 相关数据显示,一般在35岁后,消费型险种在保费方面的低价优势已不再明显,而过了40岁,消费型重疾险的保费更是大幅增加,此时再投保消费型重疾险成本过高。 不管是消费型还是返还型,投保人首先要弄清自己需要哪些保障,然后确定自己的保险额度合理选择。甚至还可以搭配选择消费型和返还型险种。

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-19

-

06-20

-

06-20

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-23

-

06-23

最新问题

最新问题

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23

-

06-23