每次有客户来找学姐做1v1咨询服务,谈到健康告知时,十有八九会说到“不可抗辩条款”,以为不把自己真实的健康情况告知保险公司,买完保险后撑过两年,到时候即使保险公司不想赔也得赔。

但!学姐表示真的不是这样子滴,亲们真的想多了!今天学姐就给大家讲讲,关于两年不可抗辩条款的那些事儿~

本文重点:

一、不可抗辩条款是什么?

二、不可抗辩条款在什么情况下是无效的?

一、不可抗辩条款是什么?

在了解什么是不可抗辩条款之前,要先知道它是怎么来的:

最早起源于英国,在18世纪末至19世纪上叶,英国保险制度规定,如果发现投保人没有如实告知,即使保单已经生效很多年,保险公司也能认定合同无效并拒赔。在这种“店大欺客”情况下,买保险的人就慢慢变少了。

为了挽回“保险销量”,英国伦敦寿险信用公司首先在保险合同条款中主动增加“两年不可抗辩”条款,目的是为了平复和消除消费者对保险公司的不满情绪。

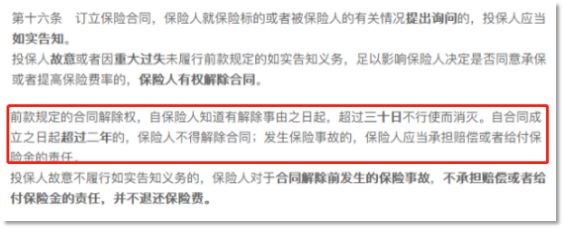

我国是在2009年正式将两年不可抗辩条款纳入《保险法》,规定如下:

1. 若投保人故意或因重大过失没有如实告知,严重影响到保险事故发生,那保险人可不承担赔偿的责任。

2. 保险人在合同成立时如果知道投保人没有如实告知,就不得解除合同,若发生保险事故,保险人需承担赔偿责任。

所以我们可以看到,两年不可抗辩其实“抗辩”的是保险公司解除合同的权利。只要合同成立超过两年,即使客户有不如实告知的行为,保险公司也不能单方面解除合同。

但这个条款对能否进行赔付没有清晰的说明,导致很多人“钻空子”,利用该条款获得了理赔金。但是,也有很多超过两年也没得到赔偿。

二、不可抗辩条款在什么情况下是无效的?

虽然不可抗辩条款主要是用来约束保险公司不能随意解约,保护我们消费者的权益,但不可抗辩条款是建立在诚信投保的基础之上,如果有故意隐瞒或欺诈,两年不可抗辩条款也是不起作用的。

在以下几种情况,不可抗辩条款是无效的:

1.投保前已经确诊重疾

出险后能不能理赔,是看这次保险事故是否在保障责任范围内。就拿重疾险来说,重疾险理赔的标准是“首次罹患重大疾病”。如果某人在已知自己患过一次重疾的条件下,投保时隐瞒不告知,即使两年后再次患上重疾,保险公司也有理由不理赔。

2.两年内出险,拖到两年后再报案理赔

出险时没有及时联系保险公司,而是两年后再申请理赔。显而易见,这有很大的“骗保”嫌疑。保险公司也不是傻子,一旦被发现,拒赔都是分分钟的事儿~

学姐在这里提醒大家,保险只是一种理财工具,生命健康才是第一位。如果为了“钱”而置“生命健康”不顾,就本末倒置了呦!

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!

往期推荐

往期推荐