太平福禄倍至是一款已经停售的产品,当年开创了重疾三次赔付的先河,是红极一时的重疾险扛把子。但随着重疾险市场竞争的白热化,越来越多的高性价比产品涌现出来,不少朋友像题主一样,购买了这款产品几年,现在觉得性价比不高,来咨询我“怎样退保比较划算?”朋友们先别急,太平福禄倍至到底有没有落后、需不需要退保还是要和市面上的同类产品对比过了才知道:

太平福禄倍至与全国热门的135款重疾险对比表weixin.qq.275.com

太平福禄倍至与全国热门的135款重疾险对比表weixin.qq.275.com

本文要点:

一、太平福禄倍至怎么样?还能称得上是重疾险扛把子吗?

二、如果想要退保太平福禄倍至,需要做什么呢?

一、太平福禄倍至怎么样?还能称得上是重疾险扛把子吗?

太平福禄倍至现在还能不能称得上是重疾险扛把子?恐怕不能。这不是空口无凭,上产品图,我来给你们好好唠唠它哪里落后了:

作为一款老产品,太平福禄倍至放到今天来看,它的保障程度不够高,完全与它的价格成反比。30周岁男,50万的保额,20年交,每年的保费在18000左右,比平安福还要贵…如果想退保,还是尽早吧,及时止损。接下来展开说说它都有哪些问题:

问题一:重疾分组不合理,多次赔付间隔期长

当初太平福禄倍至的最大卖点就是可以三次赔付,但重疾的多次赔付并不像我们想象得那么美好,它不会增加不少保费,而且还会有有间隔期以及分组的限制等问题。今天的重点是太平福禄倍至有什么问题,限于篇幅多次赔付划不划算就不在此展开了,有兴趣的朋友可以看我以前的回答:

重大疾病保险多次赔付比单次更划算吗?weixin.qq.275.com

重大疾病保险多次赔付比单次更划算吗?weixin.qq.275.com

1.重疾分组不合理

什么叫重疾分组呢?太平福禄倍至将66类疾病分为3组,每一组疾病只要患一次,本组疾病的责任即终止。也就是说,分在同一组的疾病只赔一次。

我们来看看太平福禄倍至的分组情况:

癌症竟然没有单独分组就不说了,太平福禄倍至的每个分组里都有5种以上的高发疾病,C组就更夸张了,有13种高发疾病。要知道,现在市面上的优秀重疾险会分6组以上,尽可能的把高发重疾分散开来,提升消费者重疾理赔的可能性。

虽说太平福禄倍至是第一款多次赔付的重疾险,但我们消费者购买重疾险的时候,还是要从自身的利益出发,谁的钱也不是大风刮来的,我们没有必要为了情怀买单。我总结出了市场上一些分组情况比较优秀的产品,可供大家参考:

十大【分组优秀】的重疾险大盘点!weixin.qq.275.com

十大【分组优秀】的重疾险大盘点!weixin.qq.275.com

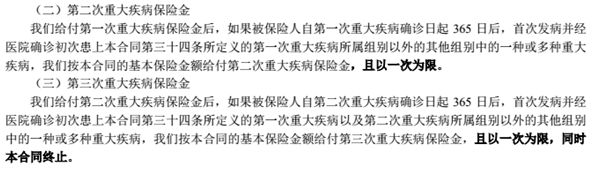

2.间隔期过长

太平福禄倍至的多次赔付间隔期为一年,后一次疾病发病需与前次间隔365天以上,而目前市面上的主流产品赔付间隔期为180天。举个例子,如果第一次患恶性肿瘤理赔之后,一年内又发生急性心肌梗塞,是不能获得再次理赔的。(这里还需要注意的是,合同约定“首次发病”需要在365天后,意思就是说如果在365天内发病,即使不去理赔,365天之后再去理赔也不行的。我们可以理解为“观察期”内生的病,是不能得到理赔的。)

我们可以看到,想要得到太平福禄倍至的三次赔付难度是很大的,需要满足病种分组以及间隔期的要求。如果你想购买一款多次赔付的产品,一定要关注这两个要点。不过市面上的产品这么多,一款款去比对分组情况和间隔期长短实在是不容易,我为大家总结了几款优秀的多次赔付重疾险产品,有需要的朋友可以参考:

十大值得买的【多次赔付】重疾险大盘点!weixin.qq.275.com

十大值得买的【多次赔付】重疾险大盘点!weixin.qq.275.com

问题二:轻症保障程度低,且缺少轻症保费豁免责任

1.轻症保障程度低

通俗的理解,轻症就是重要器官发生病变或重大疾病还在前期、较轻时的症状,还不能达到重疾的理赔标准,比如原位癌、轻微脑中风等,如果附加轻症保障,就大大降低了理赔的门槛。太平福禄倍至有轻症额外赔付,但其赔付比例仅有20%,市面上的产品大多都做到了30%-45%了。卖这么贵,还只赔20%,竟然好意思称自己是重疾险扛把子,可真是有够不要脸的…

除此之外,太平福禄倍至只保障14种轻症,覆盖面极窄。而且它的轻症保障只能赔一次,市面上轻症能额外多次理赔的产品有很多啊。何况轻症相对重症来说,应该是更容易患的吧!轻症是重疾的前兆,但保监会对轻症还没有很明确的规范,因此我们在挑选时,不能只看数量,还有别的标准,具体内容我写在了这篇回答:

买前必看丨重疾险的轻症保障有哪些选择标准?weixin.qq.275.com

买前必看丨重疾险的轻症保障有哪些选择标准?weixin.qq.275.com

2.缺少轻症保费豁免责任

轻症豁免就是轻症疾病豁免保费,指在交费的期间内,被保险人发生符合合同里约定的轻症疾病之一或多种,免除续期剩余未交的保险费,合同继续有效,被豁免的保费视为已交。太平福禄倍至竟然只有重疾豁免,实在是太落后了…

另外,这款价格这么高的产品,竟然没全残责任,我也是醉了,不想喷它了,更多的缺陷有兴趣的朋友自己看吧…

看了太平「福禄倍至」的这个缺点,我被劝退了……weixin.qq.275.com

看了太平「福禄倍至」的这个缺点,我被劝退了……weixin.qq.275.com

一、如果想要退保太平福禄倍至,需要做什么呢?

当我们意识到产品不合适、不能为我们转移风险时,确实有必要退保,但千万不要让自己处于没有保险的「裸奔」状态下,决定退保后要尽快为自己配置新的保障。如果你已经决定要退保了:一定要等新买的保险生效后,再退旧的保单,以保证保障没有中断。具体能退多少钱、怎么退最划算我写在了这篇回答里:

「保险退保」怎么退,退保能退多少,如何降低退保损失?weixin.qq.275.com

「保险退保」怎么退,退保能退多少,如何降低退保损失?weixin.qq.275.com

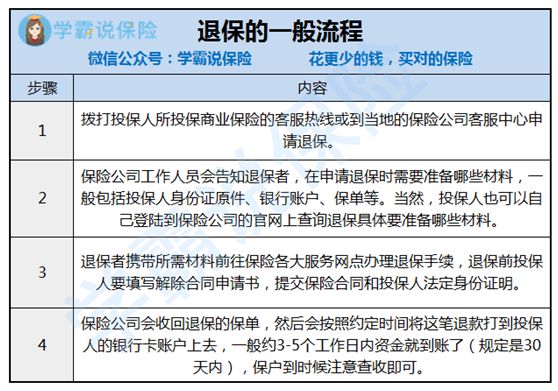

如果你想要退保太平福禄倍至,退保流程是这样的:

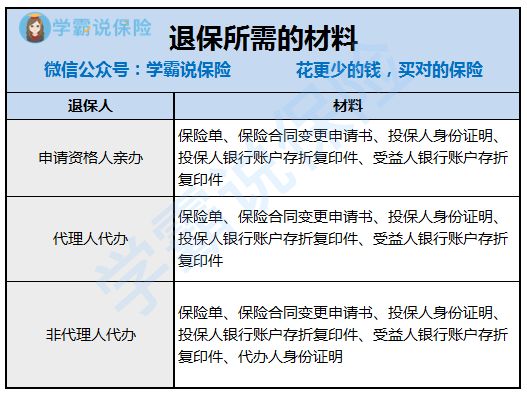

需要准备以下这些材料:

往期推荐

往期推荐