增额终身寿,说了那么多次,大家应该都很熟悉了吧。

你可能认为增额终身寿只是一份普通的理财险,现金价值会递增,3.5%利滚利。

很多文章也都是这么介绍,但其实这个认知过于肤浅了。

它的内涵,马云看完也会直呼内行。

不急,看我来为你剖析,为你打开这份宝藏~

01

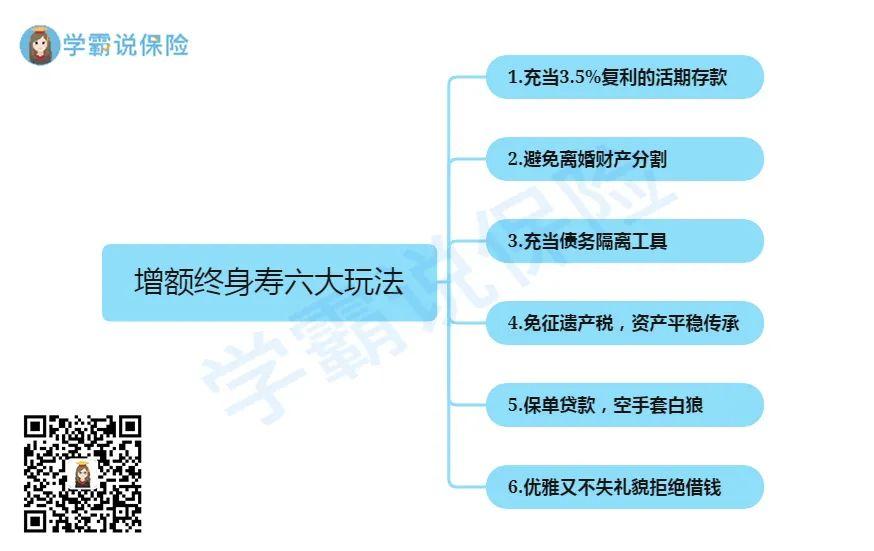

先上个图感受一下。

上面提到的,终身锁定利率,复利滚存,是增额终身寿的基础门槛。

基本所有增额终身寿都是在这个条件上设立。

在这个基础上,大部分小白玩家都能解锁新手技能,那就是最常见的玩法:充当3.5%复利的活期存款使用。

需要用钱的时候,直接减保领取;

不需要用钱的时候,放着复利翻滚,实在是太爽了。

但是,也并非所有增额终身寿都能这么快活。

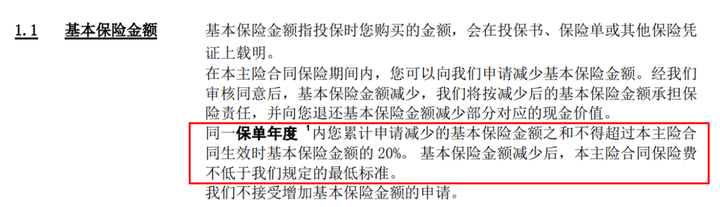

像上面这款某大公司出的增额终身寿,就在条款里偷偷埋了颗雷。

每年减保领取的额度,不能超过生效时基本保额的20%。

我自己的钱,还不能随心所欲地花?

岂有此理!

所以,买了这类型终身寿的小伙伴,半夜睡觉笑醒之后又可能要气哭。

而掌握了新手技能之后,接下来就是五大进阶玩法了。

02

1.避免离婚财产分割

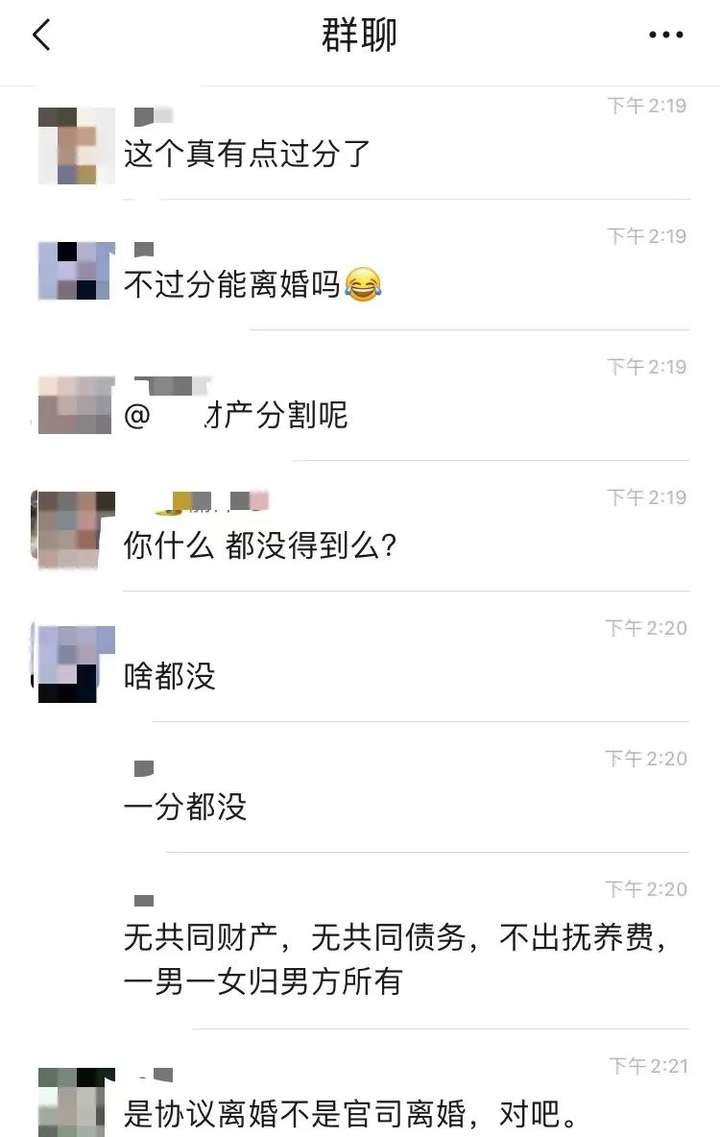

说到这个玩法,我要跟大家分享一个朋友的悲伤经历。

之前怀我家大宝的时候,我进过一个宝妈群。

时常跟未来的宝妈们探讨育儿心经,分享孕期遇到的小问题以及如何解决。

后来跟几个宝妈聊得比较来,产后我们也是组成了小团队,几年下来交情不错~

最近,其中一个宝妈传来了坏消息:她离婚了,而且还是净身出户。

印象里,她长得很漂亮,因为多年练舞,气质优雅大方。

前夫是位富二代,家庭没有吃穿住行的烦恼。

婚后也是育有一儿一女,儿女双全。

按常理这样的生活,应该是许多人羡慕的样子。

但事实是,富二代前夫是个妈宝男,家里的一切大小事由,都由婆婆一个人说了算。

婚后的生活,可以用如履薄冰来形容,生怕说错一句话。

但即便如此小心翼翼地生活,婆婆还是对这位儿媳不满意,安排前夫与另一富二代千金小姐约会…

净身出户,是这次协议离婚的其中一个条件,其他还有如不允许以任何理由探视孩子等苛刻条件。

当我们瞠目结舌,问她是不是傻,为什么要接受这份离婚协议的时候,她只是回了一句:

因为一刻也不想在这多呆下去。

从嫁给爱情,到最后一地鸡毛,我们替她得以脱离苦海感到高兴,也替她感到惋惜:十年青春喂了狗,最后孩子也没有,钱也没有。

说这个故事,除了提醒各位小伙伴们要擦亮眼睛之外,还有一个更重要的问题:要保护好自己的合理财产。

我们国家的民法典规定:在婚姻关系存续期间所得的财产,都属于夫妻共同财产。

而当这笔财产属于父母,或者是孩子时,便不属于夫妻,也就不在共同财产分割的范围内。

所以,增额终身寿的作用就在此体现。

当投保人为自己父母,给自己投保增额终身寿;或者投保人为自己的父母,给孙子投保增额终身寿时,这份保单是不受到离婚财产分割约束的。

即使这份保单,你一分钱也没花!

虽说,不是所有离婚,都像我这位朋友这么极端,在正常的离婚程序下,替自己争取到更多的好处,是人之常情。

而增额终身寿便能够避免财产受婚后分割的约束,替我们争取到尽可能多的好处,这种高级玩法,其他资产很难做到。

2.充当债务隔离工具

这种玩法,跟上面我提到的避免离婚财产分割,其实有异曲同工之妙。

就是运用不属于债务人名下的财产,不受债务清偿影响,来实现债务相对隔离。

比如我的大学舍友,毕业后选择留在北京创业,她就是通过增额终身寿来实现债务合法隔离的。

为了防止因破产等情况导致债务清算,可以让自己的父母作为投保人,自己的孩子作为被保人,选择支持祖孙隔代投保的增额终身寿险(如爱心人寿守护神2.0)。

通过合法途径,隔离自己作为父母的债务危机与隐患。

这里多提一嘴,有小伙伴问过我,自己当投保人,给子女投保增额终身寿,是否可以避开偿债义务。

答案为no,只要是活着的债务人,作为投保人持有的保单,仍然会被法院强制执行偿还债务。

毕竟欠债还钱,天经地义,想要通过增额终身寿来隔离债务,也要走合理合法的途径才行。

3.免征遗产税,资产平稳传承

这个玩法较多是受到土豪追捧。

目前我们国家还未普遍开征遗产税,但是世界上已经有上百个国家或地区开征了遗产税,其中包含我国台湾,所以不排除大陆未来会开征遗产税。

不同国家或地区,遗产税率略有不同。

日本是10~55%不等,英国是固定40%,而韩国则是世界上遗产税计税范围最广,累计税率最高的国家之一,累计税率可以达到惊人的50%。

最要命的是,遗产税金额多少,由生前名下的资产来换算,但是缴税却要真金白银缴纳。

比如生前名下豪宅,值192亿韩元(人民币1亿),那么按韩国遗产税50%来算,得缴约100个亿的现金!

不怪得三星掌门人去世后,继承人要向银行贷款来还遗产税,毕竟留下来的巨额资产基本都是股票,总不可能缴股票给税局吧...

当前,我们国家的保险法中,对于保单遗产的判定有以下三种情况:

1.没有指定受益人,或受益人指定不明的;

2.受益人先于被保人死亡,无其他受益人的;

3.受益人依法丧失受益权或者放弃受益权,无其他受益人的。

有这三种之一,保单就会被视作遗产处理。

所以,增额终身寿如果投保人、被保人为同一人时,投保人死亡,保单在有指定受益人情况下,那么就可以不被视作遗产,可以避免未来可能要征收的遗产税。

另一方面,也有小伙伴会选择双投保人设定的增额终身寿。

单一投保人身故后,第二投保人可以继承这份保单,避免投保人身故后,保单因无投保人而被当做遗产处理所引发的问题。

我们时常会吃到因遗产纠纷导致官司这样的瓜,如果合理运用增额终身寿遗产继承方面的高端玩法,就可以省掉很多麻烦。

比如,可以有效避免继承手续、继承顺序等问题,明确资产传承对象;也可以通过合理手段,规避未来可能征收的高额税务费用。

4.保单贷款,空手套白狼

空手套白狼这类词汇,总能挑起人们最敏感的神经。

毕竟,在合理的情况下,谁又不想贪点小便宜呢~

依靠增额终身寿实现空手套白狼,得益于不断增长的现金价值,以及针对现价,保司提供的保单贷款服务。

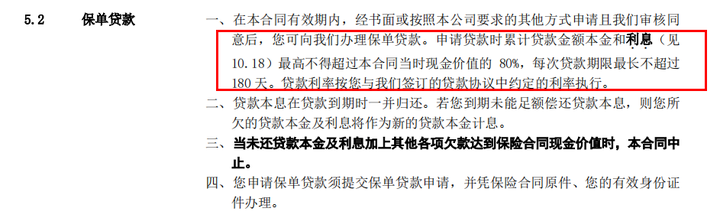

区别于某安普惠的贷款,支持保单贷款的保险公司,将具体的贷款服务内容清楚地写进了保险合同之中。

常见的保单贷款,最高可贷出保单当年现金价值的80%,最长不超过半年的时间。

贷款利率也会在官网公布,目前各保司之间的贷款利率,平均值在5%上下,不高。

依靠保单贷款,可以在不影响本金滚存的情况下,贷出资金使用,而6个月还款期限到期后,又能再次贷出。

整个流程也很简单,只需要打通保司客服电话,申请办理就行,绕开了银行办理贷款而伴随的征信问题。

真正将增额终身寿玩出花来的高手,就是依靠保单贷款实现了空手套白狼。

举个例子,弘康人寿金玉满堂,都听说过吧,万金油产品。

它也支持保单贷款。

目前弘康人寿给出的保单贷款利率,是4.5%,低于市场平均值。

如果一个30岁的男性购买金玉满堂,年交5万交10年。

到第8年时,现金价值涨到44万元,已经超过累计所交保费了。

这时候通过保单贷款,可以贷出34万元左右。

假如拿这34万理财,比如就投资风险系数不是很高的债券基金。

假设年化利率是7%,那么可以额外赚2.5%的差价。

也就是多赚8500块钱。

同时,保单里的钱依旧是按照3.5%的复利一直在利滚利。

更可怕的是,随着时间增长,可以借到的钱会越来越多。

第20年85万,第30年120万,第40年170万….

轻松无抵押贷款上百万元。

2.5%的利差,能套出好几万的被动收入了。

怎样,终身寿玩得好,财富少不了吧~

不过需要注意,以上的投资收益率,除增额终身寿是确定3.5%之外,其余收益率,仅为演示该玩法而假设,实际需以市场环境为准。

5.优雅又不失礼貌拒绝借钱

当然,有财富的人儿,最怕遇着一件事:亲朋好友来借钱。

这年头,谁借钱谁老大。

每次遇到亲朋好友问我:姐妹,最近手头有点紧,能不能借点钱给俺,周转周转?

就像是在逼问俺:老爹跟老公掉水里,你先救谁555~

但!这些问题,对配置了增额终身寿的人儿来说,那都不是事。

“我的存款都给家人配置保障了,我手头也没啥钱了。”

是吧,不是不借你,这给家人买保障的事,可不能马虎咯。

实在不信,还能把保单拿出来给他看。

增额终身寿就像一份藏在地底下的金矿,任普通人在地表用肉眼怎么看,都看不透它的乾坤,只能无奈离去。

这优雅又不失礼貌拒绝借钱的高级玩法,香吧~

03

最后哔哔几句。

人生获得巨款,就两种方式:

一是高风险投资,一夜暴富;二是低风险投资,慢慢逆袭。

前者,收益伴随风险,无数人尝试,却基本全军覆没,亏到本金受损,最后黯然离场。

后者,一开始无人问津,却凭借涓涓细流汇聚成海,不断印证一个道理:慢慢来比较快...

而如今,第二种方式的得力武器——增额终身寿,开始陆续进入下架倒计时。

在疫情肆虐的当下,实体经济频频破产,股票基金震荡起伏,甚至连银行理财,都有4500只在今年产生了负收益...

这样的投资环境下,坐拥多种玩法的增额终身寿难道不香吗?

作为每个家庭都需要的重要资产,没有增额终身寿参与的家庭资产配置结构,不合理,也不稳固。

往期推荐

往期推荐