其实题主纠结这个无非是因为一年期重疾险的保费要比长期险便宜得多。也确实是这样,就现在单买一两年来说,价格会便宜很多。但从长远来考虑,我还是建议购买终身的重疾险。

为什么不推荐定期重疾险,看完这篇文章你就知道了:

重疾险应该选择保定期还是保终身?weixin.qq.275.com

重疾险应该选择保定期还是保终身?weixin.qq.275.com

为什么长期消费型重疾险好?

2020年主流重疾险对比,哪款更划算?

1、为什么推荐终身重疾险?消费型重疾险按保障期限可分为1年期重疾险、定期重疾险和终身重疾险三种:

1年期重疾险:保障期限只有1年,到期需要续保。

定期重疾险:保障期限有多种,一般是20年/25年/30年,或者保至60岁/70岁/80岁等。

终身重疾险:保终身,只要活着就一直有保障。

一般而言,1年期的产品会比定期的便宜,到期之后还可以更换其他的产品,比较灵活。

但这并没有考虑到产品费率变化和停售的可能性。一旦产品停售,就意味着需要寻找新的产品来继续填补风险缺口。但随着年龄的不断增大,买保险会遇到这些问题:

A. 难以通过健康告知

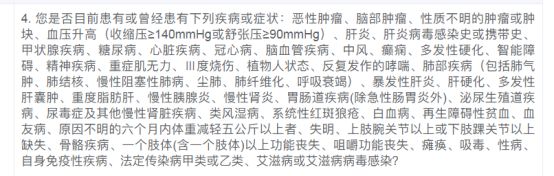

买保险之前是要做健康告知的,保险公司会询问你以往的投保史、住院史以及疾病情况等等。

上图是康惠保2.0的健康告知疾病情况的询问,像糖尿病、冠心病、脑血管疾病这些都是上了年纪的人容易得的疾病,随着年龄的增大,得病的概率也会增大,如果得了这些病,健康告知就有可能通不过。

说到这,就一定要分享一下做健康告知的技巧了:

投保时,健康告知有什么小技巧?weixin.qq.275.com

投保时,健康告知有什么小技巧?weixin.qq.275.com

B. 购买年龄有限制

一般重疾险的投保期限都是在55岁以下,有些比较宽松的比如健康保2.0,它的期限就是60岁以下。到时候如果过了60岁,想买重疾险保险公司也不肯卖了。

C. 保费昂贵

重疾险的保费是会随着年龄的增大而增加的,有些甚至会出现“保费倒挂”的情况。而且很多重疾险在50岁以后对于保额会有限制,缴费年限也会变短。像康惠保2.0,你在30岁的时候购买可以买到50万保额,分30年缴费;但要是50岁再买,最高只能买40万保额,且最高缴费时长会变成10年。

这样看来,买一年期重疾险从长远的角度出发是非常不明智的。因为期限到了之后,再次购买时不仅会困难重重,还会受到各种限制,关键是价格还昂贵。这样倒不如一开始就买终身重疾险,贵是贵了点,但起码老了以后会有保障啊。

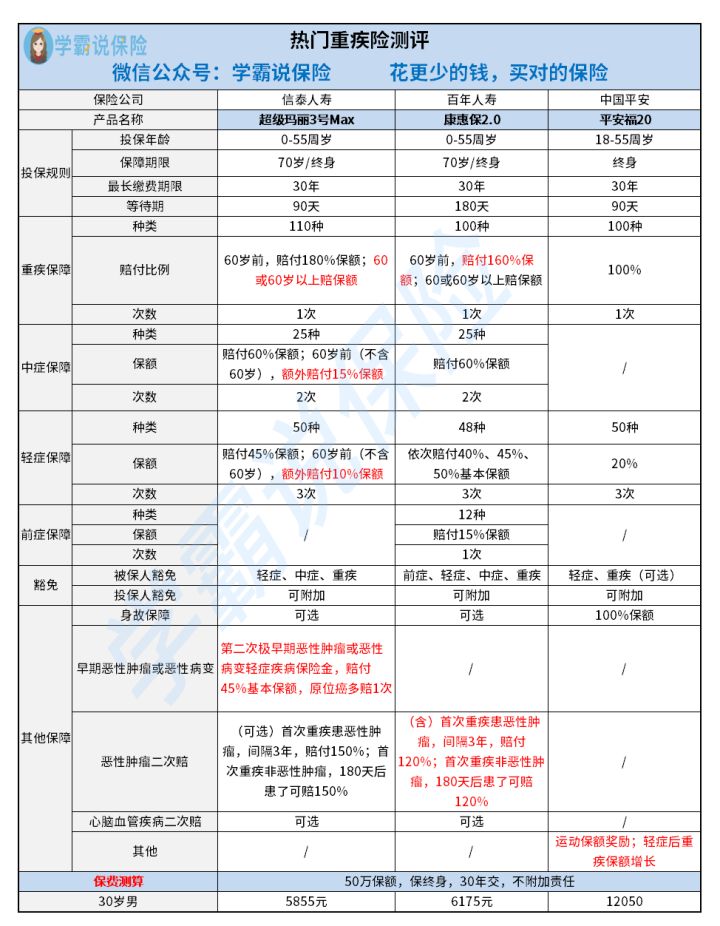

2、2020年主流重疾险对比,哪款更划算?现在市面上有那么多的重疾险产品,王婆卖瓜都说自家瓜甜,那到底是哪一家性价比更高呢?我选了三款现在比较热门的产品,分别是信泰人寿的超级玛丽3号、百年人寿的康惠保2.0以及中国平安的平安福20,先上图来梳理一下它们的基本情况吧。

从图中可以看出,它们在相同情况下价格还是相差甚大的。男性,50万保额,30年交,超级玛丽3号max和康惠保2.0的价格差不多都在六千左右,而平安旗下的平安福20一年则需要一万多,比前面两款产品贵了将近一倍。这样的价格是不是因为平安福20的保障更加充分呢?那我们现在就从保障内容来看看谁是性价比之王。

2.1重疾保障

它们都是单次赔付的重疾险,种类都在100种及以上,这方面没什么好比的,主要看看它们的赔付力度。

超级玛丽3号Max在60岁前有额外80%的赔付;康惠保2.0不及超级玛丽,在60岁前也有60%的赔付;而平安福20的情况就有点复杂了。

它分为两种情况:

A.患轻症后重疾额外赔:在70周岁的保单周年日(保单生效的日期)前如果患过一次轻症后再患重症,重症额外赔付20%;两次40%,三次60%。这样听起来是不是很好?如果不幸患了三次轻疾再患重疾,就可以幸运的获得60%的重疾额外赔付。简直不知道该不该生病的好。

A. 运动保额奖励

这个又是什么新鲜的玩意儿?就是在达到它的运动标准之后重疾可以额外赔付。

也分为两个标准:

运动标准一是要求被保人在合同生效的两年内,在指定的运动记录平台活动累计18个月达到每月至少有25天每天运动步数不少于10000步的标准,重症赔5%;

运动标准二是要求被保人在合同生效的两年内,在指定的运动记录平台活动累计24个月达到每月至少有25天每天运动步数不少于10000步的标准,重症赔10%。

按照这些规定,如果被保人这些额外赔付都符合最高标准的话,那么他就可以得到70%的额外赔付,这个赔付力度处于超级玛丽3号Max和康惠保2.0之间。但达到这些标准难不难?说实话,挺难的。

就拿运动标准二来说,合同生效的两年内每个月必须有25天需要走一万步,对于坐在办公室的上班族来说,上班日走一万步实在有点强人所难。这个努努力也不是不可以达到,但患轻疾才能额外赔这个就不是努力的事了。由此可见,想要拿到平安福20的额外重疾赔付需要努力和运气。

在重疾保障这一方面,很明显是超级玛丽3号Max的赔付力度最高,康惠保2.0次之;至于平安福20,额外赔付的力度不小,但门槛很高。

2.2中症保障

超级玛丽和康惠保2.0 的中症保障疾病种类都是25种,赔付两次,赔60%的保额,且超级玛丽在60岁之前有15%的额外赔付。而平安福20竟然没有中症保障。

2.3轻症保障

在轻症保障方面,保障疾病种类都在48种及以上,且赔付次数都是三次。至于赔付力度,超级玛丽赔45%的保额,且60岁之前依旧有额外赔付10%;康惠保2.0则是以递增的形式赔付,一次40%,二次45%,三次50%;而平安福只有20%的保额。

2.4前症保障

“前症”是比轻症更加轻微的症状,前症保障是康惠保2.0所特有的,不仅是上面其他两款产品没有,现在市面上的产品也只有康惠保2.0有前症保障。

至于前症有什么作用,看看这篇文章就知道了:

见了【康惠保2.0】的人都说心动,“人无我有”的前症保障,是个啥?weixin.qq.275.com

见了【康惠保2.0】的人都说心动,“人无我有”的前症保障,是个啥?weixin.qq.275.com

它保障12种疾病,赔付15%保额。

只赔15%的保额似乎没什么了不起的,但如果保额是50万,就意味着可赔七万五,这也是一笔不小的数目。而前症一般的治疗费用只需2、3万,用于治病还是足够的。而且更重要的是,康惠保2.0有前症豁免,这就意味着如果被保险人患了前症,就可以不用再交后续的保费了。

2.5其他保障

康惠保2.0除了有上述的前症保障,还附加了恶性肿瘤二次赔。

其实这样的二次赔付的设计是非常需要的,癌症治好之后复发几率还是很高的,3-5年后就是再次发病的高峰期,而康惠保2.0的再次赔付间隔刚好也是3年,这就体现了它的人性化设计。

如果看到这里对于康惠保2.0心动了的话,一定要看看这篇文章,否则买了就有可能会后悔:

看了这个缺点,我就不想买【康惠保2.0】了weixin.qq.275.com

看了这个缺点,我就不想买【康惠保2.0】了weixin.qq.275.com

超级玛丽则有极早期恶性肿瘤或恶性病变轻症疾病的二次赔付,赔付45%基本保额,原位癌还可以多赔1次。

那我们再来看看平安福20,哦,我找了一圈,没有发现。

从这些基本保障来看,不得不说,超级玛丽的赔付力度真是杠杆的,无论是重疾、中症、轻症在60岁之前都有额外赔付;而康惠保2.0则在有别人没有的前症保障以及带有恶性肿瘤二次赔,保障非常全面。再来看看我们的平安福20,中症保障没有,轻症赔付比例只有20%,其他的保障如恶性肿瘤二次赔,极早期恶性肿瘤或恶性病变轻症疾病二次赔也没有,真是保障力度不大,保障内容还不全面,而且还贵,这真是让我说什么好?想夸都不知道怎么下手。

总而言之,终身重疾险是会比一年期重疾险要贵一些,但就上述所说的,买保险本质上就是为了规避风险,如果预算充足的话,还是终身重疾险能够给我们更长久的保障。

如果还想看更多热门重疾险的对比,我都整理好了:

往期推荐

往期推荐