常常有粉丝问我“学姐,重疾险应该选择定期终身呢?”其实,我身边就发生过一个真实的案例,我邻居的王叔叔买了一份重疾险,保障至60岁,结果合同期满后一个月,王叔叔被确诊为癌症,这时候不但无法获得赔付,之前交了几十年的保费也白交了。所以在预算充足的情况下,一般都会建议选择保障终身的重疾险。

其实无论是选择定期重疾险还是终身重疾险,都要根据自己的实际情况进行选择。而且重疾险保障时间长、保费贵、保障内容多、合同条款冗长且晦涩难懂,产品那么多,不知道选择哪一个,别担心,我整理了一份热门重疾险榜单供大家选择:

全国热门的136款重疾险对比表weixin.qq.275.com

全国热门的136款重疾险对比表weixin.qq.275.com

· 什么是重疾险?重疾险有哪几类?

· 重疾险的保障期限有哪些?怎么选择?

一、什么是重疾险?重疾险有哪几类?重疾险是保障重大疾病的,也就是说在保险期内,如果你发生了像癌症肿瘤、尿毒症、急性心肌梗塞、急性肝炎等,只要在合同规定的疾病,或者是达到保险合同规定的疾病程度,保险公司会赔付你一笔钱,这笔钱你可以随意支配,你可用于治疗费、购买营养品、房贷车贷、孩子的教育经费、自己或家人的误工费或者其他费用支出等等都可以。

那重疾险具体保障哪些重大疾病呢?

重疾险保哪些重大疾病?一文读懂重疾险的真相!weixin.qq.275.com

重疾险保哪些重大疾病?一文读懂重疾险的真相!weixin.qq.275.com

重疾险主要分为3类:消费型重疾险、储蓄型重疾险、返还型重疾险

1. 消费型重疾险

消费型重疾险是指单纯的重疾险,一般包含重疾保险责任、中症保险责任和轻症保险责等,如果在保障期间内没有发生重疾、中症或轻症赔付的,到期了没有发生疾病赔付都视为消费掉,你这么多年交的保费也没有了。

而且消费型重疾险的保单现金价值,也就是退保时可以拿到的钱,会随着时间先递增再递减,到最后为零,但始终会远低于保额。

消费型重疾险适合目前经济状况欠佳、需要手里流动资金多、投资能力强的人,在年轻时风险低,可以有更多的选择,可以用购买消费型重疾险结余下来的费用去做投资,能够带来更大的收益。

很多人都觉得消费型重疾险要是没有发生理赔,之前的保费都打“水漂”了,可事实真的是这样吗?

为什么要选消费型重疾险?如果不出险保费岂不是白交了!weixin.qq.275.com

为什么要选消费型重疾险?如果不出险保费岂不是白交了!weixin.qq.275.com

2. 储蓄型重疾险

储蓄型保险是带有一定的储蓄功能的,除了包含重疾保险责任、中症保险责任、轻症保险责任等,还包含身故责任,相当于附带了寿险的责任,但是无论怎样都不会亏本的。

储蓄型重疾险都是保障终身的,绝大多数的产品,重疾保障与身故保障是共用保额,如果生前发生了重疾赔付,那么身故保险责任也随之终止,合同也终止了。如果生前没有发生重疾赔付,那么身故后会按照保额赔付身故金给受益人。

而且,储蓄型重疾险的保单现金价值会随着时间不断增长,后期的保单现金价值会趋于保额,也就是退保拿到的钱会趋于保额,可以作为养老金,所以储蓄型重疾险也被称为“有病治病、没病养老”的保险。

储蓄型重疾险适合强制储蓄、注意本金、没有长期稳定的投资渠道的人,不用担心投资理财带来的风险。

3. 返还型重疾险

返还型保险是指含有分红的重疾险,保单预定1.5-2.5的年化利率。如果保险期内出险,按照保额赔付;如果没有出险,合同期满后可以获得一定比例的保额或者保费的返还,相当于“强制储蓄”了,被成为“有病治病,无病返本”的保险。

返还型保险的实质就是保险公司将你多交的保费拿去投资,等到约定时间之后将本金和一部分利润返还给你,这个就是所谓的“羊毛出在羊身上”。

返还型重疾险适合强制储蓄、怕吃亏、想靠保险理财、不擅长投资且没有长期稳定的投资渠道的人,不愿意承受投资带来的高风险。

那储蓄型重疾险和返还型重疾险都是保障终身的,选择哪一种更好呢?

储蓄型和返还型重疾险有什么区别?买哪种最划算?weixin.qq.275.com

储蓄型和返还型重疾险有什么区别?买哪种最划算?weixin.qq.275.com

由重疾险的保障期限分为定期重疾险和终身重疾险。

定期重疾险是指保1年、保20年、保30年,或保至60岁、70岁的重疾险,大多为消费型重疾险。

终身重疾险,顾名思义就是保障一辈子的重疾险,大多为储蓄型重疾险或返还型重疾险。

那我们到底应该选择保定期还是保终身呢?赶时间的朋友可以直接看这篇文章哦:

重疾险应该选择保定期还是保终身?weixin.qq.275.com

重疾险应该选择保定期还是保终身?weixin.qq.275.com

1. 定期重疾险

优点:

1)保障期限灵活

可以根据自己的实际情况,选择保多少年的,也可以选择保到多少岁的。以30岁成年人为例,一份保障至70岁的高额定期重疾险,在预算范围内,把保额做到最足,确实可以覆盖其家庭责任重大年龄段的重疾保障需求。

2)保费相对便宜

据统计,我国居民的平均寿命已达到76岁,其中男性74岁,女性78岁。为了降低风险,大多数保险公司的定期重疾险产品只保障至70岁(平均寿命以下),因此,定期重疾险的保费也只有终身型重疾险的一半左右。

缺点:

1)到期重新买困难,年龄越大保费越贵

随着年龄越来越大,身体也可能会慢慢出现一些小毛病。 像我们常见的一些疾病,结节、息肉、乙肝等等,如果选择定期重疾险,保障期结束后再来买保险可能就有些困难了。而且年龄越大保费越贵,如果选择保至60岁,到期后再选择买其他重疾险,此时重疾险的选择就比较少,且保费也会很贵,根本不划算。

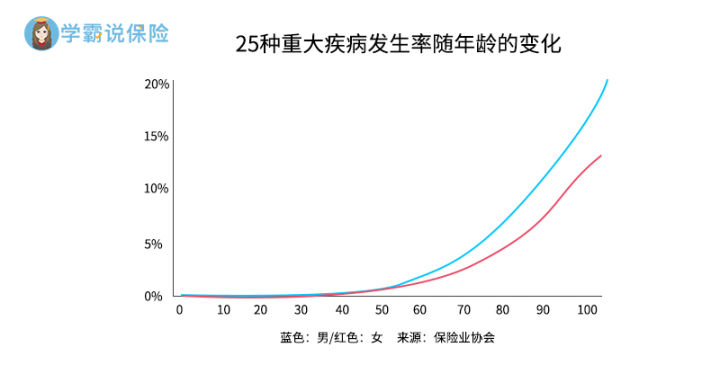

2)年龄越大发病率越大,后期保障缺失

从图中我们可以看出,年龄越大,重疾发生概率就越高。特别是60岁后,进入的疾病风险的高发期,疾病的发病率上升很快。如果选择定期重疾险,后续的重疾保障就会缺失,在自己最需要保障的时候没了保障。

再加上此时子女已成家立业,有自己的家庭和孩子,如果一旦在保险期满后罹患重疾,需要子女的照顾、他们还需要筹集治疗费,是不是觉得给子女添麻烦了呢?

适合人群:

定期重疾险适合那些想用较低保费获取较高保额,或预算不充足的人,比如在校大学生、刚参加工作不久以及收入较低的人群。但随着平均寿命的延长,定期寿险只适合临时过渡使用,在收入提高后还是建议补充终身重疾险。

想要选择定期重疾险的,可以从这值得买的10款重疾险里选择适合自己的定期重疾险:

十大值得买的热门重疾险大盘点!weixin.qq.275.com

十大值得买的热门重疾险大盘点!weixin.qq.275.com

2. 终身重疾险

优点:

1)直接保障一辈子,不用担心后续保障问题

选择保终身,直接保障一辈子,一键到位,不用担心后期会因身体状况或年龄出现不能买的情况,也不用担心晚年的保障缺失,是比较稳妥可行的方法。

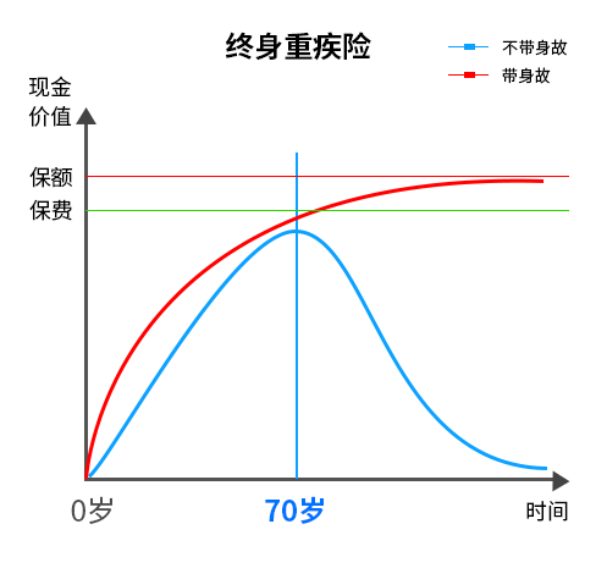

2)退保时能拿到较多的现金价值

如果选择终身重疾险,最好选择带有身故的重疾险。因为无论是发生合同约定的疾病还是不幸身故,都可以获得赔付,但重疾和身故只能赔付其中一项的。如果没有带身故的终身重疾险,没有发生理赔或达不到理赔条件就身故,是不会获得赔付的。

而且从图中也可以看出,同样是选择终身重疾险,带身故的终身重疾险在70岁后现金价值会超过所交的保费,而且不断趋于保额,若一直没有发生过理赔事件,后期如果想要退保,能拿到的保单现金价值会和保额差不多,相当于不用花钱就能获得疾病和身故的保障,而且还能赚回一些钱。而不带身故的终身重疾险的现金价值一直低于保费,在70岁后,现金价值还不断下降。

缺点:

1)保费相对贵一些

由于终身重疾险保障时间长,时间越长发生疾病的概率就越高,所以终身重疾险的保费会贵很多,比定期重疾险贵一半左右。

2)通货膨胀,保额贬值

终身重疾险一保就是保一辈子,交20年或30年的保费,比如现在买的30万保额的,经过几十年的通货膨胀,钱变得越来越不值钱,到那时候30万可能只值得20万了,大大缩水了,所以买保额时,最好以3-5年的年收入的总额作为保额。

适合人群:

终身重疾险适合预算充足且长期投资能力较弱的、担心因为身体原因买不到合适的重疾险的人。保障终身,“一键到位”,不用担心买不到重疾险,也不用担心后期保障缺失,越早买可以选择的终身重疾险也越多。

无论你是选择定期重疾险还是终身重疾险,都要根据自己的实际情况进行选择。在选择重疾险前,也要了解这些知识点,避免被业务员忽悠,一不小心就掉坑里了:

往期推荐

往期推荐