人的一生总会有财务困难的时候,尤其是养老金和子女教育金的准备, 此外,高昂的子女教育费用也已经成为家庭的一项沉重负担。

面对这些难题,需要长期稳定、定向定量的现金流,于是年金险就成了很多人的选择,但关于年金险,你真的弄清楚了吗?

还没弄清的小伙伴不妨先对年金险做个粗略的了解:

买保险之前,一定要先搞清楚这些关键知识点!weixin.qq.275.com

买保险之前,一定要先搞清楚这些关键知识点!weixin.qq.275.com

・年金险的介绍及优缺点

・高收益年金险推荐!

年金保险是指投保人或被保险人一次或按期交纳保险费,保险人以被保险人生存为条件,按年、半年、季或月给付保险金,直至被保险人死亡或保险合同期满。

说得浅显一点,就是用今天的收入盈余,换取未来的稳定收入。

另外,年金险还分普通年金险、分红型年金险、万能型年金险、投资连结险这四大类。

其中分红险大多数觉得收益很高,因此不少人入手分红型年金险,但这其中暗藏了太多猫腻,

要想不踩坑,还得提前看看这篇攻略:

为什么分红险投诉那么高?揭秘分红险的神秘面纱weixin.qq.275.com

为什么分红险投诉那么高?揭秘分红险的神秘面纱weixin.qq.275.com

接下来学姐就给大家列出年金险的优势及缺陷:

1、优点

>>安全:比起银行理财等产品,可能会存在不保本的风险。但是年金保险不会,即使保险公司破产,消费者的保单是不会受到影响的。是一种非常安全确定的理财工具。

>>收益稳定:市面上绝大多数的年金保险都具备了保底利率,收益有一定的保障。而且目前养老危机感加重,年金险可作为未来养老的补充。

>>强制储蓄:我们购买年金险,要定期缴足固定的保费,能够使我们强制存下一笔资金,给老年生活更好的保障,做到专款专用。

>>缓解资金周转不灵:年金保险具备保单贷款功能,最高可贷款80%的保单现金价值,可以缓解资金周转不灵等情况。

2、缺点

>>收益差:收益是年金险最重要的衡量指标,年金险的收益是时间的推移变化的,但真正算下来,收益并不理想,如果把这部分钱用于其他投资,或许会高很多。

>>保费昂贵

一般来说,目前市面上的年金险大多数都是以“万元”递增的形式进行交费的,少则一万元,多则每年交费十几万元,一般家庭很难承受得起。

>>流动性差

年金险需要长期投入,且投入的钱短时间内无法取出,否则只能退保,但是退保的话保费会有损失。

所以在买年金险时投入的钱必须是长时间用不上的钱,避免造成家中出现突发事情急需用钱,又取不出来的情况。

>>回本时间较长

年金险的收益是慢慢增长的,由于是复利计息,所以只有等到后期收益才会比较可观,需要长期投入,慢慢累计现金价值,短时间收益不会很明显。

>>年金险的保障功能弱

年金险一般只提供身故保障。如果需要保障重疾或全残,建议选择纯保障性的保险产品,保障更全面,力度更大。

年金险有利有弊,学会这几大技巧,远离年金险的坑:

学会这招,远离年金险99%的坑weixin.qq.275.com

学会这招,远离年金险99%的坑weixin.qq.275.com

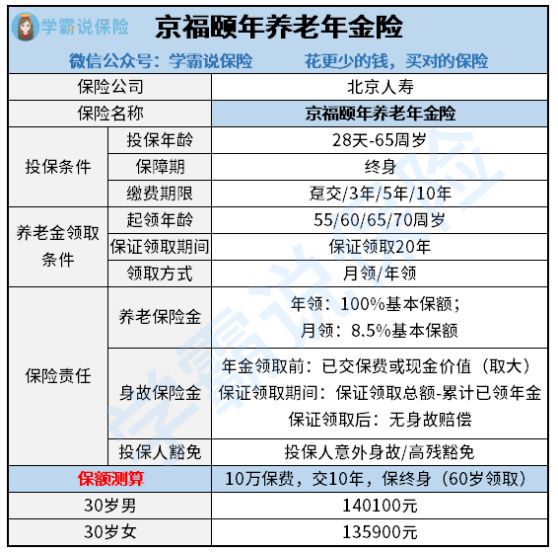

介绍完年金险,下面就来点实际的,给大家测评一款年金产品——京福颐年养老年金险,据说这款年金产品预定利率达到了4.025%,究竟是真是假?一起来看看吧!

我们不难看出,京福颐年养老年金险的亮点还真不少:

1、缴费期限灵活:京福颐年养老年金险的缴费方式较为灵活,可选一次性缴清、3年/5年/10年交,投保人可根据自身情况灵活选择。

预算充足的可以一次性交完,预算稍微有些紧张的可选5年或10年交,想知道自己适合怎样的缴费期限,可查看这份攻略:

2、养老金保证领取20年:京福颐年养老年金险的养老金保证领取20年,这对于被保人来讲无疑是一件好事。

这样可以避免在领取期间内身故,造成一定程度上的养老金损失,就算身故了,剩余未领的资金保险公司会一次性给付。

而且即使过了这保证领取的20年,只要被保人还活着,就能继续领取,可谓活到老领到老。

当然,京福颐年养老年金险也并非十全十美,缺陷如下:

养老保险金返还速度慢:京福颐年养老年金险的养老金起领时间为55/60/65/70周岁,而目前优秀的年金险在保单的前几年就开始领取了,对比来看,京福颐年养老年金险的返还速度太慢了!

总的来说,京福颐年养老年金险保终身,活多久就可领多久,要是家里有长寿基因且能接受其缺陷的朋友,这款年金产品是个不错的选择~

想更加深入了解该产品的不妨看看这份详细测评文:

往期推荐

往期推荐