目前重疾险新定义已经实施了很长一段时间了,目前市面上也有各家保险公司推出了很多款新定义的重疾险产品,但产品保障内容有所差别,价格也是参差不齐,因此很多人难以选到合适的重疾险产品。学姐建议大家在购买新定义重疾险之前,看看这篇购买指南:

重疾险新规下,重疾险的购买建议!weixin.qq.275.com

重疾险新规下,重疾险的购买建议!weixin.qq.275.com

鉴于不少小伙伴是刚接触保险这一块的,刚好知道了重疾险新定义却还没有深入了解什么是重疾险新定义、新定义重疾险有什么影响,所以这里学姐就来给好好讲解一下。

本文重点:

重疾险新定义是什么?

重疾险新定义对重疾险有什么影响?

一、重疾险新定义是什么?

2020年11月5日,中国保险行业协会联合中国医师协会正式发布了《重大疾病保险的疾病定义使用规范(2020年修订版)》,旧产品销售截至日期为2021年1月31日。

2021年2月1日起正式实施重疾险新定义,所以现在市面上销售的重疾险产品都是新定义重疾险产品。

新定义对重疾险的很多方面进行了修订,主要有以下内容:

1、新增了3种重疾和3种轻症

重疾险旧规规定了25种重疾险必保的重大疾病,新定义在此基础上增加了3种重疾,分别是严重慢性呼吸衰竭、严重克罗恩病、严重溃疡性结肠炎,也就是说新重疾险产品必保的重大疾病有28种;

同时也增加了3种轻症,分别为轻度恶性肿瘤、较轻急性心肌梗死、轻度脑中风后遗症。

新定义重疾险的保障看上去范围扩大了,实际上,不少优秀的旧定义重疾险已经有保障这些疾病了,这点对我们消费者来说其实没有太大影响。

如果不清楚这28种重大疾病是什么的朋友,可以看这篇文章,文章里面都有一一列举出来:

重疾险究竟保哪些疾病?不知道这些千万别乱买!weixin.qq.275.com

重疾险究竟保哪些疾病?不知道这些千万别乱买!weixin.qq.275.com

2、剔除的疾病种类

新定义明确了一些疾病进行界定,原位癌、交界性肿瘤不属于恶性肿瘤,剔除轻度恶性肿瘤保障范围。

轻度甲状腺癌、早期神经内分泌肿瘤从对人体的损害、治疗花费角度,并不称之为重大疾病,由重疾变为轻症。

3、三种轻症赔付比例有限制

新定义规定了本规范中每种轻症的累计保额不得高于相应重疾保额的30%。

而新定义之前一些优秀的重疾险轻症赔付比例高达50%,比如这款康惠保2.0,可以赔付3次轻症,依次为40%、45%、50%。我们也可以看看已经停售的康惠保2.0其他保障做得如何:

见了已停售的【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?weixin.qq.275.com

见了已停售的【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?weixin.qq.275.com

4、部分疾病理赔条件改变

重疾险新定义优化了部分疾病的理赔条件,是为了让新定义更科学严谨、符合现代医学的检查及手术条件。

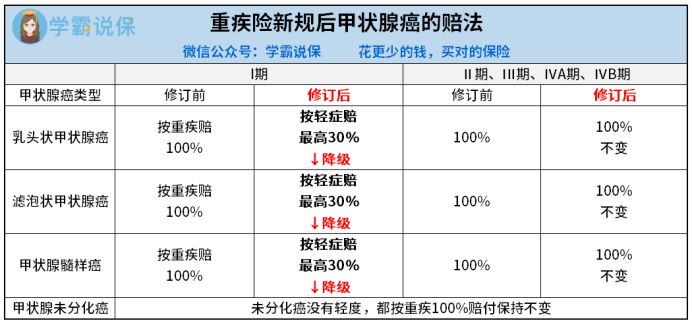

像发病率高的甲状腺癌变成了分级赔付,理赔条件变得严格,赔付比例按轻症疾病赔付,最高为30%。

相对疾病理赔条件变得宽松这有些:

冠状动脉搭桥术:由“开胸”规范为“切开心包”,这代表微创手术也能理赔,更宽松;

心脏瓣膜手术:由“开胸”规范为“切开心脏”;

重大器官移植术:增加了小肠的异体移植手术,保障更全面;

主动脉手术: 由“开胸或开腹”规范为“开胸(含胸腔镜下)或开腹(含腹腔镜下)”。

二、重疾险新定义对重疾险有什么影响?

第一个影响——轻症赔付比例

往后的重疾险产品轻症赔付比例最高只能到30%,以后再也买不到赔付比例能在45%左右的优质产品了。

不过,现在有些保险公司很会取巧,可以设置在规定年龄里确诊轻症能额外赔付,同样做到了轻症赔付比例在45%。比如同方全球的凡尔赛1号,除了重疾保障到65岁能额外赔付,在60岁前确诊中症、轻症也有额外赔付:

买同方全球「凡尔赛1号」之前,我想告诉你这些真相!weixin.qq.275.com

买同方全球「凡尔赛1号」之前,我想告诉你这些真相!weixin.qq.275.com

第二个影响——原位癌保障没有了

原位癌等高发疾病的剔除,要知道,在平安公布的2019年理赔数据显示,原位癌是处于“十大重疾风险因素”中的第6位,发病率如此高的疾病,新定义后的重疾险都不再保障,对于消费者来说,实在不太友好!

第三个影响——理赔条件变化

新定义重疾险对于轻度甲状腺癌的保障将会缩水,从重疾赔付100%降到轻症赔付30%,一旦出险,我们拿到手的赔款将会大大减少。

如果已经查出是甲状腺结节还没有变为甲状腺癌的,还能投保吗?这个不用担心,学姐在下面教你如何正确投保:

超全攻略:含甲状腺结节等各类疾病能不能投保?如何投保?weixin.qq.275.com

超全攻略:含甲状腺结节等各类疾病能不能投保?如何投保?weixin.qq.275.com

不过,放宽了冠状动脉搭桥手术和心脏瓣膜手术等理赔条件,能够增加获赔的概率,对我们消费者来说是好事!

新定义对重疾险产品的影响有褒有贬,其实旧定义重疾险也一样,同样有很多优点也存在着很多纠纷,而不管重疾险的规定如何变化,我们都要结合自身实际情况找到对我们最有利的产品。

如果还不清楚新定义落地后哪些重疾险可以买,别太烦恼,这里有学姐已经为大家找到了已上市产品中值得购买的重疾险产品,可以慢慢挑选一款合适的:

往期推荐

往期推荐