康瑞保因为名字形似康惠保,一直都被拿来跟康惠保作比较。

但了解过的人应该知道,康瑞保的承保公司是瑞华人寿,而康惠保的承保公司是百年人寿,这两款产品除了名字像没有其他联系。

重疾新规实施后,康惠保和康瑞保都各自出了最新版本:康惠保旗舰版2.0和康瑞保2.0。

鉴于康惠保旗舰版2.0的详细测评学姐已经写过了,这里就不多做赘述,感兴趣的可以看看这篇:

康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?weixin.qq.275.com

康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?weixin.qq.275.com

今天的重点放在康瑞保2.0上,话不多说,测评走起!

康瑞保2.0全面测评:一、康惠保2.0优缺点有哪些?

二、康瑞保2.0值得入手吗?

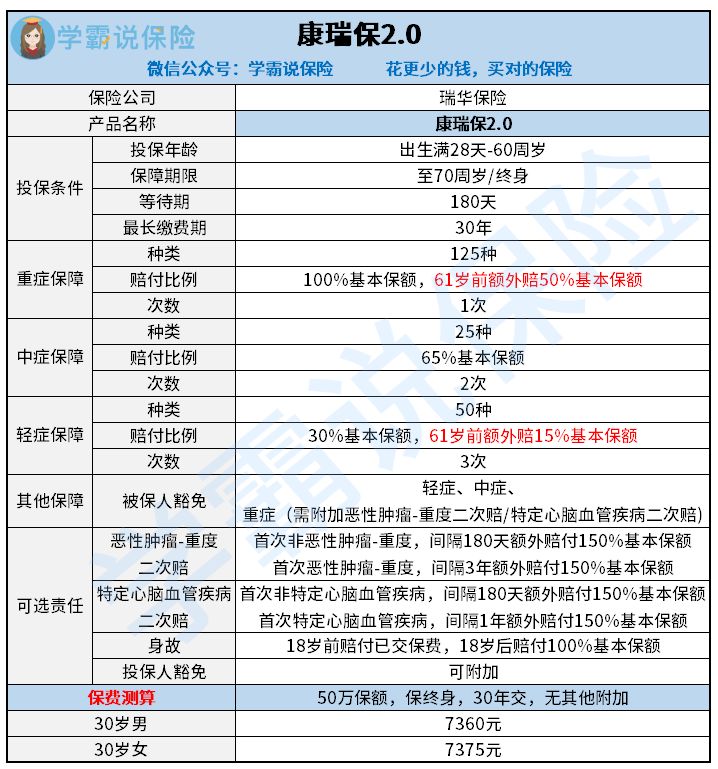

下面是康瑞保2.0的产品形态图,我们一起来看看。

从图表内容我们可以发现,康瑞保2.0轻症、中症、重疾等基础保障都有涵盖,达到了优秀重疾险的及格线。

那么康瑞保2.0优势有哪些呢?下面学姐就来详细分析:

1、保障期限灵活

康瑞保2.0的保障期限比较灵活,投保人可选择保障70年或者终身,预算不足的也可以选择70岁版本,满足了不同群体的投保需求。

说到重疾险的保障期限,不少人都问过学姐这个问题:重疾险买定期好还是终身好,应该怎么选?

其实关键点在这里:

重疾险应该选择保定期还是保终身?weixin.qq.275.com

重疾险应该选择保定期还是保终身?weixin.qq.275.com

2、保障力度大

康瑞保2.0的基础保障力度较大,61岁前首次确诊重疾,额外赔付50%基本保额。

也就是说,买50万保额的康瑞保2.0,如果不幸在61岁前确诊重疾,可得到75万的理赔款。

除此之外,61岁前确诊轻症,康瑞保2.0在赔付30%基本保额的基础上还将额外给付基本保额的15%,并且轻症可以赔3次。

康瑞保2.0的中症赔付比例也是保持市场优秀水平,赔付比例65%,可赔2次。

即便和市面上的热门重疾险相比,康瑞保2.0的优势也很明显:

全国热门的136款重疾险对比表weixin.qq.275.com

全国热门的136款重疾险对比表weixin.qq.275.com

3、可附加保障实用

康瑞保2.0可附加恶性肿瘤重度二次赔、特定心脑血管疾病二次赔、投保人豁免、身故等保障责任。

恶性肿瘤重度二次赔:

首次确诊重疾(非癌),间隔180天后患癌,额外赔付150%基本保额;

首次患癌后,间隔3年再度患癌,额外赔付150%基本保额。

特定心脑血管疾病二次赔:

首次确诊重疾(非特定心脑血管疾病),间隔180天后患上特定心脑血管疾病,额外赔付150%基本保额;

首次确诊特定心脑血管疾病,间隔1年后额外赔付150%基本保额。

恶性肿瘤和心脑血管疾病都是近年来比较高发的重疾,康瑞保2.0提供这两个可选责任等于是为有需要的人又加了一层保障。

恶性肿瘤二次赔的必要性我们都知道,那么心脑血管二次赔实用性怎么样呢?答案在这里:

「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?weixin.qq.275.com

「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?weixin.qq.275.com

不得不说,康瑞保2.0的各方面保障确实比较吸引人。不过“美中不足”的是,康瑞保2.0还存在这几个缺陷:

1、等待期较长

康瑞保2.0的等待期有180天,和市面上等待期只有90天的重疾险相比,康瑞保2.0就做得不太贴心了。

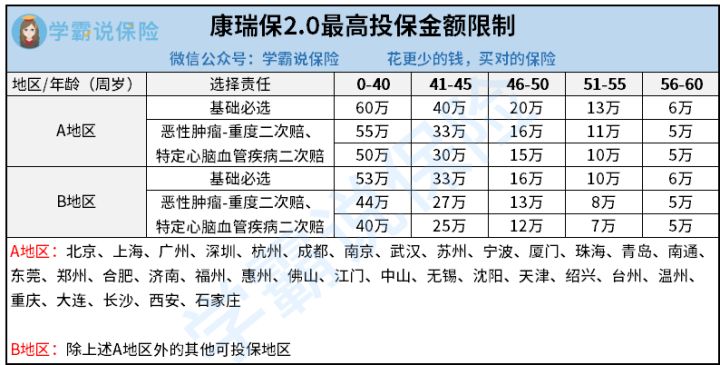

2、不同地区以及人群有购买保额限制

康瑞保2.0对于除北京、上海、广州、深圳等A类地区外的B类地区有购买保额限制,同一年龄段的群体,B类地区能买到的保额更少。

并且,康瑞保2.0还有特殊人群保额限制,像学生、无业人员以及家庭主妇等群体最高只能买50万的保额。如果这部分人想要买更多的保额,康瑞保2.0就不能满足需求了。

整体来看,康瑞保2.0的保障力度在目前上市的重疾险新品中占据优势,并且可选责任也比较丰富实用,追求性价比的可以考虑这款产品。

对这款产品仍有疑惑的,不妨看看这篇精华版测评,或者来咨询学姐:

瑞华人寿「康瑞保2.0」重疾险值不值得买?一文告诉你!weixin.qq.275.com

瑞华人寿「康瑞保2.0」重疾险值不值得买?一文告诉你!weixin.qq.275.com

如果你还想要货比三家后再做选择,也可以参考下这份精选榜单:

往期推荐

往期推荐