好不容易看准了保险公司,选定了保险产品,在准备投保的时候,往往有不少人又犯难了,保额应该选择多少才合适呢?

学姐之前其实已经写过一篇文章教大家怎么确定保额了:

保险买多少保额合适?说说里面的门道weixin.qq.275.com

保险买多少保额合适?说说里面的门道weixin.qq.275.com

今天就以30周岁为例,再和大家详细说说保额应该怎么确定吧。

一、从医疗费用角度估算重疾险保额

买重疾险为的就是转移因罹患重疾带来的经济损失风险,以期万一不幸患病,不至于因病致贫,甚至有病没钱治。所以重疾险的保额可以从医疗费用支出的角度进行估算。

以罹患率最高的癌症为例,如下图所示目前癌症的治疗费用大约为30万至70万。因此,对于重疾险的保额,学姐建议最好不要低于30万元。

再者,近年来医疗通货膨胀严重,《2019年全球医疗趋势调查报告》中的数据显示,2019年全球的毛医疗通胀率为7.6%。其中,中国的毛医疗通胀率更是高达10.7%,扣除一般通货膨胀率后“净医疗通胀率”同样高达8.1%。

这是什么意思呢?简单来说就是医疗费用不断攀升,工资上涨的速度可能远远不敌医疗费用上涨的速度。

综上,要是重疾险保额低于30万,那么在未来加上医疗膨胀等的影响,可能并无法给被保险人带来充足的保险保障,所以保额一定要在自己的能力范围内买够,并且最好不要低于30万。

不过在确定购买的保额“足够”之前,还得确定自己买的产品是不是“够好”。

好的重疾险原来长这样!你被骗了这么多年...weixin.qq.275.com

好的重疾险原来长这样!你被骗了这么多年...weixin.qq.275.com

看到这里可能会有人问:不是说买保险不是一蹴而就的事,日后保额也还得逐步补充吗?没错,但是这主要是针对30岁以下的人群说的。

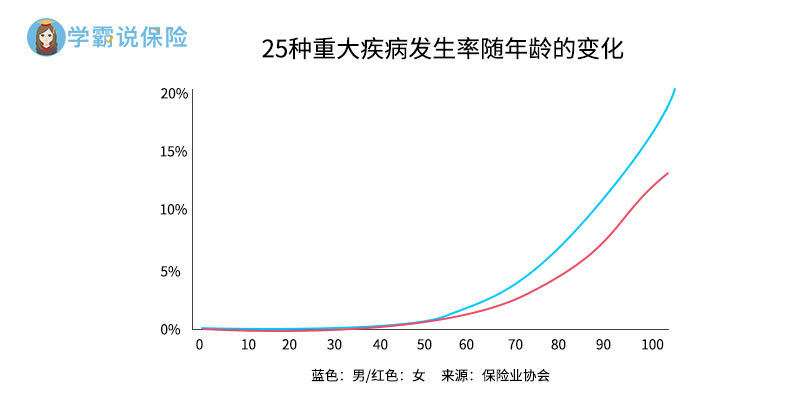

要知道,重疾的发病率是随着年龄的增长而提高的:

30岁后重疾险的保费随着年龄的增长,保费上升的幅度也会急剧上升。所以,建议30岁左右的朋友尽量一步到位,购买足够的保额。

其实,买重疾险,不同产品的性价比可能差距非常大,选到高性价比的产品,购买“足够”的保额,可能也没你想象中的那么贵。

推荐给30岁的你,十大便宜好价的重疾险大盘点!weixin.qq.275.com

推荐给30岁的你,十大便宜好价的重疾险大盘点!weixin.qq.275.com

二、从收入水平角度估算重疾险保额

生活除了保险,更重要的是眼前的柴米油盐酱醋茶。学姐认为,保险固然重要,但是因为买保险而影响了生活质量,这也是很不值当的。

如果从医疗费用角度出发,还是难以决定购买多少保额的话,还可以根据被保险人的收入水平进行投保保额的估量。

学姐建议,以年收入的10%~20%作为大病保险基金,购买重疾险等保障型保险,做足重疾保障,以解决家庭突发的大开支。

当然,如果这个比例可以购得的重疾险保额低于30万的话,学姐建议可以再拿出一小部分钱购买一份医疗险作为补充。

十大百万医疗险排名新鲜出炉!weixin.qq.275.com

十大百万医疗险排名新鲜出炉!weixin.qq.275.com

但大家一定要注意!这样的搭配只是临时的解决办法,不能作为长期的保险方案。

要想获得长期的保障,还是得靠足额的重疾险保障。因为医疗险为短期保险,到达一定年龄,由于身体原因以及投保年龄限制等原因,也是很难成功投保的。

如果你实在无法决定投保多少保额,也可以私信学姐,让学姐帮你分析分析~

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!

往期推荐

往期推荐