被誉为白菜价之王的康惠保确实在纯重疾保障上没有产品能够比它更实惠了,但要说起其他的保障,康惠保就显得有点捉襟见肘了。

最近百年人寿推出了超倍保,可算是在重疾险市场上推出一位极具实力的选手。大家可以先看看这两款在重疾险市场的排名怎么样。

全国热门的136款重疾险对比表weixin.qq.275.com

全国热门的136款重疾险对比表weixin.qq.275.com

这不,有人问起这两款怎么挑,今天,我就来好好的说说这两款产品。

本文重点:

一、白菜价之王:康惠保值得购买吗?

二、超倍保在多次赔付产品中具备优势吗?

在讲产品之前呢,首先说明:这两款产品,康惠保属于单次赔付,而超倍保属于多次赔付,无法直接横向对比。所以今天我会分别跟大家讲一下两款产品分别在他们各自领域对比来说究竟怎么样。

关于多次赔付和单次赔付究竟哪个好,看看这篇文章你就懂了。

重大疾病保险多次赔付比单次更划算吗?weixin.qq.275.com

重大疾病保险多次赔付比单次更划算吗?weixin.qq.275.com

老规矩,还是先上图。

从上图我们可知,康惠保是一款单次赔付的重疾险产品,可选轻症保障和被保人豁免,在纯重疾保障上具备了绝对优势。

要说康惠保最大的亮点就是——便宜。

康惠保的价格优势在重疾险产品中还是相当突出的,被誉为白菜价之王了。30岁的男性,买50万的保额,保终身,在不附加任何可选责任的情况下,一年只需要4550元,相当实惠。并且重疾保障基本覆盖高发的25种重疾保障,在重疾保障方面做得相当到位。

当然了它的缺点也是相当明显的

保障不全面,就是它最大的缺点。相比起其他的产品有轻症、中症和重症保障来说,康惠保只保障重症的保障内容来说显得相当的单薄。

价格是康惠宝在单次赔付商品中最大的优势,但是保障不全面是它最大的劣势。适合预算不足和重视重疾保障的人群购买。但是如果在预算并不那么紧张的情况,我建议购买其他保障比较全面的重疾险产品,那么我在这里推荐给你十大又便宜又好的重疾险产品给你,看看哪款最适合自己吧!

十大便宜好价的重疾险大盘点!weixin.qq.275.com

十大便宜好价的重疾险大盘点!weixin.qq.275.com

说完康惠保,让我们来看看百年人寿最近推出的这款超倍保怎么样。

先看看保障内容:

总的来说,超倍保是一款多次赔付,涵盖轻症、中症、重症保障比较全面的产品,可选特定心脑血管疾病和恶性肿瘤二次赔,可选责任的设置上也相当人性化的、性价比较高的重疾险产品。

下面我们再仔细看看这款产品的亮点和缺点。

(一)亮点

1.重症保障多次赔付

超倍保的的重症保障分5组赔付5次,每次赔付100%的保额,间隔180天。并且前10年首次确诊重疾,额外赔付50%的保额;第10-15年首次确诊,额外赔付35%的保额。

重症前10年和前15年的额外赔付这一点可以让你在30-45岁之间,作为经济支柱,经济压力最大的时候获得最大程度的保障,额外赔付提供给你更好的医疗条件外,还可以弥补你的经济损失,让病人可以安心治病养病。

为什么说超倍保重疾的多次赔付是一个亮点。

很多人听到重疾分组,第一反应——这是个“坑”,这也是很多保险经纪人给客户传递的一种想法。当然了,我们不能全都一刀切,我们要看看它具体是怎么分组的。

根据条款的内容,分为5组:

A组重大器官移植术或造血干细胞移植术

B组急性心肌梗塞

C组脑中风后遗症

D组多个肢体缺失

E组恶性肿瘤

超倍保高发的疾病像恶性肿瘤和急性心肌梗塞这两个单独分组,其余的高发疾病分在另外2组,从这点看这个分组情况还是很良心的。因为将高发的疾病分的越散,意味着理赔的概率会大大的提高。

2.轻中症保障多次赔付

中症保障20种疾病,不分组无间隔期赔付2次,每次赔付50%的保额。

轻症保障35种疾病,不分组无间隔期赔付3次,依次赔付30%、40%、45%的保额。

从赔付比例来说,超倍保的轻中症赔付比例在市面上属于中等的水平,是大部分重疾险产品赔付的比例,对于轻症和中症的治疗方面有一定保障。

从保障的病种来说,基本覆盖了高发重疾对应的轻症,并且还有被保人轻症/中症/重症豁免,这一点可以给被保人最大程度的保障。

3.实用性高:可附加恶性肿瘤和特定心脑血管疾病二次赔付。

确诊恶性肿瘤后,间隔三年再次确诊,赔付100%基本保额。

特定心脑血管疾病首次确诊后,间隔3年,再次发生4种特定心脑血管疾病,赔付50%基本保额。

间隔期为3年,这一做法值得肯定。

这是因为在医学上有一个5年生存率的说法。

五年生存率就是指某种重疾经过治疗后,有一部分可能出现转移和复发,转移和复发大多发生在根治术后三年之内,约占80%,少部分发生在根治后五年之内,约占10%。所以,各种肿瘤根治术后五年内不复发,再次复发的机会就很少了。

另外我为什么说这一点是实用性比较高呢?

据《中国心血管病报告 2018》(国家心血管病中心组织编撰)及《中国中青年心脑血管健康白皮书》(国家老年疾病临床医学研究中心国家心脑血管病联盟、北京脑血管病产业技术创新战略联盟牵头发布)显示:心脑血管病现患人数高达2.9亿,其中脑卒中1300万,冠心病1100万,肺原性心脏病500万,心力衰竭450万,风湿性心脏病250万,先天性心脏病200万,高血压2.45亿;

心血管病死亡率居首位,每5例死亡中,就有2例死于心血管病,远高于肿瘤及其他疾病,目前平均每年有260万人死于心脑血管疾病,每13秒死亡1人。

不得不说,心脑血管疾病已经成为中国夺走国人生命的头号杀手了。

(二)缺点

说完亮点,我们就不得不提一下这款产品的缺点了。

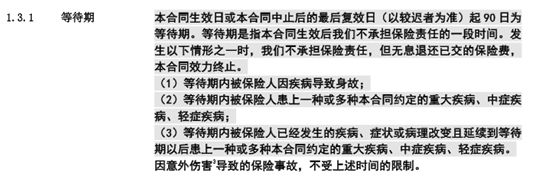

1.等待期出险,退还保费,终止合同,过于严格

先来看看条约的内容:

如果在等待期患上一种或多种合同约定的重大疾病、中症疾病和轻症疾病的话,那么就退还已交保费并且合同终止。

为什么说它严苛呢?因为市面上有部分产品在针对等待期出险的规定已经放松了许多,像超级玛丽2020Max,在规定等待期如果患上合同规定的重疾、中症或轻症的时候,终止该项疾病的保障,而其他疾病的保障是仍然有效的。所以从这一点来看,超倍保的等待期出险条件是相当严苛的。

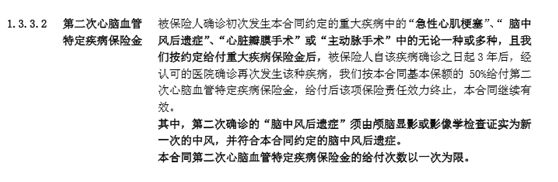

2.特定心脑血管疾病二次赔付条件严苛

先来看看条约的内容

特定心脑血管二次赔付,包含急性心肌梗塞、脑中风后遗症、心脏瓣膜手术和主动脉手术。初次发生后间隔三年再次发生该项疾病,按照合同的50%赔付第二次。

但对于脑中风后遗症的规定这一点就比较严苛:第二次确诊的“脑中风后遗症”必须是一次新的中风,对于之前中风的复发和持续是不做任何保障的。这一点很有可能让部分复发和持续脑中风后遗症的患者得不到理赔。

总结:

在多次赔付的重疾险种,超倍保的保障内容和价格属于性价比较高的一款。不过在购买之前要看清楚条约内容,像是等待期出现比较严格的情况和特定心脑血管二次赔付条件严苛的情况,确保自己能够接受再进行购买。

预算不充足的情况下和看重纯重疾保障的可以选择康惠保。

预算充足且重视恶性肿瘤和心脑血管疾病的人群可以选的超倍保。

总的来说,康惠保和超倍保在各自的领域上都有可圈可点的地方,要选择最适合自己的产品就好,

往期推荐

往期推荐