我一朋友今天又帮别人转发了轻松筹,一个三岁小女孩被确诊为胶质瘤,需要筹集35万的治疗费用。

由于朋友圈频繁出现水滴筹、轻松筹,朋友开始思考万一自己罹患重疾,要如何才能不用这么辛酸地筹集治疗费用?于是来找我给他推荐一些性价比较高的重疾险产品。

我经过多家对比,精挑细选,找到了这几款性价比较高的重疾险产品,有需要的朋友可以收藏起来:

新定义重疾险大pk,最值得买的竟然是这十款!weixin.qq.275.com

新定义重疾险大pk,最值得买的竟然是这十款!weixin.qq.275.com

重疾险的种类有哪些?哪种更好?

重疾险产品推荐

1、消费型重疾险

消费型重疾险包含所有定期的重疾险,终身不含身故的重疾险,在合同期内,如果罹患重疾,保险公司会予以赔付;如果没发生重大疾病,那么保费就直接消费掉了,没有任何的返还。

2、储蓄型重疾险

储蓄型重疾险就是含有身故责任的终身重疾险,若保险期间内重疾未出险,身故后也能够返还保额。

3、返还型重疾险

返还型重疾险相当于是含有分红的重疾险,在合同期内,如果罹患重疾,保险公司会予以赔付;若未出险,则在某个约定的年龄将所交保费全部一次性返还给投保人,保障责任继续有效或终止。

这三种重疾险产品相比较,哪种更好呢?学姐建议预算充足的情况下,优先选择储蓄型重疾险,预算不足选择消费型重疾险,但是最好排除返还型重疾险。原因如下:

若未达到要求的理赔条件就身故了,那么消费型的保险就无法获得保额赔付。而储蓄型重疾险最终保额都是自己的,花的钱不会白白浪费。

返还型产品的返还是建立在没有发生重疾的前提下的。如果约定返还的期限之前进行了重疾理赔,那就不能再返还了,所以返还的钱其实等同于存一个很长的定期。而且利率还不及把钱做投资的情况,因此不推荐。

想了解更多关于消费型、储蓄型和返还型重疾险的内容的朋友,不妨看看这篇文章:

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?weixin.qq.275.com

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?weixin.qq.275.com

在重疾新规下,重疾产品变身归来,产品种类这么多,应该如何挑选呢?别急,学姐经过层层筛选,找到了这两款尤为突出的重疾险产品。

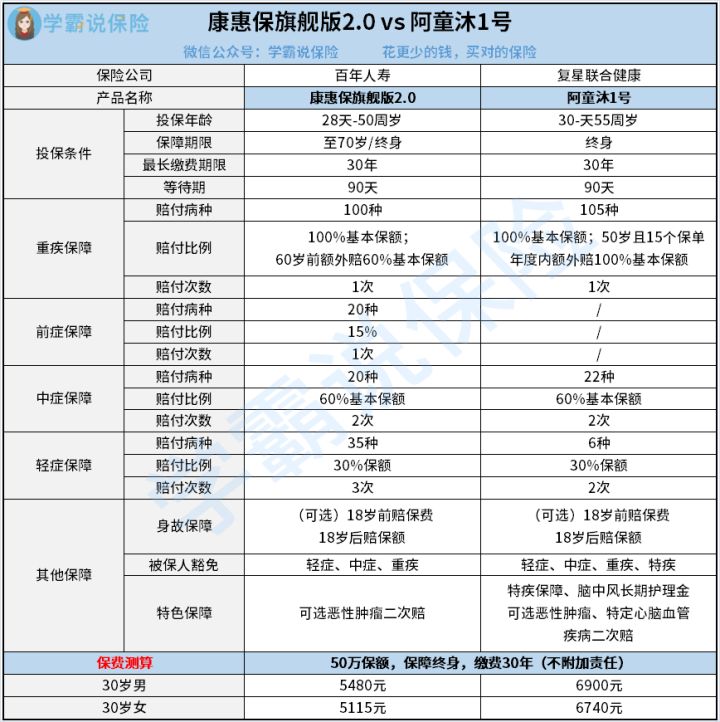

话不多说,马上看对比测评图:

康惠保旗舰版vs阿童沐1号

康惠保旗舰版vs阿童沐1号

1、与阿童沐1号对比,康惠保旗舰版2.0的亮点:

(1)前症保障贴心

康惠保旗舰版2.0新增了一项前症保障,在合同期内,确诊20种前症,可获得15%基本保额的赔付,是目前市面上为数不多的一款拥有前症保障的重疾险产品。

前症是重大疾病前期病症的简称,其特点是病情轻,但后果严重。

加入了前症保障,无疑可以鼓励投保人积极治疗,降低罹患重疾风险,对于消费者来说是非常实用的保障,可谓十分贴心。

(2)轻症赔付次数多

康惠保旗舰版2.0的轻症赔付次数有3次,而阿童沐1号的轻症赔付次数只有2次,相比之下,康惠保旗舰版2.0的赔付次数更多,更为优秀。

(3)保费便宜

30岁男性购买50万保额的康惠保旗舰版2.0,选择保障终身,不附加任何责任,分30年缴费,每年保费只需5480元;而以同等的条件购买阿童沐1号,每年保费却要6900元。

相对而言,康惠保2.0旗舰版保费更便宜。

康惠保旗舰版2.0是否真如上面所说的那般优秀?下手之前不妨打开这篇文章,更深入了解一下:

康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?weixin.qq.275.com

康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?weixin.qq.275.com

2、与康惠保旗舰版2.0对比,阿童沐1号的亮点:

(1)额外赔付比例高

重疾险的额外赔付一般都是50%~80%基本保额,而阿童沐1号规定被保人在50岁前,且保单前15年内患重疾,即可额外赔100%保额。

也就是说,假如买50万保额的阿童沐1号,得了合同规定的重疾,且符合以上两个条件,到手的赔付金额就有100万,直接翻倍,在市面上已经非常优秀了!

(2)脑中风长期护理金贴心

阿童沐1号提供了脑中风长期护理责任,最高可赔100%保额,分10年给付。

如今脑中风的概率也非常的大,一旦患上脑中风,将会时刻需要有人看护,请人看护也将是一笔不小的费用。

相较于康惠保旗舰版2.0,阿童沐1号的这项保障责任可谓非常贴心。

(3)心脑血管二次赔优秀

心脑血管疾病、脑中风和恶性肿瘤被称之为“三大杀手”,患病率极高,而康惠保旗舰版2.0却没有心脑血管二次赔这项保障,对于有心脑血管疾病遗传史的人而言,十分不友好。

与之相比,阿童沐1号的心脑血管二次赔就显得格外优秀。

说到这里,学姐都有点心动了呢!但是,学姐不信真有这么完美的产品存在,最终还是扒出了它的这些缺陷:

复星联合「阿童沐1号」重疾可额外赔100%!但这些缺陷不得不防……weixin.qq.275.com

复星联合「阿童沐1号」重疾可额外赔100%!但这些缺陷不得不防……weixin.qq.275.com

总而言之,康惠保旗舰版2.0有着独特的前症保障,可以鼓励更多的人及时发现前症,并进行治疗,且保费比较便宜,性价比较高;阿童沐1号的脑中风长期护理金和心脑血管二次赔,可以给到有这类疾病遗传史的人更大的底气。

那么,预算不足,看重前症保障,且想买性价比较高的重疾险产品的朋友,可以选择康惠保旗舰版2.0;预算充足,有心脑血管家族遗产史,想要更全面保障保障的朋友,可以考虑阿童沐1号。

往期推荐

往期推荐