每年年初,保险公司都有一个固定动作

——公布去年理赔的具体情况。

包括但不限于赔付总额、获赔率、赔付时效,等等。

我细看了今年保司们的理赔数据,只想感慨一句:

它们是真的能赔!

01

理赔数据分析

据银保监会统计,2022年保险行业一共赔付了1.5万亿元。

啥概念?

相当于赔出了一个宇宙第一大行——工商银行(市值约1.5万亿)。

形势有点严峻啊。

因为这代表出险的不在少数,不过幸好,还有保险能给他们兜底。

好了,我们来看各保司的具体理赔数据。

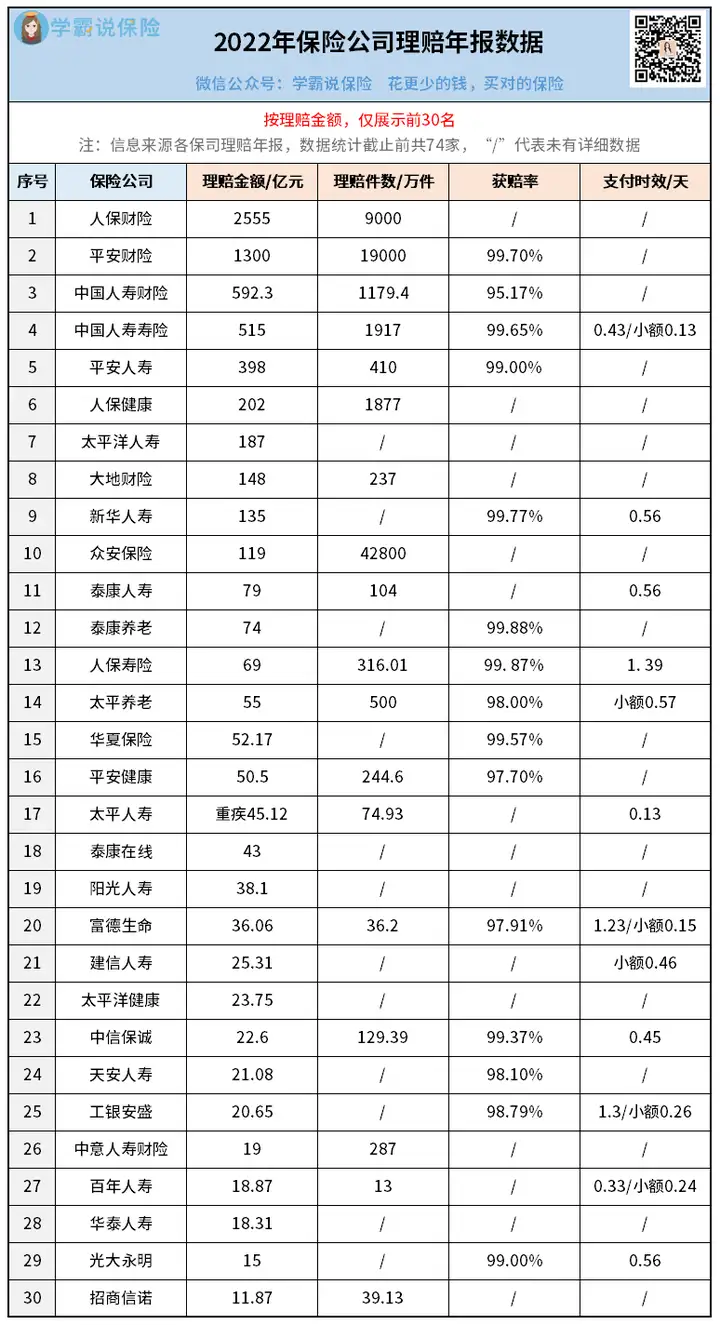

我整理汇总了74家保司,按理赔数额进行排序:

理赔金额最高的,还是大家熟悉的那几家大公司。

像人保财险、平安财险,赔付金额都是上千亿。

赔付金额在百亿以上的,也足有10家。

毕竟“家大业大”,选择它们的消费者多,肯定也赔得多。

再来看获赔率。

一眼望去,基本都在98%~99%左右,差点的也有95%。

整体表现不错,极少出现拒赔的情况。

最后,支付时效。

整体来看挺迅速的,不得不说,保司给钱还是痛快啊。

而且现在互联网时代,很多保司都在推进理赔线上化。

相信以后的理赔速度,只会越来越快。

所以呀,大家要对保险理赔有信心。

一句话:只要符合条款约定的理赔条件,都会赔。

02

理赔数据启示

看完整体数据,再来细化分析。

从保司的理赔年报中,我提炼出3个要点。

大家重点关注

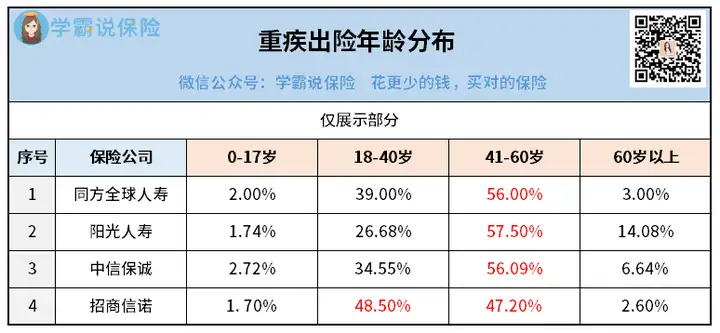

① 出险年龄在提前,保险配置要趁早

超50%的人在41-60岁出险,剩余的大多集中在18-40岁:

这个年龄段,尤其是30-60岁期间,我们承担着家庭重担。

上有老下有小,是家庭责任最重的时候。

如果意外发生......

返贫,或许真的只需要一个晚上。

所以我建议,趁早把保险备上,安心不说,还能省下不少钱。

给大家算算:

30岁PK35岁,单是买重疾险每年就能省1000+大洋。

30年缴费期下来就是3万+,更何况再加上别的保险。

早点买,确实性价比更高~

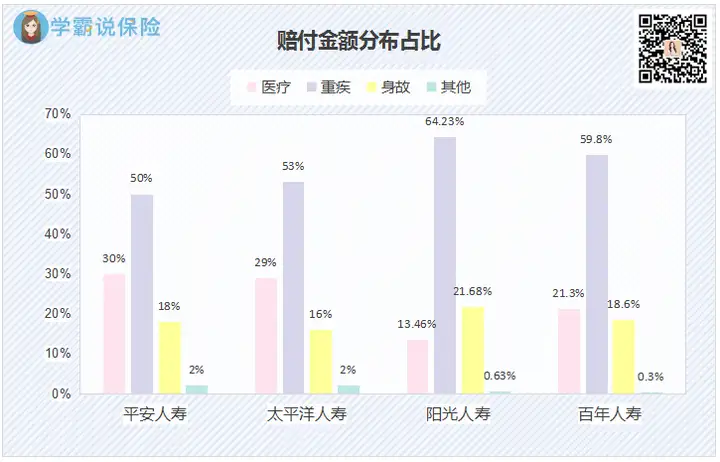

② 疾病风险高,保额要买足

赔付金额分布,重疾占比最高,其次是医疗:

其中,最高发的重疾主要有:

恶性肿瘤、急性心肌梗死、脑中风后遗症、终末期肾病、开颅手术。

这些重疾,治疗费用可不便宜。

单说恶性肿瘤,平均医疗费用在20-88万左右。

过后还要康复疗养,家庭收入损失无法估量。

所以买重疾险,保额一定要买足。

预算够的,50万保额或者更高,都OK。

预算有限的,就先买个二三十万,不至于裸奔。

后续再视情况补充,问题也不大。

其次,选择的重疾险保障要好,同时最好赔得多。

优质产品推荐,可以戳我们上月榜单→1月重疾险榜单

最后,除了重疾险,百万医疗险也得备上。

数据显示,医疗险的赔付件数是最高的。

好在它的价格很便宜,一年几百块就能买到几百万保额。

如果不幸患病,它能解决我们绝大部分医疗开支。

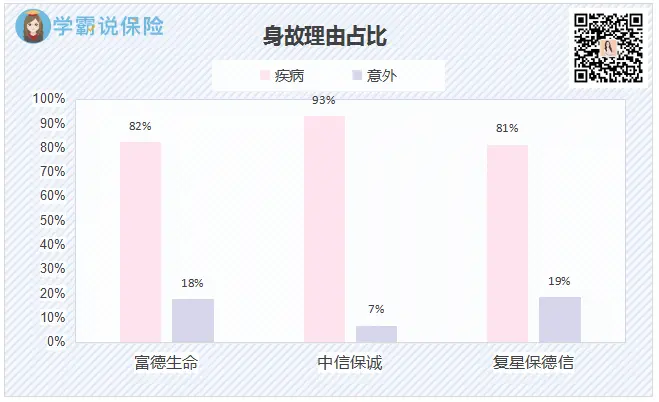

③ 身故赔付占两成,意外险定寿得买好

身故原因,主要就是疾病和意外:

能对身故进行赔付的,除了上面提到的重疾险(储蓄型重疾险),

还有就是意外险、定期寿险。

定期寿险,就保身故/全残,家庭经济支柱一定得买。

每年一千来块,就能买到100万保额,保到退休不成问题。

意外险,除了保意外身故,还保意外伤残、意外医疗等。

像猫抓狗咬、摔伤、溺水造成的医疗费用,都能报销。

价格也非常便宜,只需要几十百来块/年。

有了它们,就算我们不幸身故,也能给家人留下一笔钱。

03

哔哔两句

看完上述解读,相信大家也心中有数了。

买保险,只要符合理赔条件,保险公司都会赔。

全是真金白银上万亿的赔付,并非骗人。

所以对于保险,大家可以放心。

有心仪的产品,能满足保障需求的,就大胆入手。

毕竟要论转移风险,它可是一把手。

往期推荐

往期推荐