发现一个有趣现象:越有钱的人,越喜欢配置保险。

我接待过一位客户,手握300万理财险。

你们可能会觉得:人傻钱多,这么有钱还在乎保险收益?

错了,人家真正看重的,是保险杠杆。

有钱人,普遍追求“保人”+“保钱”。

而以下4种保险,恰好能满足他们。

01

增额终身寿

增额寿:收益可观、资金安全、流动性高。

有钱人配置增额寿,就是因为看重这三点。

找几款第一梯队的产品,给你们演示下:

先说收益,以及资金安全性。

300万本金,购入3.0%定价的传统型增额:

弘福多多2023、平安如意B到大后期,能跑出2.9%+的IRR。

折合成单利有7.5%左右,这收益远比银行、国债高得多。

而且敲重点,这些都白纸黑字写进合同,100%刚兑。

如果购入2.5%定价的分红型增额寿——一生中意:

保底收益IRR有2.27%,加上分红后飙升到3.45%,折合单利10.87%。

既能保本守财,又有机会博取高收益,一举两得。

再来看资金流动性,说的就是增额寿的减保+保单贷款功能。

以弘福多多2023为例:

保单生效后15个月可减保,100元起减;

保单贷款,最高可贷不超保单现价80%。

资金使用自由,随时变现的资金池这不就有了?

02

养老年金险

“有钱人也愁没钱养老吗?”,这当然不是啦。

有钱人配置养老年金,更多是想要有一份终身现金流。

为的是给自己激励,同时给家人指望,

毕竟你活越久,创造的财富就会越多。

这种趋利避害的人性,能懂我意思吧。

那养老年金的现金流收益,到底如何?

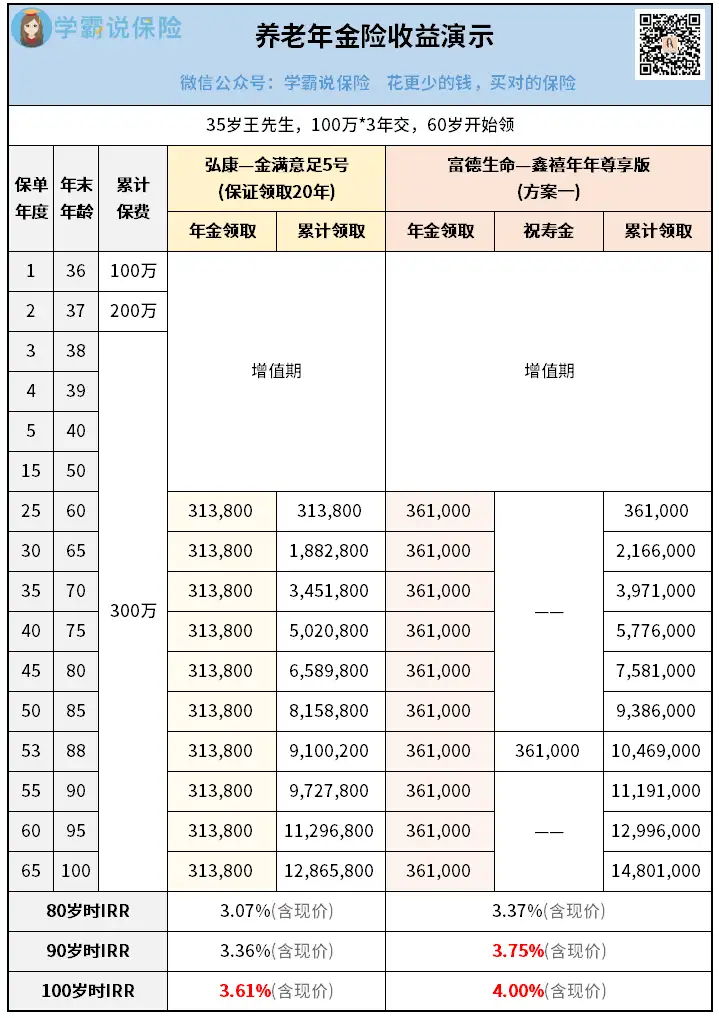

还是找两款产品演示下:

投入300万本金,每年入账30万+年金。

其中,金满意足5号的收益相对低些,但它:

① 保证领取20年,即31.38万*20=627.6万一定能拿到手

② 有超高现金价值,保单第24年现价IRR为2.89%,可灵活减保。

而鑫禧年年尊享版(方案一),主打的就是高领取。

每年到账36.1万年金,后期IRR高达4%,收益很可观。

有了这份年金保单,自己和家人对年老生活都有了期盼,

同时养老品质也有了保障,就算遭遇重大变故也不受影响。

这一点,咱们普通人可以学起来,

当然,不用一次性投这么多,量力而行,

同时把缴费期限拉长,选15/20年交,到手的收益也会可观。

03

高端医疗险

有钱人也是人,一样会生病、遭遇意外。

如果不幸遭难,医疗费他们自然不愁;

但对医疗资源、就医环境,他们有高追求。

而这部分需求,高端医疗险就能满足。

比如欣享人生2023,保障足不说,报销范围、方式也很牛。

公立医院普通/特需/国际部+指定私立医院,费用均可报销。

直付医院,全国合作200家;垫付医院,7000家以上。

就这么说吧,咱们平时去看病,医生3-5分钟就给开药了;

但去私立医院,则会有专家、教授仔细询问身体状况。

如果要住院,直接安排超豪华病房+教授主刀+金牌护士看护。

取药、做检查、日常饮食等全有专人服务,一点不吹。

中高端医疗险,就是高端在这里,价格也贵在这里。

但对有钱人而言,花钱就能获得医疗自由,很值。

而咱们普通人,还是更建议配置百万医疗险,性价比更高。

04

定额终身寿

定额终身寿,主要是用作财富传承。

相比于遗嘱、信托,它的核心优势在于:

① 杠杆高,适合做身后传承

定额寿的一大特征,用较少保费撬动高保额。

首年交完保费,就能获得超高的身故保额,持续终身。

无论被保险人何时身故,受益人都100%获得身故保险金。

② 定向传承,避免纠纷

寿险传承具有绝对私密性,怎么分、分多少,都写的很明白。

多子女家庭,完全不用担心会出现财产争夺的情况。

当然,除此之外定额终身寿还有:

隔离子女婚姻风险、低成本对接信托门槛等优势。

篇幅有限我就不展开了,感兴趣的朋友预约专家讲解吧~

05

哔哔两句

曾经天真以为,有钱人视金钱为粪土。

但,等真正接触后我才知道:

他们的每笔大额支出,都能撬动无限杠杆。

所以今天的分享,希望能对大家的财务管理有所启发。

另外,咱们虽然暂时还不是有钱人,但有钱人的思维可以先学起来。

毕竟,有钱人你可以怀疑他的人品,但不能质疑他的决策~

往期推荐

往期推荐