现在的钱有多不值钱?

以前十块钱能吃一天,现在吃一顿都不够。

我们辛苦储存的财富,被时间无情地缩水。

并且残酷的事实是,这是无法避免的。

普通人要如何才能有效对抗通胀,守住钱袋子?

以下3招,大家请收好。

尤其是第二招,适合90%的朋友。

01

认识CPI

讲述方法前,我想先带大家认识一个指数——CPI。

其实就是居民消费价格指数,用于反映物价增长情况。

我国的CPI,基本每年的增长率都维持在2%左右。

最新公布的数据显示,1~11月平均全国居民消费价格比上年同期上涨2.0%。

这个通胀水平,其实不算太高。

要知道美国、欧洲当前的CPI可在8%以上......

但在现实生活中,我们感受到的通胀远远不止这个水平。

举个夸张的例子。

九十年代的人,每月工资只有几百块,已经算是高薪。

而现在,很多一线城市的朋友月薪都过万了。

工资涨、物价涨,印证了货币购买力下降的事实。

再加之现在疫情影响,经济形势不算明朗。

所以越是这个时候,越不能亏钱。

在我们力所能及的范围内做最稳健的投资,才最重要。

02

这3招请收好

从CPI入手,并结合历史数据来看,投资收益率若是能达到3%或以上的水平,基本上就算跑赢了通胀,稳了。

然而大家比较熟悉,且最常用到的投资方式:

① 余额宝,7日年化收益为1.31%,且一路走低

② 银行存款,三年期利率为2.75

都达不到3%的水平。

想要收益相对高,又不想承担太大风险?

最适合普通人的投资方式,是这3种。

【一、大额存单、国债】

就当前利率来看,大额存单至少得存够3年,利率才能超过3%。

比如工行的,20万起,三年期利率3.35%。

目前而言,是可以跑赢通胀的。

但能一次性拿出20万闲钱的人,并不算多。

国债也同理,利率虽然超过了3%,但它需要抢购,而且很难抢得到。

所以上述两种投资方式虽好,但却不够实用。

【二、增额终身寿】

优质增额寿的长期复利基本在3.4~3.5%左右,但不会超过3.5%

折合成单利,后期能达到10%以上,比一般投资的收益都要高。

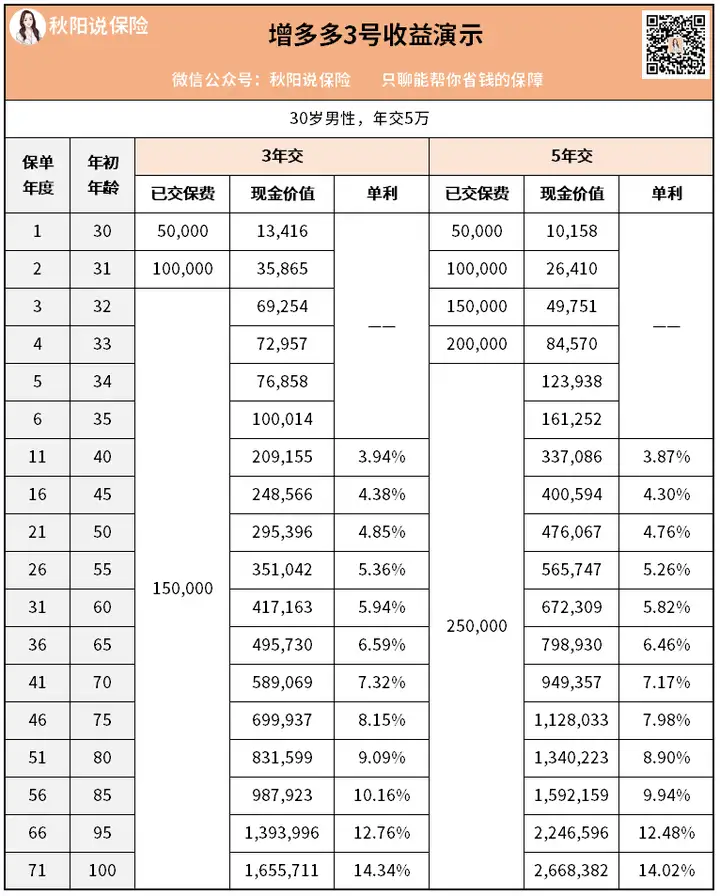

以目前收益第一梯队的产品——增多多3号(别名乐享年年)为例。

30岁男性投保,年交5万,可获得如下收益:

3年交和5年交,都是在投保第九年现金价值超过本金,实现回本。

过后的,都是纯收益。

保单第十一年,3年交和5年交的单利都超过了3.8%。

随着时间的推移,创造的收益会更加可观,到了后期至少能翻个五六倍。

这高度,一般投资可达不到啊~

并且,划重点:这部分收益,白纸黑字写进合同。

确定性非常强,无论外界怎么改变,它都不会变,绝对是压舱石的存在

看到这里可能大家会疑惑:收益这么高,我怎么用钱呢?

很简单,减保就行。

还是以上述这款增多多3号为例,它每年的减保上限为20%保额。

我帮大家算过了,最多只需要5年,就能把现金价值全部取出来

灵活性相对同类产品而言,还是比较高的。

用来做子女教育金、婚嫁金,解决自己的养老需求,都没有问题。

总的来看,增额终身寿具有如下几大优势:

安全稳定,保本保息

收益白纸黑字写进合同

可减保,灵活性高

具有资产隔离,财富传承等功能

具体玩法可移步这篇文章→增额终身寿的功能和意义,远超你的认知

相比大额存单,它不要求我们一次性拿出几十万;

相比国债,它无需我们抢购,也不用担心买不到。

既能极大地缓解我们的经济压力,又能保障我们获得可观的收益。

对于90%的普通人来说,都是最佳的选择。

【三、债券型基金】

纯债基风险相对来说较小,平均年化收益也能达到3~6%左右

不过,它的收益高低受很多因素影响。

包括但不限于基金经理的管理能力、当年国家的货币政策等等。

所以,如果想入手债券型基金,除了要了解宏观政策,还要对债基的规模、持仓、回撤幅度等有所掌握。

对它熟悉的朋友,可以入手;但对从未接触过的朋友来说 ,就不太建议了。

03

秋阳有话说

其实对抗通胀,投资方式远不止上述三种。

像是可转债基金、股票型基金,投资房产这些都算。

但可惜风险实在太高,普通人难以承担。

还有近两年大受追捧的黄金,开始势头很足,结果却让人大跌眼镜。

所以,咱们普通人做投资,切记不要随波逐流。

对自己的实力和需求,要有明确的认知。在此基础上,找到适合自己的并把握住机会才是上上策。

以上,希望对大家有所帮助。

往期推荐

往期推荐