“学姐,买重疾险要不要附加身故赔付?”

“学姐,我有了一份寿险,重疾险还有必要为身故赔付额外加钱吗?”

“学姐,含身故的重疾险有什么好处呀?它和不含身故的重疾险区别在哪呢?”

那么,重疾险附加身故责任到底有什么用呢?

学姐今天就给大家好好说一说这件事儿~

本文框架大致如下:

01 剖根问底:你真的懂带身故责任的重疾险吗?

附加身故责任的重疾险,一般有这几种选择:

1. 赔付已交保费:交10万保费,未发生过重疾理赔,那么身故就会赔10万。

2. 赔付基本保额:比如保额是50万,未发生过重疾理赔,身故就赔50万。

3. 赔付已交保费/现金价值: 两者之中赔较大的那个。

保费是我们交的钱;

保额指的是我们的保障额度;

现金价值是保险的退保金额。

一般来说,我们所说的含身故责任的重疾险指的是身故赔保额的产品。

那么含身故的重疾险有什么好处呢?且听学姐深度分析......

02 深度剖析:含身故的重疾险居然有这些好处?

◆ 弥补不含身故责任重疾险的那些bug

有人觉得只要保重疾就够了,哪怕到了要身故的时候,肯定也是因为严重疾病走的,可以申请重疾理赔。

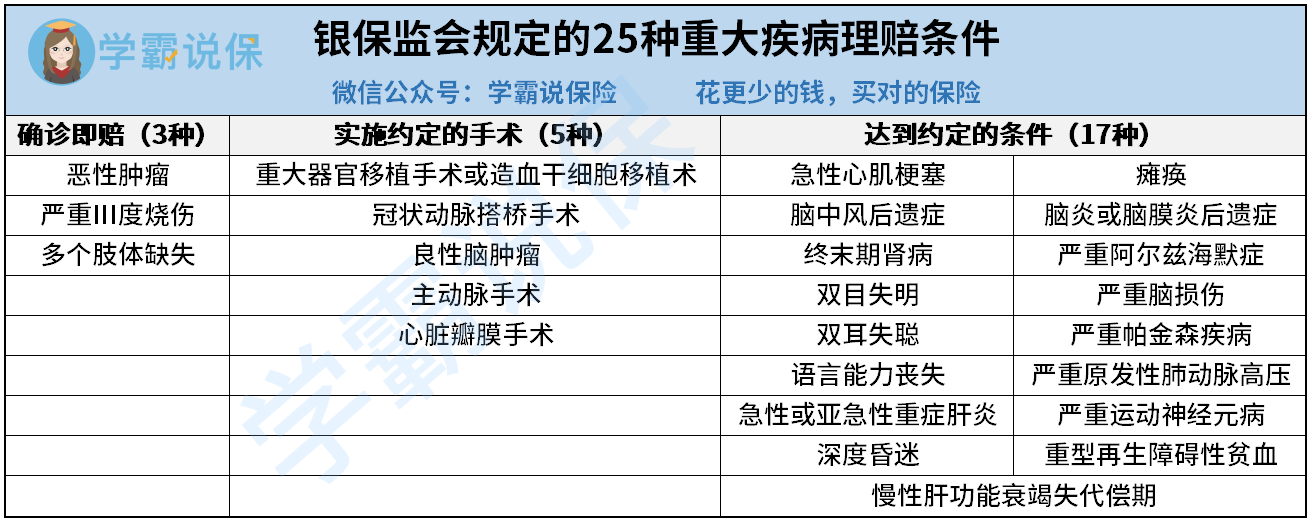

然而并非如此,重疾险里很多疾病都是对理赔有要求的,并不是我们所说的任何疾病都是确诊即赔。

重疾险的赔付条件是:发生合同约定重疾并达到合同约定重疾的疾病定义。

这个定义不一定是指医院的确诊通知书,可能是经过一定的治疗手段,并观察一段时间,仍有某个症状,才能判定符合重疾理赔条件。

这就意味着,买了不含身故的重疾险后,如果还没有达到重疾理赔的条件就身故了,是无法获得赔付金的!

这样的情况常见吗?我们用数据来说话:

国际权威医学杂志《柳叶刀》在去年6月份发表了一篇重磅论文,分析了1990年到2017年中国34个省份(包括港澳台)居民的死亡原因。

根据上面的统计数据来看,目前折寿率最高的是——中风。

其余分别为:缺血性心脏病、呼吸系统(器官、支气管、肺)癌症、慢性阻塞性肺病、肝癌、道路交通伤害、胃癌、阿尔兹海默症及其他痴呆症、新生儿疾病和高血压性心脏病。

我们再来看看这些死亡原因分别对应的重疾条款,是否容易达到理赔条件。

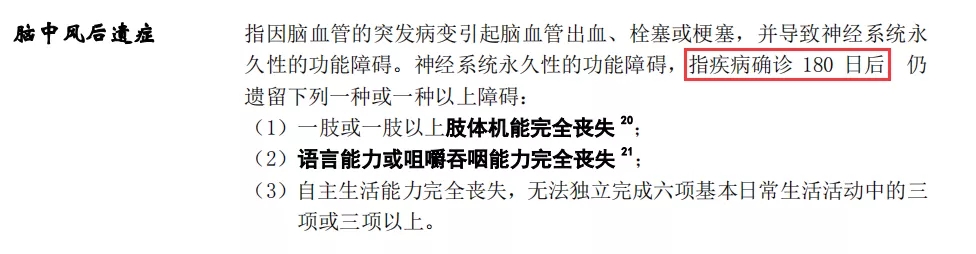

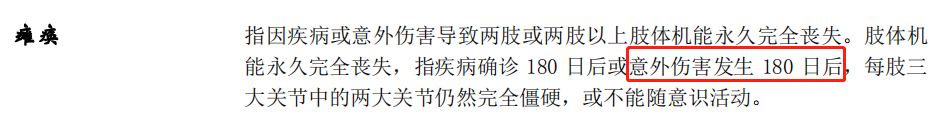

1. 中风对应的重疾名称叫——脑中风后遗症

从条款中约定的180天可以看出,理赔条件不容易达到,必须要确诊脑中风180天后,仍然丧失正常生活的能力才可以获得理赔。

有很多中风患者,在突发疾病的时候,因为病情过于严重,没撑到180天人就不在了。

如果没有附加身故责任,按照约定,这种情况是拿不到赔款的!

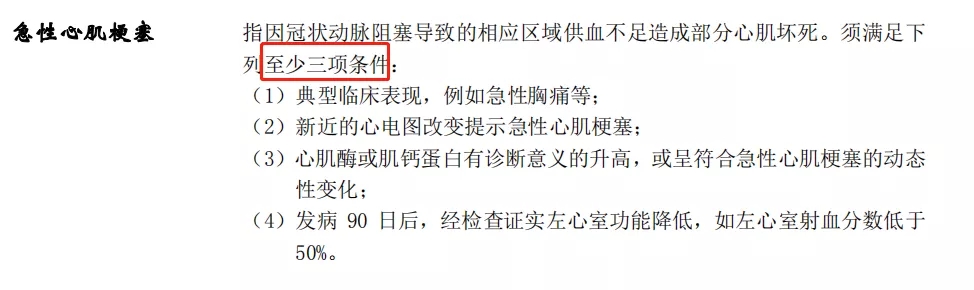

2.缺血性心脏病对应疾病条款——急性心肌梗塞

男性高发的重疾「急性心肌梗塞」的理赔条件是这样的:

其实急性心梗相较于脑中风后遗症更容易达到理赔条件,除了第4条比较难,只要符合前三条,保存好检查单据就可以。

当然,前提是及时就医。

急性心梗的黄金抢救时间只有2个小时,越快越好,如果2个小时内没来得及就医,死亡率会直线上升。

更何况,并不是所有心梗都可以撑到2小时。

网上很多新闻中长期熬夜的年轻人、过度疲劳的上班族、刚下手术台的医生等,忽然就倒下了,发病只在一瞬间,很难再有救治的可能。

也就是常见的“猝死”。

据统计,我国每年猝死55万人,平均每1分钟猝死1人,而心源性猝死是猝死的主要原因。

在很多的猝死案例中,其实是来不及做出急性心肌梗塞的确诊判断的。这就意味着,没有相关检查报告作为理赔依据,保险公司就无法理赔。

那不含身故的重疾险,这个时候要怎么办呢?

重疾是有很大的不确定性,但身故是确定的。

人这一生很难说会不会猝死,过劳死,或者没有发生合同约定重疾而死亡。这些不含身故的重疾险都难以赔付。

由此可见,选择含身故的重疾险保障更全、赔付更广,也是对自己负责。

有些人可能觉得含身故的重疾险比不含身故的重疾险要贵很多,那接下来学姐从价格上进行深入的分析。

另外,如果想要心脑血管方面的全面保障,可以考虑一下达尔文3号,它有中度脑中风二次赔、以及市面上赔付比例最高的心脑血管疾病二次赔>>>重疾险领头羊?达尔文3号配吗?

◆ 含身故的重疾险现金价值更高

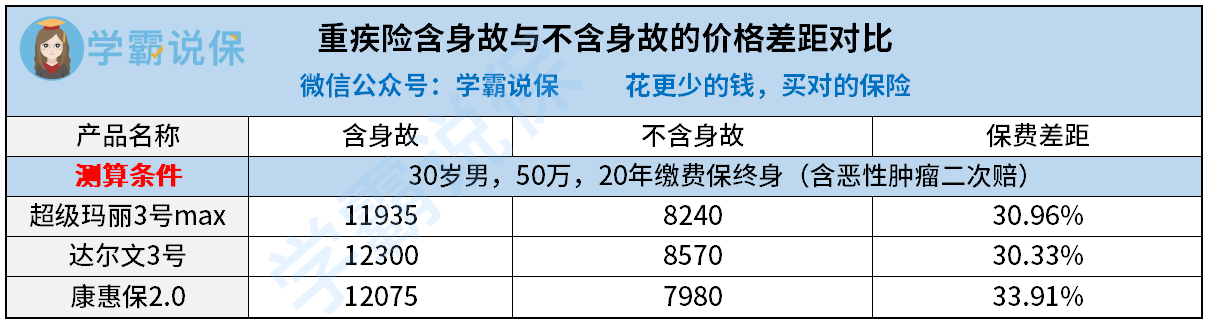

我们先对比一下两者的价格差距:

注:这三款产品,目前在重疾险市场上都是数一数二的王炸产品,学姐往期做过测评,有兴趣的小伙伴可以戳>>>地表最强三巨头【康惠保2.0】、【超级玛丽3号Max】、【达尔文3号】大PK!

「含身故」的重疾险要比「不含身故」贵30%左右。

听起来挺贵的,但我们看看下面这两个案例:

案例A:

小明投保了一款不含身故保障的重疾险,保额50万,年缴费9千元。

投保后1年半,不幸发生交通事故,脊椎功能受到严重影响,导致下身无法动弹,瘫痪在床。意外发生120天后,受其他并发症因素影响去世。

由于没有达到瘫痪条款「180天」的理赔门槛就离世了,一是不符合理赔条件, 无法获得正常理赔。

二是即使考虑退保,但人已经不在了,因此也会面临不少限制,最终保单现金价值恐怕也较难获得。

案例B:

小明投保了一款含身故保障的重疾险,保额50万,年缴费1.2万元。

投保后1年半,不幸发生交通事故,脊椎功能受到严重影响,导致下身无法动弹,瘫痪在床。意外发生120天后,受其他并发症因素影响去世。

虽然也没有达到瘫痪条款「180天」的理赔门槛,但通过身故保障责任,家人得到了理赔款50万。

同样的疾病,同样的身故原因,甚至是同样的产品,只因交费差了30%,赔付的结果却相去甚远。

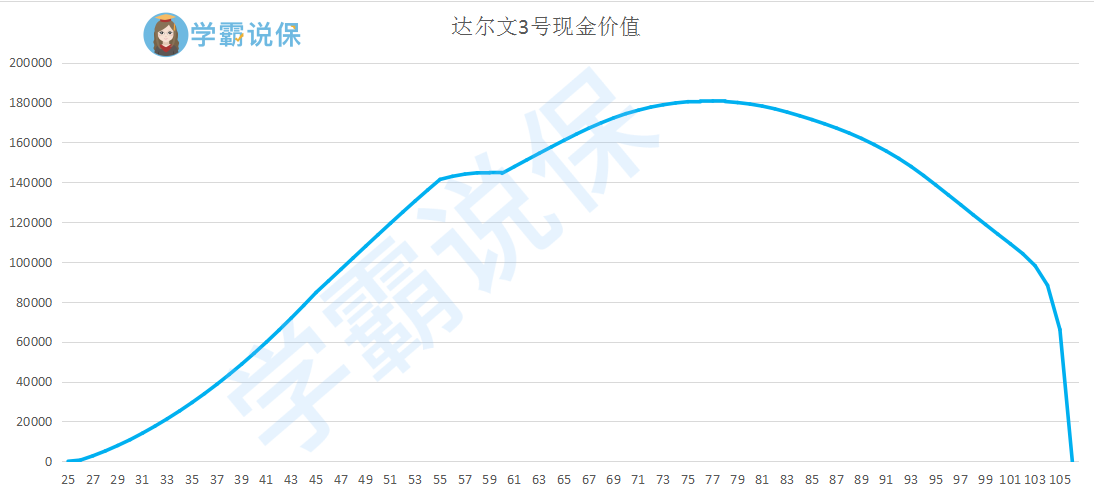

为什么现金价值这么低呢?

其实它不属于「身故赔付」,只是作为保单退保得到的剩余价值。随着缴费时间越长,现金价值也会不断攀升。在疾病最高发的年龄段达到高峰,随后逐步降低为0。

保障终身,不含身故,男,保额50万,25岁起交30年

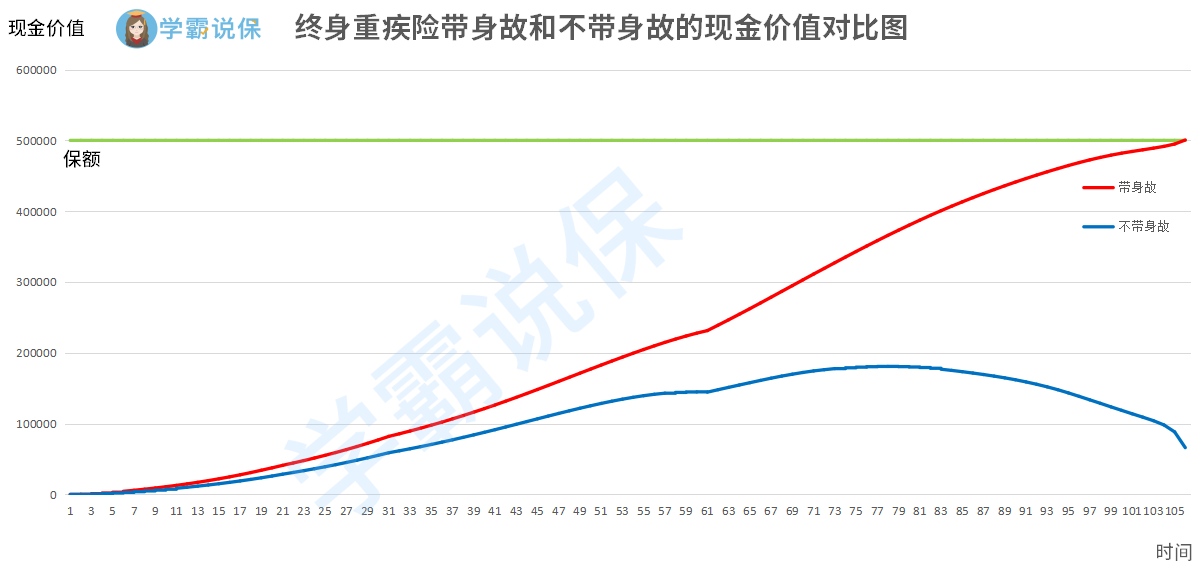

一般来说,同样的一份终身重疾险,如果选择了身故责任,等到70岁的时候,现金价值还会持续增长,超过保费,接近保额。

而不带身故保障的话,到了70岁后,现金价值就会持续降低。

这也就是说:对于不含身故的重疾险,如果没有发生保险事故,是不能获得赔付的,身故的时候只能作退保处理,领取当时的现金价值。

而投保了含身故的重疾险,如果没患重大疾病而自然身故了,是可以赔付保额的,死后还能给家人留下一笔100%可以拿到的大额赔款。

学姐总结

总的来说,含身故赔付的重疾险可以让我们的保障责任更加完善,将我们的保单的价值发挥到最大。

虽然重疾具备不确定性,但至少我们可以把保障做得更加全面,确保100%可以拿到赔款,给家人更贴心的爱。

试想一下,花了很多钱买下一份重疾险,结果出险的时候,还没达到重疾理赔条件就先离世了,那买的这份不含身故的重疾险的作用又何在呢?

因此,如果预算还可以的话,最好还是附加上身故责任。

当然啦,学姐也希望所有人,无论买不买保险,也无论买了多少,都能平平安安的过完这一生。

往期推荐

往期推荐