十年前,某银行行长讲过这么一句话:

这个银行呐,那个利润咧,有时候高到自己都不好意思说出口哟~

你说,这算不算是凡尔赛界的大师级别?

同方全球凡尔赛Plus重疾险:有被冒犯到...

说句大实话,一直以来,银行在中国老百姓心目中的地位倍儿高。

在中国,银行就是Money的象征。

提起银行,大多数人就会想起“稳”字。

因为本身超强的信用创造力,以及中国人偏爱储蓄的习惯,世界上找不到任何一个国家,能达到中国这么高的储蓄率,所以中国的银行生意向来都是一块香饽饽。

想当年,无论走到祖国大地何处,只要说出你在银行工作,那就代表着体面,过年过节走亲戚,那都是自信带光芒。

说实话,当年还在清华,俺娘就叫我毕业了去考银行。

但最近,银行的日子恐怕过得不是很舒服。

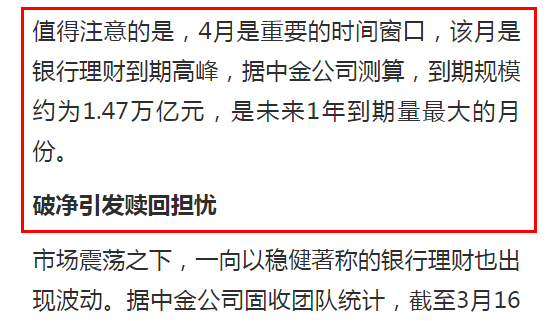

这个月,银行的理财产品,即将迎来本年度最大的到期高峰,预期规模达到1.47万亿元,单位换算成数字是1470000000000,比手机号码还要长。

但目前,却有一股赎回担忧渐渐地在投资者心中蔓延开来。

银行理财到底出什么事了?

1.

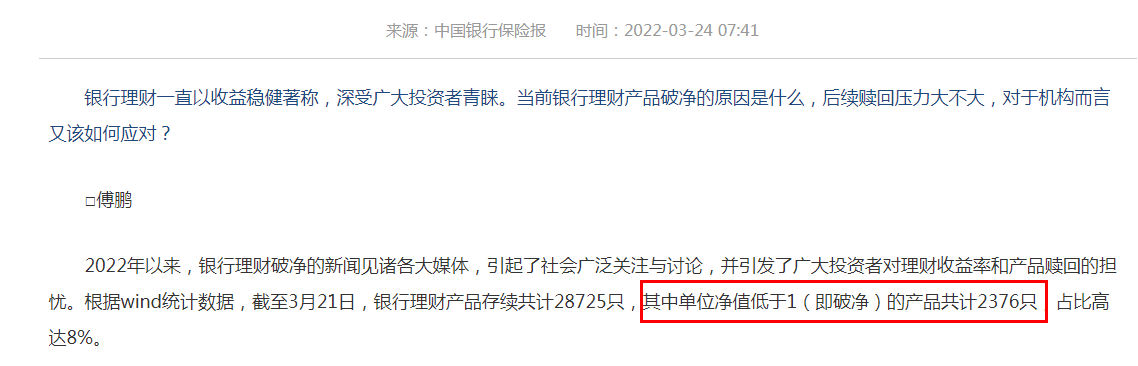

近期有财经新闻报道,市场上有超过2000只银行理财产品破净,还有2000只处于破净的边缘。

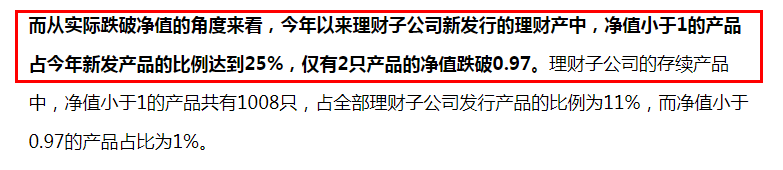

而今年以来,各银行理财子公司发行的理财产品中,净值小于1的产品(即破净)占今年新发产品的比例,竟然达到惊人的25%。

也就是说,短短三四个月左右的时间,今年发行的新银行理财产品中,已经有接近四分之一出现了亏损的情况。

这在非金融从业者眼中,是一个难以理解,可以用不可思议来形容的局面。

毕竟在大多数人印象里,银行可以破产,可以卷走我的存款跑路,但是在银行买银行理财,竟然还会亏钱,这还是第一次听说。

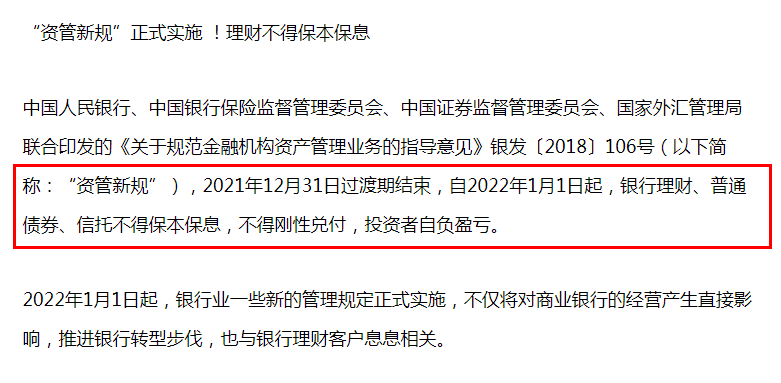

这一切,还得从2018年颁布,今年1月1号开始正式实施的《资管新规》说起。

2.

具体我就不跟大家细讲了,总结起来就是三点:去杠杆,破刚兑,净值化。

其中,破刚兑对银行理财产生了颠覆性影响。

想当年,去银行买理财产品,不管是银行自己发行的,还是代销的。

反正是从银行买,到期了银行就得连本带息把钱还我,少一分钱都找银行算账。

至于买银行理财的这笔钱,哪去了,去干嘛了,我们不清楚,理财经理也不清楚,甚至可能银行本身也是不清楚的。

因为银行作为资本市场资金池的角色,它将广大投资者的钱汇集起来,又再投入到各种各样的项目之中去。

这其中如果某项目暴雷,出现违约了,也不要紧。

银行再发行新的产品,募集新的资金,把这个窟窿给填上就可以了。

这就是金融版“拆东墙补西墙”。

这项对于消费者来说永不亏损的投资,却在日积月累的呆账坏账中,成了危及银行体系命脉的致命肿瘤。

终于在经济增速放缓,信用规模收缩的大环境下,暴露在光天化日之中。

于是乎,监管的手术刀适时地落在了病灶上:

“以后,你给我踏踏实实做人,别打肿脸充胖子搞刚性兑付那一套,什么保本保息,屁,之后每一笔钱,哪里来的去往何处,都给我清清楚楚列出来!”

随之而来,银行理财进入了净值化时代。

净值化说到底可以理解为,将整个银行理财产品净值的波动过程,完完全全地展示出来。

不再像以前一样,等到期才突然给你当头一棒,净值突然从1掉到了0.1。

所以才会出现上面提到的那一幕:约4000只银行理财破净,或者处于破净边缘。

3.

其实,产品破净的原因有很多,其中最主要的原因,还是源于近期股市债市之类证券市场的动荡。

要在以前,银行理财产品最大的底层资产是非标准化资产,如信托融资。

但是这几年,在融资类业务被国家重点打压的大背景下,银行理财产品底层资产开始倾向于标准化投资,也就是我们熟悉的股票债券等。

所以也就使得银行理财产品的收益与证券市场的波动休戚相关了。

近期,已经有不少的小伙伴开始在后台留言:比起股票基金,以为绝对安全的银行理财竟然都能亏损,没想到现在累计收益最高竟然是货币基金,怎么办哦?

对于该怎么处理这些银行理财产品,其实并没有统一的标准答案。

从产品角度来说,投资者需要弄清楚的是,买到的银行理财,它的底层资产到底是什么结构。

现金?债券?还是股票?

底层资产当前处于什么周期,是阶段性还是趋势性回撤?

实际上,在今年中美关系依旧不明朗,两个大国暗自较劲的背景下,资产价格预估未来还会持续剧烈波动。

其次,最重要的还是得搞明白,投资动机到底是什么。

我跟许多买了银行理财的小伙伴聊过,绝大多数买银行理财的人,投资动机都是希望稳健理财,避开风险,顺便享受收益。

甚至有不少比例的人是拿银行理财作为未来养老准备的,毕竟在固有印象里,银行理财虽然利率比不上股票基金,但是也不能算低,况且还保本...

搞明白投资动机以及银行理财的底层资产后,其实该怎么处理这些银行理财产品,就有方向了。

净值化后的银行理财,其实底层逻辑已经跟基金非常类似了,甚至有的小伙伴都在调侃银行理财为“银行基金”~

我会建议风险承受能力较高的持有者,银行理财到期后资金可以逐步往基金市场转移。

不想有太大净值波动的,可以考虑买入债券基金。

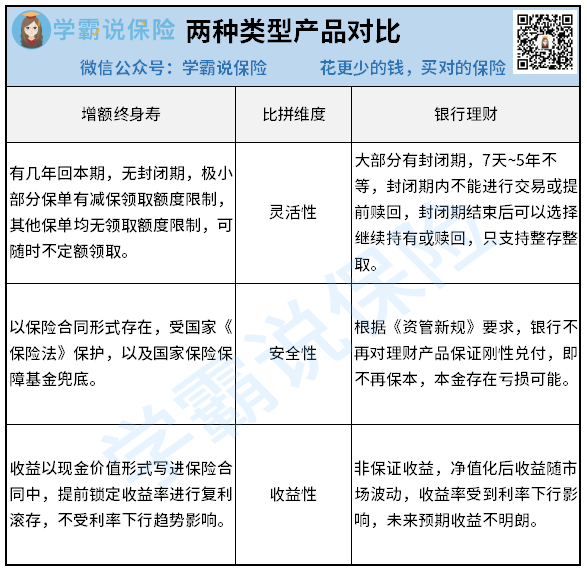

而只是想要一份长期稳健保本的理财产品,我会建议购买增额终身寿。

毕竟从投资的三维度,即灵活性、安全性、收益性来说,无论从哪个维度看,银行理财的表现确实不如增额终身寿。

最后哔哔几句。

这几年的行情,风云变幻,跟几年前已经是大不相同了。

市场的格局跟规则变化巨大,就拿中美贸易战来说,明面上我俩握手言和,暗地里漂亮国不还是费尽心机,找中兴华为大疆麻烦。

所以《资管新规》的正式实施、去刚兑喊了n年终于变成了现实、基准利率不断下行等,都在不断提醒我们:大人,时代变啦~投资理念确实需要更新啦。

以后还有谁敢再跟我们提保本保息,基本上就是坑,当然,自己也要提高意识,不要主动往里头跳。

不过,保本保息也不是绝迹,市场上还是有的。

国债、50万以内的银行存款、增额终身寿等,都是保本保息的。

其他的,你的小眼睛恐怕就得擦亮亮看清楚啦。

往期推荐

往期推荐