如今,全球各国都进入了利率下行时代。

这也意味着我们手中的钱会慢慢贬值,变得越来越“不值钱”。

赚钱不易,每个人都希望自己的钱能够跑赢通胀,保本升值,于是会有意识地将钱拿去理财。

不过理财方式有很多种:包括银行储蓄、房产、余额宝、股票基金、保险等。

纵有如此之多的选择,大家也有担忧:房子买不起、股票碰不得、储蓄划不来、保险怕被骗......

那么我们应该如何选择安全且收益可观的理财方式,守住自己的财富呢?今天学姐就来解惑。

低利率时代,哪种投资能够独善其身?

◆ 1.银行储蓄、理财

老一辈的人最爱银行储蓄,因为安全稳定、信用度高。

而在今年6月21日,我国存款利率报价开启新方式,银行一年期以上存款产品利率全部下调。

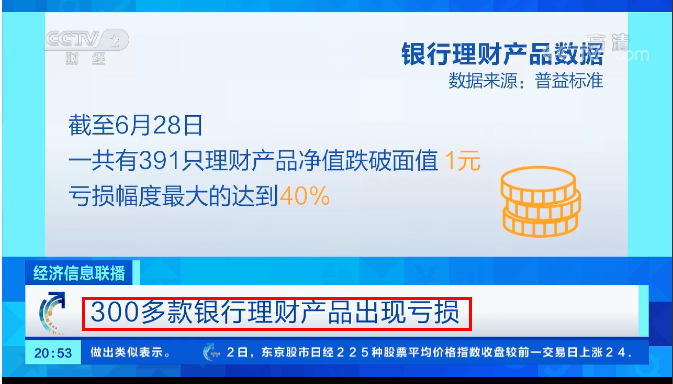

此外,自从18年3月资管新规以来,银行理财打破刚性兑付,不再有像以往保本固收的香饽饽理财产品了。

可见,银行理财产品收益不稳定已成为市场常态。

◆ 2.房产投资

国人在买房这件事上确实无比痴迷,很多朋友赶上了时代的风口,确实吃到了房地产的红利。

不过中央近几年早已亮明了态度:“房住不炒”,尤其从去年开始官方启动了一系列房产调控手段。

目前除了一线城市的核心地段,各大城市的房价普遍都在跌,靠炒房发家致富的时代已经过去了。

另外房产的流动性很差,如果遇到急事需要用钱,临时出售可能导致房产的价格大打折扣,那对我们来说就得不偿失了。

因此学姐建议,若是刚需买房那无可厚非;若是买来投资,那可就要慎重一点了。

◆ 3.余额宝等货基投资

余额宝大家都用过吧,它既可以享受活期存款的流动性,又兼具定期存款的收益,真滴不错。

学姐记得余额宝刚推出的时候收益率可以达到6%-7%,而如今随着货币基金的利率一路走低,目前余额宝的年化收益率只有1.5%,根本跑不赢通胀。

可见,余额宝的高年化收益率已成为过去。

◆ 4.股票基金类投资

这类投资专业性比较高,高收益的同时伴随着高风险。

在股市中有这么一句话:“七亏二平一赚”,指的是股市中大约有 70% 的人会亏损,20% 的人能平本,只有 10% 的人能赚到钱。

不少朋友觉得股票一个涨停板10%,科创板更有20%涨停板,这不比其他投资方式香多了?

在这学姐灵魂拷问,你能保证天天涨停板吗?跌了怎么办?

股市变幻莫测,而一些初入股市、基金的朋友,连交易规则都还没搞懂就一个劲地往里冲,你不是韭菜谁是韭菜呢?割的就是你!

吃过投资的亏促使我们更加理性,逐渐明白“投资有风险,入资需谨慎”的道理。

◆ 5.保险理财

所谓保险理财,是指购买带有理财性质的保险。

我们熟悉的健康险是以“人”为保障对象的,而理财保险则是以“钱”为保障对象,可以让保险资金增值。

另外它的风险很低,适合的人群很广。从投资的角度讲,理财保险是一种保本、固定收益的产品。

综上,我们应该思考哪种投资理财方式能够帮助我们实现财富保本升值,有效抵御风险!

如何守住自己的财富?

作为普通人,想要让自己的财富保本升值,不妨看看“标准普尔家庭资产象限图”:

可以看到这个象限图把家庭资产分为四个账户,这四个账户作用不同,所以资金的投资方式也各不相同;

只有按照固定合理的比例进行分配,才能保证家庭资产长期、持续、稳健地增长。

其中保本升值的钱能够确保我们永远过得好,这里学姐推荐最安全且收益客观的投资方式——理财保险。

作为锁定中长期收益的投资工具,优势明显:

◆ 1.最突出的特点就是安全确定

说到安全性,理财保险排第二,没人敢排第一。

理财保险在约定期限内,将收益白纸黑字写进合同,完全不受利率下调的影响。

退一步说,就算保险公司破产(一般情况下保险公司很难破产),个人保单权益也不受影响。

可以说,保险是最安全的金融产品。

◆ 2.起到强制储蓄的作用,解决养老、子女教育两项刚需

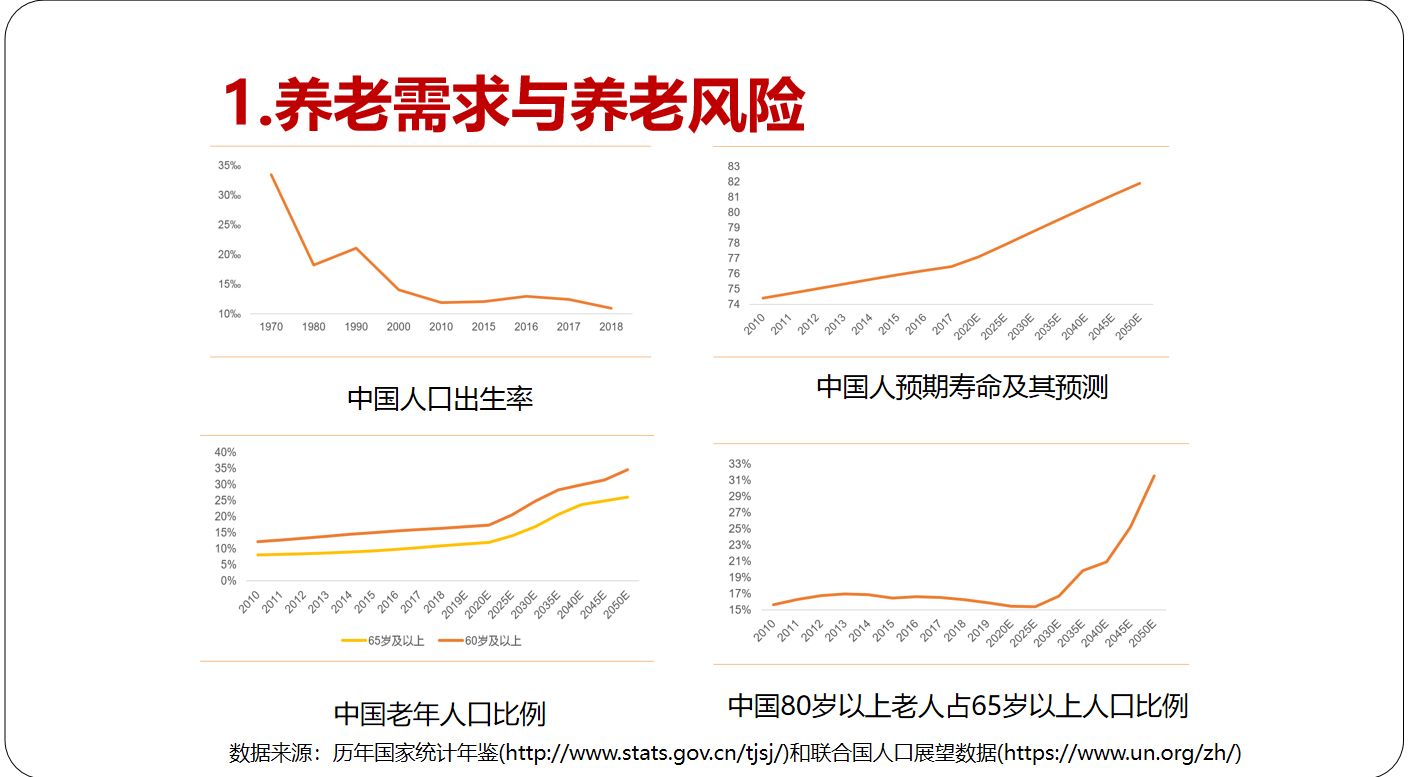

先来说说养老,随着我国人口老龄化,出生率降低等问题,社保养老金的压力越来越大,这也就意味着以后每月发放的养老金会变少。

另外近几年,延迟退休、养老金亏空之类消息频频传出,令人更焦虑。

可见,单靠社保养老远远不够,我们需要购买商业理财险来规避养老风险。

接着说说子女教育的难题,为人父母的朋友肯定深有体会,希望给予孩子最好的。

孩子还小时,不想让孩子输在起跑线,要给孩子上各种兴趣班,费用可不少;

孩子长大后,不管是在国内读本科、还是出国留学,都是一笔不小的花销,必须准备足够的钱。

算完子女教育和养老这两笔账,大家就该懂得,提前做好规划,准备好教育金和养老金有多重要。

◆ 3.融资贷款的功能

保单的现金价值可以贷款,最高可贷取保单现价的80%,而且贷款利息比较低,贷款的目的也不限。

◆ 4.具有资产保全与财富传承作用

理财保险可以用来规避一些长期的税收风险,比如遗产税、婚姻的风险等等,以保证财富的安全。

在中国有句话叫“富不过三代”,而财富传承解决了“富不过三代”的问题。可以轻松解决资产传承的需求,实现隔代传承。

很多白手起家的“创一代”担心孩子没有驾驭财富的能力,都会把保险作为资产保全与财富传承的工具。

问题来了,虽然保险理财优势众多,不过挑选适合自己的理财保险可不容易。

一般常见的理财险有年金险、增额终身寿险、万能险、分红险和投连险。

按照是否保本保息可以细分如下图:

可见理财保险种类繁多,在选择时要结合自己的需求。

对我们普通人来说,最实用的莫过于年金险和增额终身寿险。因为这两种理财险既保本又保息,收益稳定,风险较小,非常适合养老、子女教育,或是家庭资产配置等投资考虑。

可惜的是2021年12月31日前会>>下架所有的互联网保险(增额终身寿险、年金险、重疾险等),这事要从银保监会发的一则公告说起,详情请戳链接~

所以我们要赶紧配置保险,把握机会,避免未来很多优质的保险产品都买不到。

此外,判断一款理财险是否值得买要注意很多因素,学姐在这列举几个共性因素:

◆ 1.看收益

理财险的保障利益,依赖现金价值的增长。不同产品的收益情况不同,我们要看合同上写的保额复利增长值,增值越快越好。

◆ 2.看现金价值超过保费的时间

例如投保的这笔钱你可能5年后需要用到,但是所买的产品6年后现金价值才超过所缴保费,提前退保取现的话,就会有损失,那么这样的产品就不太合适。

◆ 3.看领取方式

一般来说理财险大致有两类,增额终身寿险和年金险。

增额终身寿险没有限制领取时间,什么时候需要就什么时候领,一直不领留在里面增值,最后传给后代或者积累到一定程度再一次性领出来,都行。

年金险一般是在约定时间开始,每月或每年固定领钱,就跟发工资一样。

这需要根据你的需求和意愿来进行选择,学姐的建议是资金越灵活越好。

◆ 4.看是否可以灵活加减保

减保:在需要资金时,能够通过保单提取现金价值,灵活应对生活当中各种需要用钱的情况,剩下的现金价值依然可以继续增值赚钱。

这是增额终身寿险的一大优势,不过新规要求,12月31日以后不能这样灵活领取了,这个规定对于我们消费者来说影响很大,不想错过这类好产品的,学姐建议抓紧时间了解。

另外,在急需用钱的情况下,我们也可以用>>保单贷款的形式,最高可贷取保单现价的80%,6个月内还本,不会影响保单利益。

加保:比如增额终身寿能锁定长期收益,如果它的最低投保金额很低并且能追加,那就相当于花很少的钱锁定了一个理财账户,非常值得。

总而言之,买理财险并不是一件简单随便的事,之前学姐也专门写过一篇文章>>怎么选择理财险产品?详情请戳链接~

看到这里,相信大家都能深刻地体会到学会理财、做好规划有多重要,所以配置理财险是投资的不二选择。

往期推荐

往期推荐