之前写过排名前8的大公司产品测评,这次写写第二梯队的保险公司,它们的保费规模排名在第9-20名之间。

具体产品如下:

1. 富德生命·康健无忧2019

2. 天安人寿·健康源2019增强版

3. 百年人寿·康盛保

4. 阳光人寿·阳光i保2019

5. 国华人寿·健康福

6. 工银安盛·御享康健

7. 友邦保险·全佑至享2019

如果说排名前八的保险公司大家都耳熟能详的话,这一部分的公司大家就开始有点陌生了。

学姐的朋友表示只听过阳光和友邦,足以证明一件事:没听过不代表就是小公司。比如很多人都没听过的工银安盛,可不是一家小公司。

认得上面的LOGO吧?背后的三大股东分别是:

全球最大的银行中国工商银行

全球最大的保险公司法国安盛

全球最大的冶金建设服务商中国五矿

所以说啊,每一个其貌不扬的保险公司都可能吓你一跳,要打破大小保险公司偏见,把目光聚焦在产品上才是正道。

一、重疾险的不同级别

聊产品之前,学姐要先给大家科普一下重疾险的产品形态。

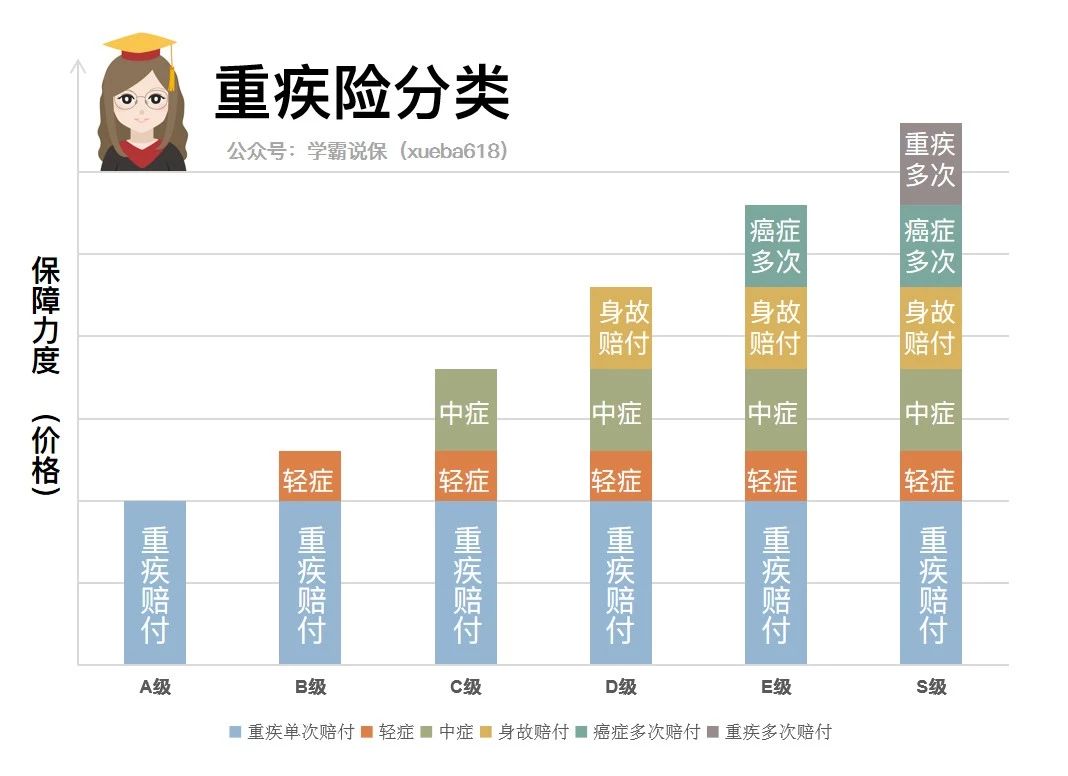

随着各个保险公司加大重疾险的开发力度,在单纯的重疾保障上增加了轻症、中症、身故赔付、癌症多次赔付和重疾多次赔付。

叠加得越多,保障越完善,价格越贵,学姐将它们分为A\B\C\D\E\S级。

如下图:

以重疾单次赔付为基础,每增加一个子选项就增加一级,总共5种类型。

好了,重疾分类介绍完毕,开始进入正题:

1. 7款大公司的王牌产品对比

2. 每一款产品都有什么优劣势?

3. 该如何挑选重疾险?

二、7款大公司重疾险产品对比

(点击可放大观看)

*康健无忧2019和全佑至享2019都附加了癌症多次赔付

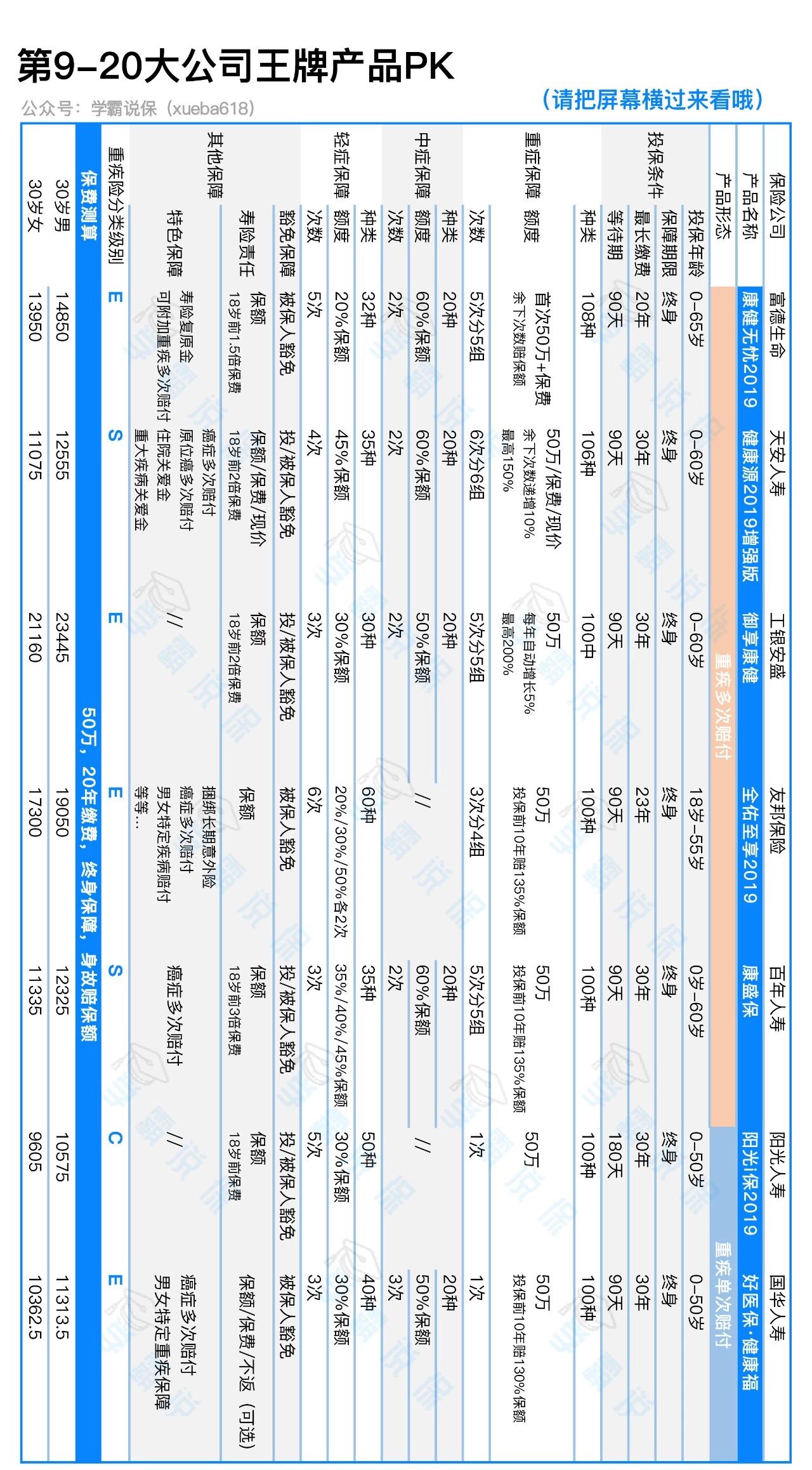

(1)7款产品价格对比

加入价格对比图之后,高下立判。

两款E级的产品最贵,尤其是御享康健,贵到没朋友。

在重疾多次赔付的形态里,反而是两款S级的产品极具竞争力——健康源2019和康盛保,保障丰富,价格还便宜。

在重疾单次赔付的形态里,看上去是阳光i保更便宜。但由于阳光i保2019只有身故赔付保额的一个选项,所以健康福在测算价格时也加入了身故赔保额。

实际上健康福的身故赔付有三档:无赔付/赔保费/赔保额。

如果选择无赔付,男性只需8569元,女性只需7770元,价格会下降许多,选择范围也更广。而且健康福的保障更丰富,综合来看性价比更高。

小结一下,重疾多次赔付的健康源2019和康盛保,重疾单次赔付的健康福,这三款产品价格有优势。

(2)轻/中/重症首次赔付对比

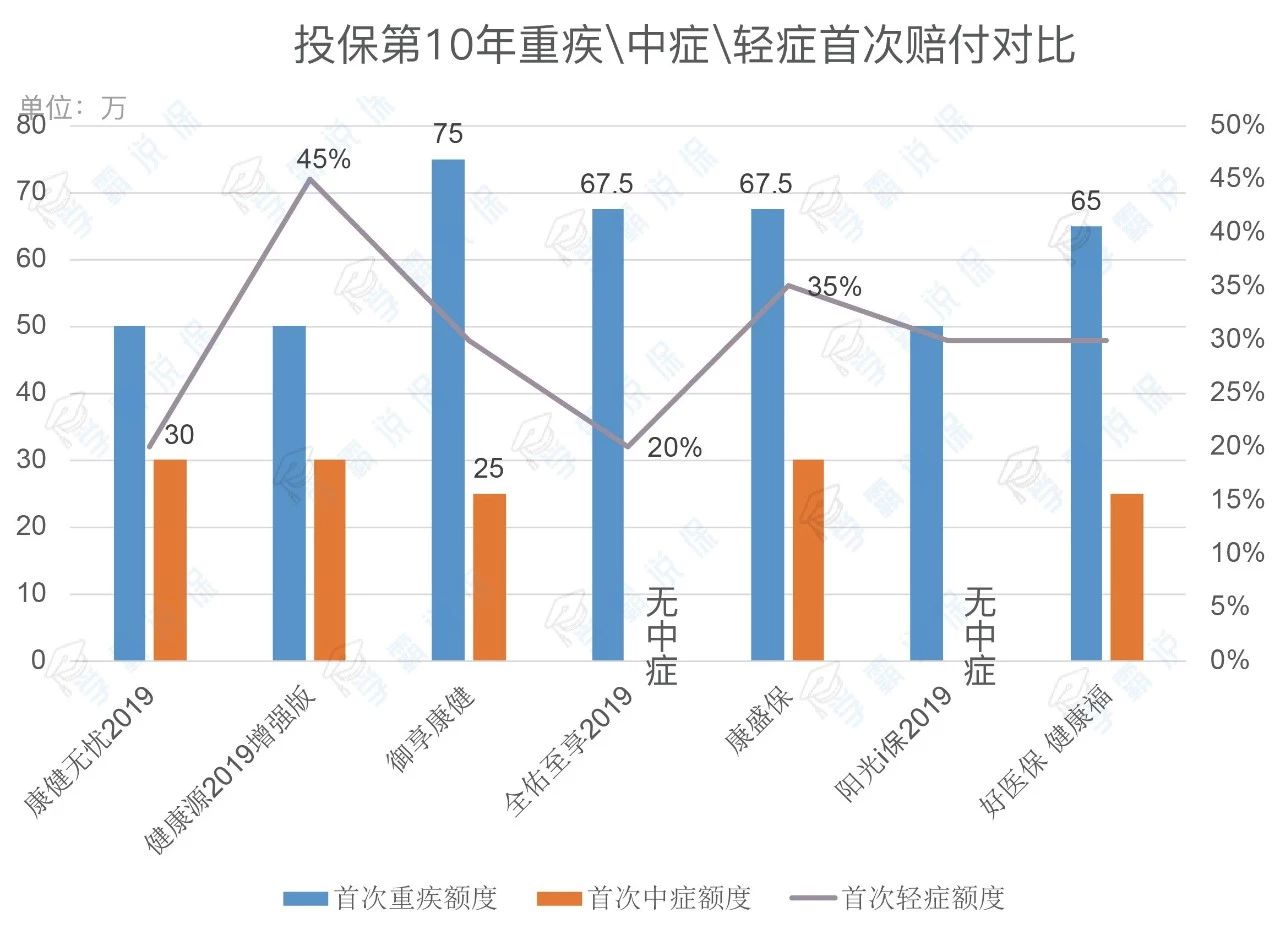

学姐认为,不管重疾险的保障第二次、第三次能增加多少保额,最重要的还是第一次。这是身体第一次遭受重创,足额的治疗费用非常重要。

上面提到的几款重疾险都有「增长」的功能,所以这里取出了保障第10年的轻症、中症、重症首次赔付额度进行对比:

从重症来看,御享康健在第10年达到75万赔付,全佑至享2019和康盛保可以达到67.5万。

从中症来看,达到30万赔付的(60%保额)有健康源2019、康健无忧2019和康盛保。

从轻症来看,达到45%保额的只有健康源2019,康盛保赔付35%居第二。

对比来看,御享康健重疾赔付好,轻中症一般;健康源2019轻中症赔付好,重疾一般。

所以都不如康盛保,轻/中/重症首次赔付表现都超出平均水准。

(3)高发轻症分析

整体看来,除了阳光i保和健康福没有慢性肾功能衰竭外,其余产品保障都很充分。

其中灰色方框保障是「中度脑中风」,赔付额度是中症。

橙色方框保障是「轻度脑中风」,赔付额度也是中症。

两者对比来说显然后者更优秀,更低的疾病门槛,同样的赔付额度。

这部分对比整体来说不相上下,健康源2019稍微突出一点,有两项都以轻症定义提高到了中症赔付。

小结论

从上面的分析可以得出:

重疾多次赔付里性价比最高的是:天安健康源2019增强版和百年人寿的康盛保。

重疾单次赔付里性价比最高的是:国华人寿的健康福(终身版)。

下面进行具体分析。

三、7款产品具体分析

(1)富德生命

康健无忧2019这款产品,基本形态是重疾单次赔付,可附加重疾多次赔付,但重疾分组并不是很理想:

A组:恶性肿瘤、重大器官移植术或造血干细胞移植术、终末期肾病

B组:急性心机梗塞、冠状动脉搭桥术

C组:脑中风后遗症

6大重疾分布在3组,有两项高发重疾跟恶性肿瘤分到一起,简直就是开玩笑…恶性肿瘤发病率占到重疾发病率的6成,再加上另外两大重疾,预估占到重疾发病率的70%。

这就相当于七成的重疾只能赔1次,另外三成再赔多次,这个重疾多次赔付有什么意义?

另外,它的轻症赔付比例只有20%,而且缺少投保人豁免功能。

康健无忧2019的亮点是中症可以赔付60%*2次,算是对轻症赔付比例较低的弥补。还有一个比较有特色的寿险复原金,在重疾赔付1年后,身故可以返还50%保额。

市面上常见的重疾险都是重疾和身故只赔其一。

学姐对康健无忧2019评价是:轻症不足中症补,重疾不足寿险补,一进一退等于原地踏步。

(2)天安人寿

天安的健康源2019增强版的优点很独特,早/晚期癌症都可以多次赔付,重疾多次赔付的分组也合理,赔6次分6组。最大的亮点就是轻症、中症的赔付力度——轻症赔45%,中症赔60%,妥妥秀肌肉。

难得的是赔付比例这么高的情况下,也能完整覆盖高发轻症,没啥漏洞。

说完亮点,也要说说不足,这款产品虽然早/晚期癌症都有多次赔付,但有一点坑:

原位癌多次赔付要求所处器官不同

癌症多次赔付的门槛严苛

原位癌二次赔付时要求与上一次确诊的器官是不同的,分左右两部分的器官视作同一器官,变相提高了理赔门槛。

癌症多次赔付需要间隔5年,而且只保癌症新发、复发、转移,不保持续。学姐说过,5年内的癌症复发、转移概率都非常高的,生存满5年以后医学上甚至认为是「治愈」了。市面上较为优秀的产品间隔期都在3年,还有进步的空间。

所以学姐对健康源2019增强版的评价是:癌症早晚期都保,赔付轻中症都高,就是有些小缺点,看看价格也还好。

(3)百年人寿

康盛保是之前百年热销重疾险康多保的继承者,先看看优点:51岁前,重疾保障前10年可以额外增加35%保额,假设50岁投保,那么50-60岁之间都可以获得135%的保障,能够覆盖疾病比较高发的年龄段。

另外中症与轻症的保障都不错,中症赔付60%*2次,轻症起步35%,后续递增至40%以及45%。甚至还有18岁前身故返还3倍保费的小亮点。

整体来看保障比较充实全面,但依然有一些小毛病。

癌症多次赔付的间隔期要5年,理由跟上面那款产品一样,但有所区别的是,康盛保可以保障癌症新发、复发、转移、持续。

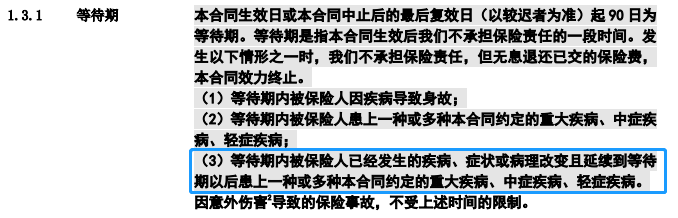

还有等待期有个比较严苛的定义:

等待期内已经发生的疾病、症状或病理改变且延续到等待期后,即使满足重疾、中症、轻症,也不能得到赔付,非常严格。

所以学姐对康盛保的评价是:曾经重疾领跑者,如今武功不如人,轻中重疾都优秀,小坑小绊辣眼睛。

(4)阳光i保

阳光i保重疾险重疾赔付1次,没有中症保障,没有癌症二次赔付,轻症5次赔付还分组,甚至等待期都要180天。

虽然看上去缺点很多,但是架不住人家“便宜”啊,从上面的价格对比图可以看到,阳光i保2019是所有产品里最便宜的。

而且学姐在这里还要夸阳光保险几句,阳光保险是为数不多的大公司里率先尝试线上保险的,一般来说大公司的重疾险都不会在自家官网卖,但是你去阳光人寿的官网看看。

光明正大地卖。

为什么?一般来说为了维护代理人的利益,会设置信息壁垒,让不同产品在不同渠道赚钱。这就导致我们想去官网找某款产品时,发现找不到。但阳光保险勇于破冰,大力开发网销产品,值得称赞。

回到阳光i保2019这款产品,由于保障比较简单,最大的坑是轻症分5组。但分组情况也还好,早期癌症、心血管疾病、脑部疾病都单独分组。

学姐对阳光i保2019的评价是:大公司里的高性价比产品。

(5)国华人寿

健康福是属于支付宝·好医保系列的一款重疾险,有消费型有储蓄型,这里测评的是保终身的储蓄型重疾险。

基本形态是重疾赔付1次,轻、中症各赔付3次的重疾险,其亮点有3个:

a. 重疾前10年保障期额外赔付30%保额;

b. 中症可以赔付3次,每次50%;

c. 不用附加购买就有癌症多次赔付。

除此之外,健康福可以灵活选择身故无赔付/赔付保额/赔付保费,进一步拓宽价格的覆盖面。

丰富的保障内容和比较实在的价格,让这款产品看上去很美。但拿放大镜一看,有些缺点真的有点说不过去:

没有投保人豁免功能,几乎同类型产品都具备投/被保人豁免的情况下,健康福只有被保人豁免,所以就不太适合父母给子女投保这款产品了。

缺乏两项高发轻症:轻微脑中风以及慢性肾功能衰竭。虽然健康福中症保障里有中度脑中风,但理赔门槛高了很多,轻微脑中风只需要Ⅲ级以下的运动功能障碍,中度脑中风直接来了个「肢体机能部分丧失」,理赔的难度也大了许多。

但整体看来,健康福已经具备了优秀产品的潜质,无论保障内容还是价格都不错。

学姐对健康福的评价是:轻中重症都优秀,癌症二次不用钱,细看豁免和定义,劝退父母和学姐。

(6)工银安盛

御享康健是工银安盛今年5月份新出的产品,刚面世就拿下了两个第一:

第一个做保额被动增长至200%的产品,每年递增5%,共需要20年。

第一次看到重疾险可以卖这么贵…还不是附带两全险的那种,50万保额,20年缴费,30岁男性,一年缴费23445元。

这样看来真有点工商银行的基因…

御享康健重疾可以赔付5次,虽然保额可以逐年增长,如果一旦出险,保额增长也随即停止,此后第2、3、4、5次赔付额度都会停留在这个阶段。

中症赔付2次*50%、轻症赔付3次%30%,这里是按基本保额计算的,不会随着重疾保额增加。

御享康健有个小亮点,「严重阿尔茨海默症」和「严重帕金森」的保障都没有年龄限制,可以保障终身。一般产品对于这种老年病都有70岁前的限制,这点还不错。

但一想到价格,学姐的心脏就隐隐作痛…足足比天安的健康源2019贵了1万,虽然御享康健保额20年后可以翻倍,可我为什么不用这1万再去买另一款重疾险达到同样效果呢?还不用等20年。

最后还有个小毛病,轻中症有隐形分组,存在「以少充多」的情况。

学姐对御享康健的评价是:最煊赫的背景,最昂贵的产品,最创新的形式,最坑爹的心思。

(7)友邦保险

全佑至享2019的形态跟富德生命的康健无忧2019有点像,都是重疾单次赔付,可附加重疾多次。

全佑至享投保前10年重疾保额赔付135%,轻症保障种类高达60种,赔付6次,可是…头两次赔付才20%,剩下30%、50%各两次。

轻症赔付有点不够诚意,还不如少赔几次,提高一下首次的赔付比例。

重疾的多次赔付分了4组,有点坑,把恶性肿瘤和另外两大高发重疾分到了一起:

A组:恶性肿瘤、重大器官移植术和造血干细胞移植术、终末期肾病

B组:急性心肌梗塞、冠状动脉搭桥术

C组:脑中风后遗症

等于告诉别人千万别附加这个重疾多次赔付。

另外还有几个比较大的坑:

癌症多次赔付间隔期长达5年;

轻症隐形分组多,60种疾病只是虚高,其中14种只赔4次;

强行捆绑长期意外险,保障渣价格高的典型代表。

可附加的保障还有一大堆:

男女特定疾病赔付

全残保险金

生命终末期保险金

老年长期护理保险金

说实话,把这些加一起也配不上排第二位的价格。

哦忘了说,全佑至享2019还没有中症赔付…

所以学姐对这款产品的评价是:不是重疾不给力,都怪分组太没劲,强行捆绑意外险,只顾赚钱不顾命。

四、该如何挑选重疾险?

第二梯队的保险公司重疾险也全部测完了,在测评过程中学姐最大的感触是产品形态的变化。

第一梯队的大公司的头牌产品,如平安福、国寿福、福禄嘉倍等,基本上都是重疾单次+轻症3次。

第二梯队大多都是轻、中、重症齐全,有重疾多次赔付,有癌症多次赔付,有各种各样的重疾保额增长机制。

明显后者要更符合重疾险发展的潮流。

也许下面这张重疾等级图更直观,排前8的大公司产品大多处在C\D级,而第9-20名的产品则几种在E/S级。

*E级以上都标了颜色

学姐仔细琢磨了一下,也许是第二梯队的保险公司更有忧患意识,更新产品更频繁,也没有太多的历史包袱。

反观平安、国寿,每年养着上百万代理人,全国到处都是网点,广告铺天盖地,并不是他们做不出优秀的产品,而是这种模式注定了要走高溢价的产品路线。

巨人转身难。

虽然前面夸了第二梯队的产品更有进取心,但对比市面上最优秀的产品,它们显然还是有进步空间的。

今年是重疾险百花争艳的一年,希望大家都能买到称心的好产品。

今年是重疾险百花争艳的一年,希望大家都能买到称心的好产品。

往期推荐

往期推荐