学姐运营公众号以来,大家询问最多的产品问题是重疾险,重疾险条款枯燥难懂,很多人都不清楚一款好的重疾险的评判依据是什么。

授人以鱼不如授人以渔,今天我就教大家如何评判一款重疾险产品好不好。

本文重点

>>优秀的重疾险都有这些特点

>>这些重疾险小知识值得了解

优秀的重疾险都有这些特点

我们需要有个标准,才能知道好的重疾险长什么样。

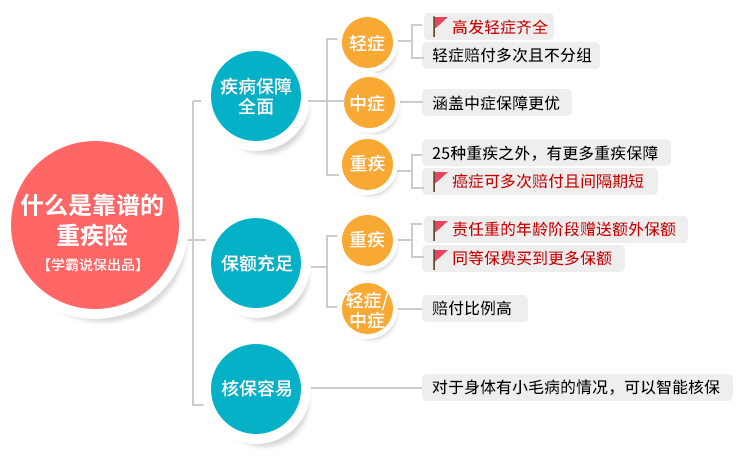

先用一张图总结了优秀重疾险的特点:

其实想知道一款产品是否值得买,你就对照我上面的这个表,把保障责任一一对应就清楚了。下面我给大家一一来分析:

当然现在很多产品都包含了轻症和中症。

然而大家经常问学姐的那些平安福、国寿福、金诺优享等产品可就不一定了。

如果没有轻症,没有中症的,那基本可以剔除了。

而轻症方面,高发的轻症要齐全,如果缺了,可以直接淘汰。

为啥?高发病不保,干嘛还要买?

花钱买个缺斤少两的产品,谁乐意,咱又不是没得选。

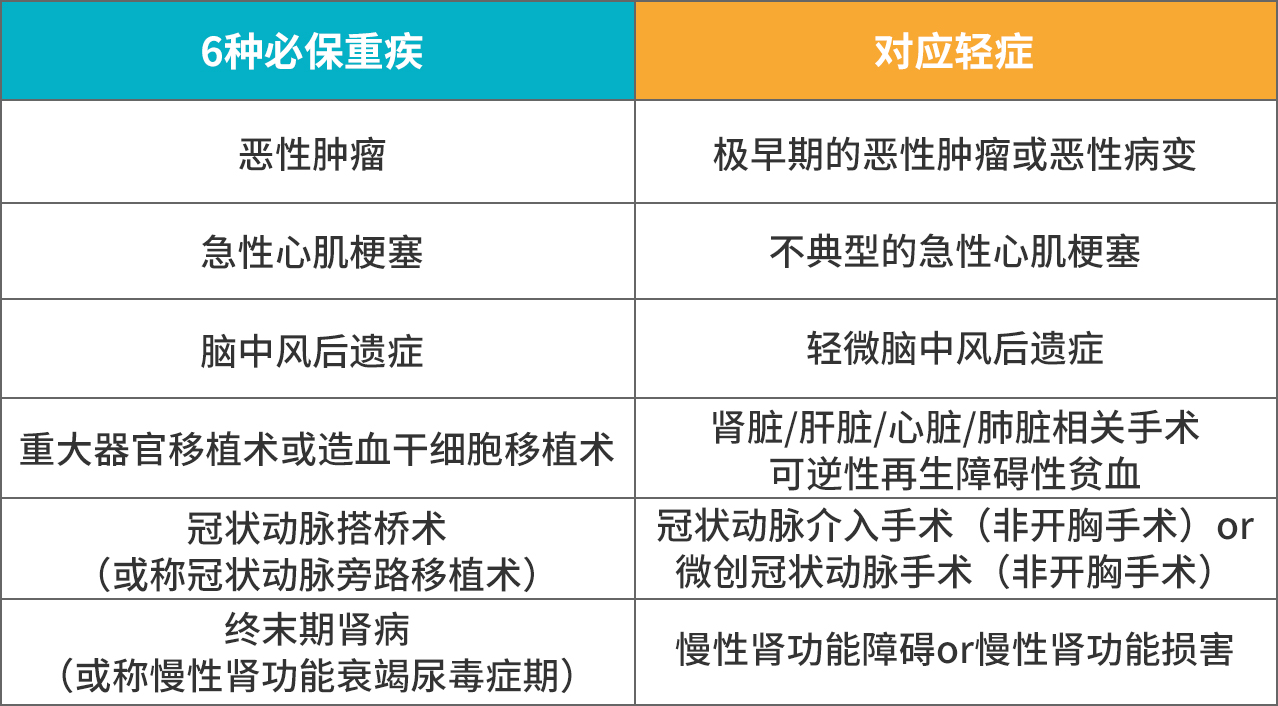

6种必备重疾所对应的轻症

上图这几个高发轻症,一个都不能少,少一个,都不干。

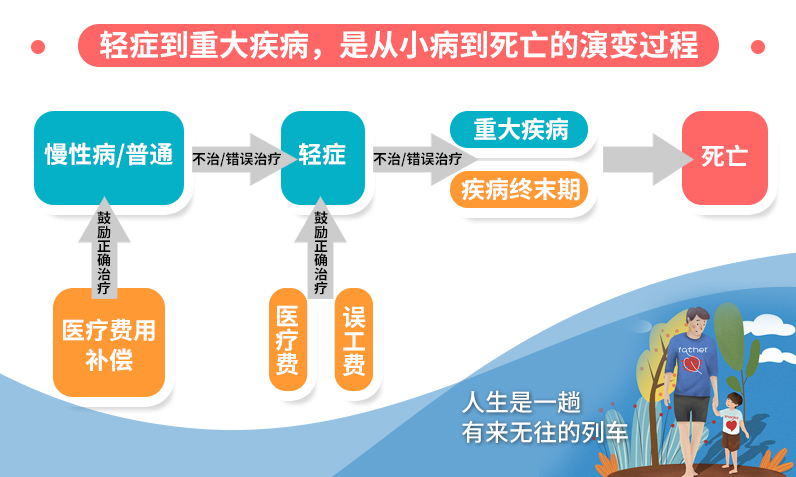

这个时候你们可能会疑惑,什么是轻症?学姐画张图让你看懂:

轻症演变过程图

轻症为何这么重要?

得了轻症,能够理赔,那就可以有钱赶紧治疗,治好了,才不会演变成大病。

另外,人家买的产品有高发轻症,你买的没有,哑巴亏只能自己吃。

2.轻症的赔付比例最好在30%以上

很多粉丝留言问我的产品,大多数轻症的赔付比例只有20%,太低了。

像高发的冠状动脉介入手术(非开胸手术),做这个手术少说10万,还没算康复费。

轻微脑中风的住院费,可贵着呢。20%的理赔哪里够,要买就要买到位,30%起步。

所以,赔付比例仅20%的产品,请自觉淘汰。

一些没中症且轻症赔付低的产品

3.对于高发的大病例如癌症,能提供多次保障

我们大家都知道,癌症是人类的头号杀手,很难治好,就算治好了也容易复发,或者是转移到其他器官。

基于这样的情况,一款重疾险如果可以癌症多赔,那就非常棒了。

如果你看上的重疾险,没有癌症多次赔,就要小心了。

另外,可以自己对比下,不含癌症二次赔付的产品的价格,以及含癌症二次赔付的价格,相差多少。

如果前者保的少,价格反而更高,那直接淘汰不会错。

当然如果两款产品都含有癌症二次赔付,就要对比癌症二次赔付的条件是什么,下面两个点一定要注意:

▶ 要求两次癌症的发生要相隔多长时间?

癌症的间隔期当然是越短越好,目前市面上癌症间隔期有3年和5年,一定要选3年的。

为啥?

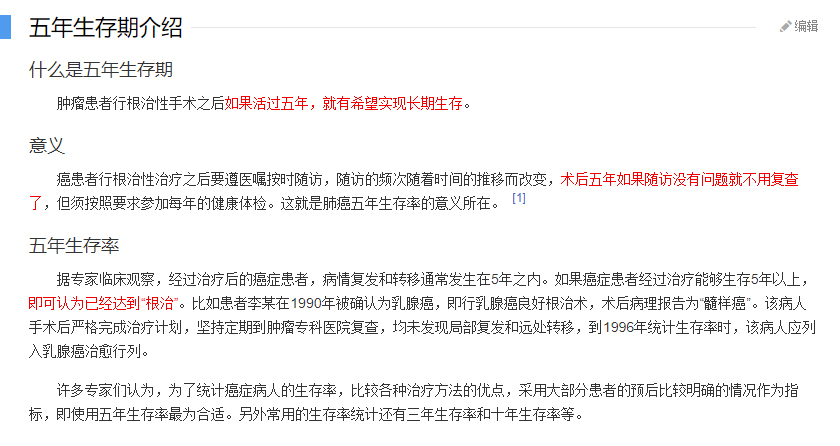

医学上有一个名字叫做癌症五年生存期,意思是肿瘤患者行根治性手术之后如果活过五年,就有希望实现长期生存。

五年生存期释义

而有5年间隔期的产品,就意味着需要熬到第五年,才可以二次赔付,那能熬到第五年,我都健康了,我都能长期活着了。间隔期5年的意义就不大了。这就是为什么间隔期越短越好。

所以,癌症间隔期5年的产品,一律淘汰。

▶要求第二次癌症和第一次必须没关系,才给理赔

这类产品这样的规定,是个大坑。万一转移复发呢?不赔。

优秀的产品不会管你两次癌症有没有关系,反正过了3年,还是癌症状态就给理赔,不管是复发、转移还是新发,都在理赔范围。

所以,既然你花了钱,肯定不买这类有坑的产品了。一对比,不赔复发的,简直就是渣。

这些其实条款里面都会说,你找专业人士帮你看清楚就没问题了。

4.重疾的赔付,在特殊年龄段最好有额外的赔付

比如在前15年多赔30%,在60岁前多赔50%等设置。

此项保障责任对于家庭经济支柱来说还是很有意义的,如果在保障前10年患重疾,额外赔付的30%保额能够更好补偿家庭财务损失。

现在重疾高发也日渐低龄化,在最需要保障的年龄加大重疾保额,且还不额外加费,这样加量不加价的产品才是真正的好产品。

5.性价比高,大部分消费者能够接受

这里说的性价比高不仅仅是说保费低,更多的在于花同样的保费,你能买到更多的保障---保额高、保障全。

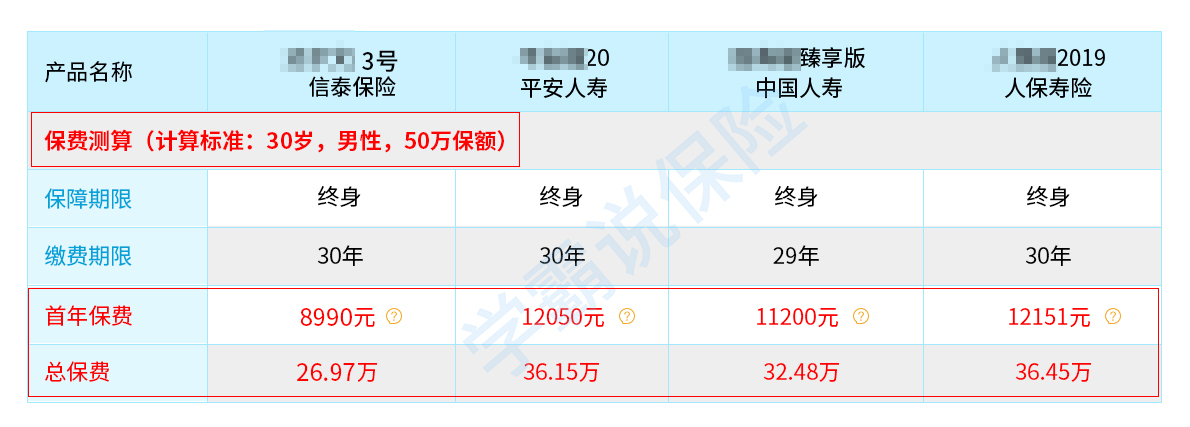

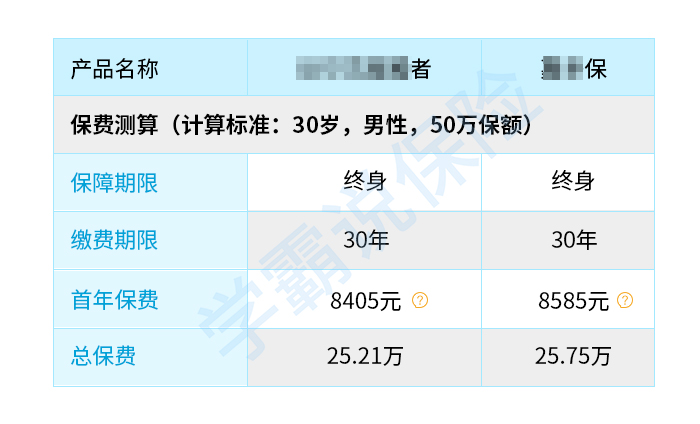

四款重疾险的价格对比

上图是几款属于同一类型的产品的保费对比,可以看出价格差距不止一点点,每年贵几千,30年贵十几万,都够在老家买房的首付了。

贵的钱都去哪里了:网点运营、广告投放等

但是网点、广告实际上跟作为消费者的我们没有啥关系,我们要重点关注的,是按照合同内容进行的保险责任。

有人可能会问了,那价格越高的产品会不会越容易理赔呢?

理赔,其实只跟以下三个条件有关:

① 所患疾病在不在合同里

② 收集的资料齐不齐

③ 保险公司调查,是否存在恶意骗保行为

以上三点没问题,就会正常收到理赔款。

所以买到性价比不高的保险,不仅保障内容不全,还搭上了十几万的成本,白白浪费钱。

◆ 说到性价比,就有必要来聊聊给孩子买保险这门功课了。

学姐有不少粉丝是宝爸宝妈,着急想要给孩子买保险。

那对于少儿重疾险,我的建议是务必有少儿高发重疾额外赔付。

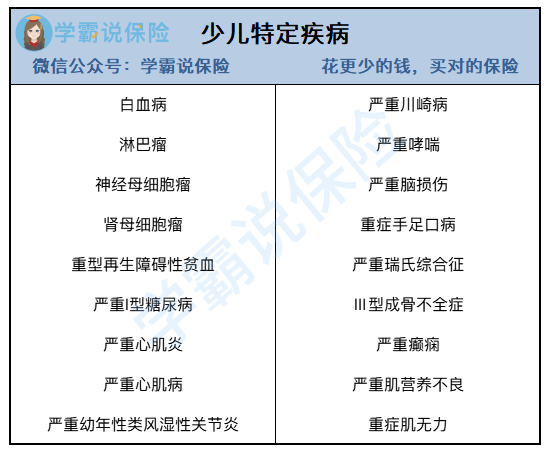

先说什么是少儿高发重疾?即对于未成年人而言,发生率特别高的疾病。那这部分风险就得特殊照顾了——要赔得更多。比如白血病、严重川崎病、重症手足口病等等:

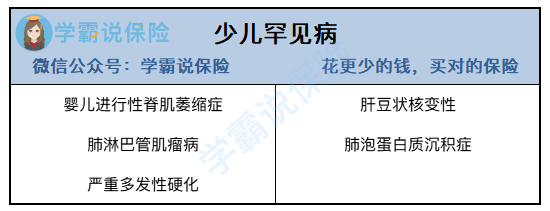

另外还有一些产品,能保障儿童特定罕见病,也算是一大优势,有的话,可以附加上。

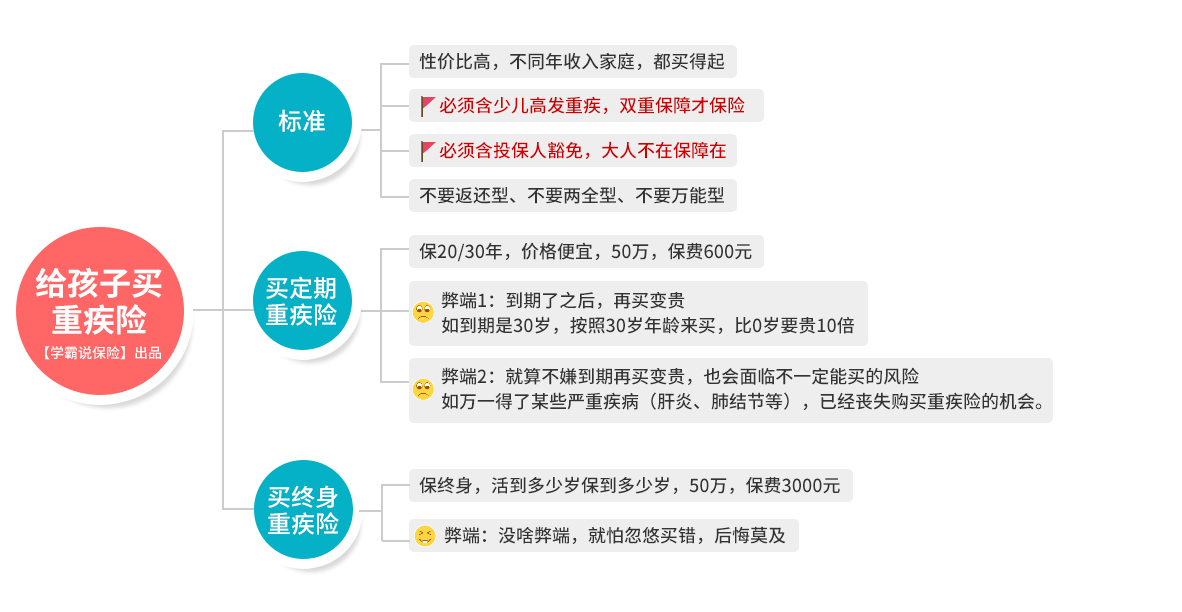

那孩子的重疾险,有定期的,有终身的,保费从几百元到几千元不等,应该怎么挑呢?

一图给你答案:

结论是:主要看钱包,有3千以上预算的,当然买终身。没预算的,真的不能勉强,那就买个保30年,也未尝不可。

这些重疾险小知识值得了解

说完优秀重疾的标准,有必要给大家深度解释这两个重疾险小知识:

▶重疾病种是不是越多越好?

其实对于重疾病种方面,各家公司规定的病种都差不多。

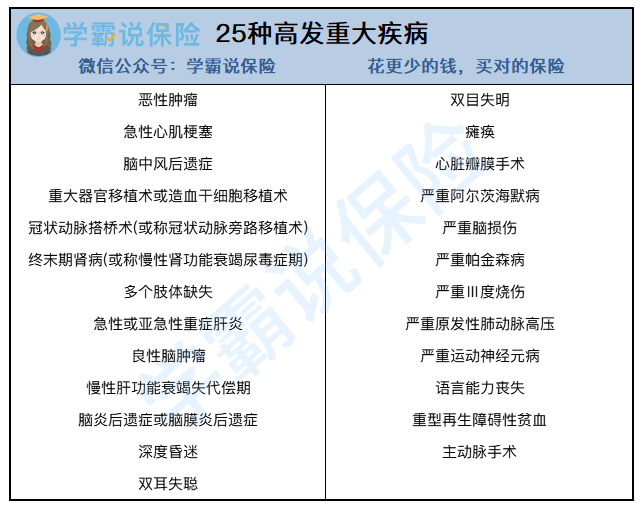

国家规定每家保险公司的产品都必须包括25种高发重疾,而这25种已经涵盖了95%的大病概率,剩下的5%是各家公司自己规定的。因为剩下的那5%概率低,所以其实保100种和保80种并无太大差异。反正,都有那25种就妥了。

以下是25种重疾病种:

小总结:国家规定的这25种重疾,已经包含了95%的理赔概率。所以其实东家赔100种,西家赔85种,本质上差别都不大,不能够用重疾的数量来评判一个产品好不好。

▶重疾多次赔付好还是单次赔付好?

这里也给大家建议:

在满足以上标准且价格差不多的情况下,当然是建议选择多次赔付的了。

毕竟得了大病,基本买不到保险了,而且患第二个大病的概率要比健康的人要高,所以,如果能多赔一次两次,那当然那是最好不过的,不过什么,不过要看价格。

如果价格超出太多太多,就没必要搞个多次赔付的。

那如果多次赔付的价格和单次赔付的价格差不多,或者说贵得不多,优先选择多次赔付的。

比如:

这两款产品,左边是单次赔付,右边是多次赔付,都可以附加癌症二次赔付。

同样的条件下,一年的价格只是相差一百多块,基本等于没差别了。

这种情况当然优先选择多次赔付的产品。

所以说,产品的对比是非常有技术含量的,需要深扒条款,综合评估,可不是简单看看就算了,最后还是得靠专业人士的帮忙。

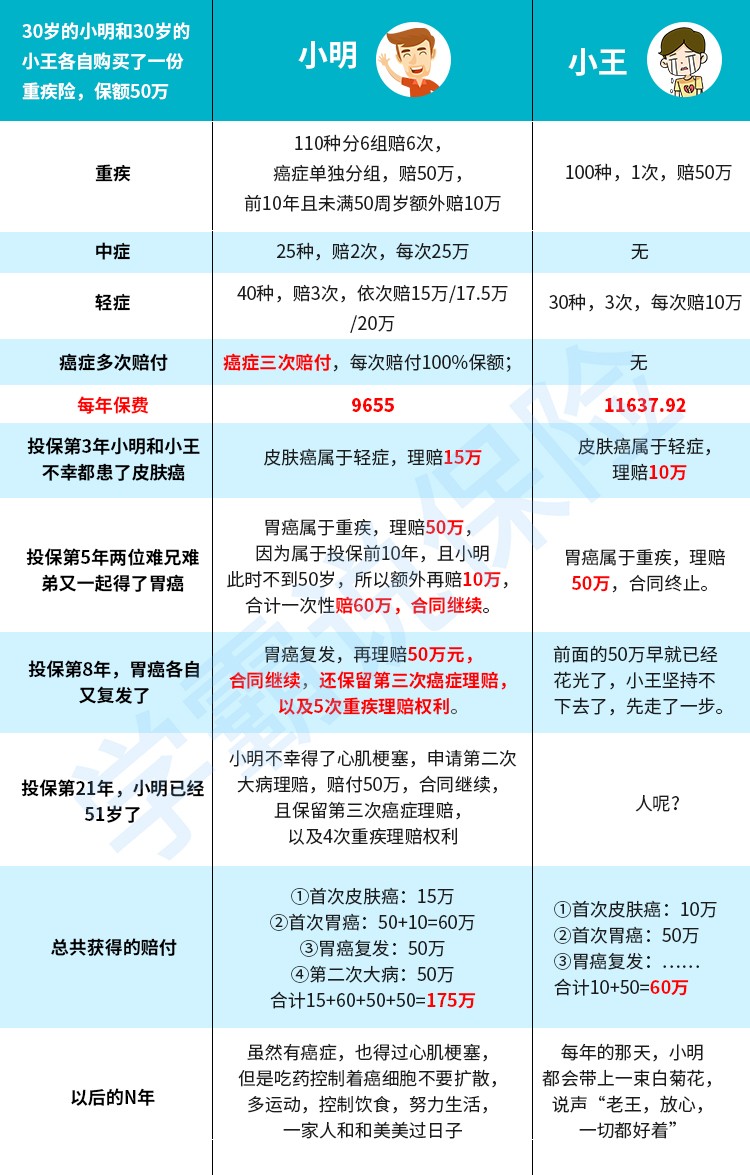

讲到这里,我给大家举个栗子~一对难兄难弟的故事,小明和小王的故事:

难兄难弟小明和小王的故事

故事虽然是有点夸张,但我们每一个人都有可能是小明,也有可能是小王。

如果能买到一款好的合适的重疾险,合理规避大病风险,那么选择当小明还是小王,其实主动权在你手中。

往期推荐

往期推荐