小秋阳说保险-北辰

社会保险和商业保险不是替代关系,商业保险有着社会保险不能替代的保障作用,即使购买了社保,也还是有必要购买商业保险。为什么说商业保险是社会保险的重要补充?看完这篇文章你就全懂了 《有了社保真的就不需要商业保险了?》weixin.qq.275.com

《有了社保真的就不需要商业保险了?》weixin.qq.275.com

如果是在职状态的话,公司没有交社保是由公司按照社保标准赔偿,本身公司不为不缴纳社保就是违法行为了,不赔偿的话完全可以去举报、起诉公司。意外险和工伤险是可以同时申报的,如果这个受伤在意外险的赔偿范围内,那就可以得到工伤险和意外险两份赔偿。当然社保和商保的区别并不止是这些,具体的可以往下看。

社保和商保在医疗险上的区别可以说是最典型的了,下面,我们就拿医疗险来进行一个对比分析,看看为什么商业保险不可替代。

1、在保障内容上的差别

社会医疗保险的保障内容不如商业医疗保险丰富。像挂号费、院外会诊费,病历工本费等服务项目类的医疗费用支出和义眼、义肢、助听器等诊疗设备及医用材料类的费用支出都不属于社会医疗保险的保障内容,而商业医疗保险的保障内容则可以覆盖这些费用。

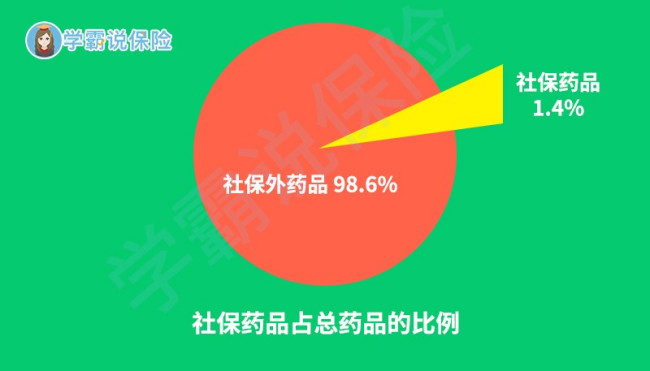

如下图所示社保能报销的药品种类也非常有限。举个具体的例子,像癌症治疗中,现在有不少对人的身体副作用相对较小、而疗效又比较高的靶向药,但是这些特效药都很贵。如治疗肺癌的可瑞达,月均花费需五万元以上。但是,这些进口的特效药,往往不属于那1.4%的社保药物,却属于商业医保的保障内容范围,如果没有购买商业保险,并只能放弃这种救命良药了。

2、报销的额度不同

商业医保在免赔额以上的报销比例通常都能达到100%,然而具有国家福利性的社会医疗保险的报销幅度,则远低于100%。倘若在异地接受治疗,纵使医保能够报销,报销的比例通常还会再降低一些。商业医保和社会医保确实有某些重合,但是由于社会医保的报销比例很低,所以想要得到较高水平的保障,还需要商业医保做补充。如图,有一半以上的医疗费用支出,社保的报销比例不足50%。

对于商业保险和社会保险在其他方面的异同点,可以再看看这篇 《有了社保就不用买商业保险了?社保与商业保险的区别在哪里?》weixin.qq.275.com

《有了社保就不用买商业保险了?社保与商业保险的区别在哪里?》weixin.qq.275.com

以上就是我对 "没有社保,只有商业保险(意外伤害险),对于工伤认定,及赔偿问题"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

陈泳潮您好!依据您夫妻的情况,对您来说,意外与健康医疗风险应是最需得到保障的,建议您可以考虑先完善社保,在此基础上,您还应该完善保障型的商业保险产品,可适当选择消费型的健康医疗保险和意外险产品作为社保补充。 适合您夫妻的保障型的健康医疗保险与意外险产品,慧择网建议您可以参考:大众“慧择白领健康保险”计划A ,保费便宜,涵盖一般意外伤害、重大疾病、公共交通工具、意外医疗、住院津贴、电梯意外保障。 非常高兴能为您解答疑问,若您仍存在困惑,欢迎继续向我咨询,或者查看我的百度空间,抑或通过百度hi与其进行互动。

陈泳潮您好!依据您夫妻的情况,对您来说,意外与健康医疗风险应是最需得到保障的,建议您可以考虑先完善社保,在此基础上,您还应该完善保障型的商业保险产品,可适当选择消费型的健康医疗保险和意外险产品作为社保补充。 适合您夫妻的保障型的健康医疗保险与意外险产品,慧择网建议您可以参考:大众“慧择白领健康保险”计划A ,保费便宜,涵盖一般意外伤害、重大疾病、公共交通工具、意外医疗、住院津贴、电梯意外保障。 非常高兴能为您解答疑问,若您仍存在困惑,欢迎继续向我咨询,或者查看我的百度空间,抑或通过百度hi与其进行互动。 -

落地从容社保是基础保障,带福利性质,但不全面。而商业保险是社保最好的补充,即是在社保不保障的范围,根据自身的需要进行补充,两者合理搭配,才能构建起个人的保障系统。

落地从容社保是基础保障,带福利性质,但不全面。而商业保险是社保最好的补充,即是在社保不保障的范围,根据自身的需要进行补充,两者合理搭配,才能构建起个人的保障系统。 -

庞志明(乐化油漆)商业保险是社保的一个补充,如果有足够的经济条件可以进行购买。 1、社保覆盖面广,不存在拒保问题,但是保障较低,只能满足基本的保障需求。 社保中的医疗保险,住院一般可报70%。而且这70%的医疗费,限于扣除起付线标准后。而且,在社保规定用药和规定项目内。许多检查费、专家诊疗、高新尖诊疗技术,社保都是不报的。这就需配合必要的商业保险了。 2、另外,社保医疗是出院后报的,商业医保中的重疾险是确诊后就可以给钱,可以弥补很多家庭没钱治的困境; 3、商业保险可以选择购买更高的保额,社保则很有限;社保医疗只是补偿医药费,而没有住院期间的收入损失补偿,商业医疗就有住院补贴。 总之,建议在有了社保后,再购买适合自己的寿险,加上意外险、住院医疗、重疾医疗保险,就是非常的完善的保障了。

庞志明(乐化油漆)商业保险是社保的一个补充,如果有足够的经济条件可以进行购买。 1、社保覆盖面广,不存在拒保问题,但是保障较低,只能满足基本的保障需求。 社保中的医疗保险,住院一般可报70%。而且这70%的医疗费,限于扣除起付线标准后。而且,在社保规定用药和规定项目内。许多检查费、专家诊疗、高新尖诊疗技术,社保都是不报的。这就需配合必要的商业保险了。 2、另外,社保医疗是出院后报的,商业医保中的重疾险是确诊后就可以给钱,可以弥补很多家庭没钱治的困境; 3、商业保险可以选择购买更高的保额,社保则很有限;社保医疗只是补偿医药费,而没有住院期间的收入损失补偿,商业医疗就有住院补贴。 总之,建议在有了社保后,再购买适合自己的寿险,加上意外险、住院医疗、重疾医疗保险,就是非常的完善的保障了。 -

苹果万诚当然可以了,不过商业保险是否百分百保险要看你买的商业保险的具体规则。而且商业保险重疾保险是提前给付,社保是先看病,后报销。

苹果万诚当然可以了,不过商业保险是否百分百保险要看你买的商业保险的具体规则。而且商业保险重疾保险是提前给付,社保是先看病,后报销。 -

秋朋第一、是观念问题。相比保险企业,民众更相信政府主导的社会保险。企业的可靠性再高,也不会高于政府。 第二、社会保险的优势在于政府保障,如果发生通货膨胀,财政可以通过增加养老金额度来保障民众基本生活需要(所谓的“涨退休金”),使生活水平不至于降低。而商业保险完全是按照合同付给固定的养老金,如果发生通货膨胀,养老金就不一定能满足基本生活需要。 第三、正像您所说的:靠社保是不够的。社会保险是最基本的保障,而目前绝大多数民众的收入水平仅仅能够购买这最基本的保障(有的还是在政府的强制下),多数民众目前还没有能力购买商业保险,而不是不选商业保险。 第四、社会保险是个人、企业、财政3方缴纳保险基金;而商业保险全部为个人支付

秋朋第一、是观念问题。相比保险企业,民众更相信政府主导的社会保险。企业的可靠性再高,也不会高于政府。 第二、社会保险的优势在于政府保障,如果发生通货膨胀,财政可以通过增加养老金额度来保障民众基本生活需要(所谓的“涨退休金”),使生活水平不至于降低。而商业保险完全是按照合同付给固定的养老金,如果发生通货膨胀,养老金就不一定能满足基本生活需要。 第三、正像您所说的:靠社保是不够的。社会保险是最基本的保障,而目前绝大多数民众的收入水平仅仅能够购买这最基本的保障(有的还是在政府的强制下),多数民众目前还没有能力购买商业保险,而不是不选商业保险。 第四、社会保险是个人、企业、财政3方缴纳保险基金;而商业保险全部为个人支付 -

郑英回答如下: 比较现实的事情是,50岁以后,在投保商业保险,保障功能的意义不大,而且成本支付大,在无法达成保障功能的前提下,理财功能也就自然缺失了。 所以,如果有钱,就留着未来用。如果没有太多的钱,就从现在开始,尽可能的去储蓄一些钱,为未来。 至于是否购买意外险,因人而异。如果确有需要,可以购买些卡式的意外险或者保险公司官网投保,更方便便宜一些,但是所有的意外险,基本也是在64周岁左右,不再接受客户投保了,这是行业的基本同意规定。 在保障方面2个建议, 1.关注社保或所在地区的其他养老保障; 2.商业保险,尽可能的让子女去关注,作为子女来说,是适合投保商业保险的人群,做足保障,就是对家人的最大负责,因为家庭中老和小,都需要你们,这很现实。 个人意见,仅供参考! 祝好!

郑英回答如下: 比较现实的事情是,50岁以后,在投保商业保险,保障功能的意义不大,而且成本支付大,在无法达成保障功能的前提下,理财功能也就自然缺失了。 所以,如果有钱,就留着未来用。如果没有太多的钱,就从现在开始,尽可能的去储蓄一些钱,为未来。 至于是否购买意外险,因人而异。如果确有需要,可以购买些卡式的意外险或者保险公司官网投保,更方便便宜一些,但是所有的意外险,基本也是在64周岁左右,不再接受客户投保了,这是行业的基本同意规定。 在保障方面2个建议, 1.关注社保或所在地区的其他养老保障; 2.商业保险,尽可能的让子女去关注,作为子女来说,是适合投保商业保险的人群,做足保障,就是对家人的最大负责,因为家庭中老和小,都需要你们,这很现实。 个人意见,仅供参考! 祝好! -

理想的小鱼儿给孩子买保险,是一个很明智地投资,但也要靠上谱,有几个大的原则供参考:第一,宜及早规划,以充分享有时间的复利价值;第二,要有明确的理财目标,即孩子在多大年龄需要多少费用作为教育金支持,这些费用何时取得,来源在哪里等等;第三,从整个家庭的保障规划而言,投保从顺序上应先保父母,再保子女。夫妇双方作为家庭的经济支柱,对意外、医疗、重大疾病和寿险的保障需要充分;最后,挑选有豁免条款的保险产品。少儿保险中的豁免条款规定,在合同期内如果投保人发生意外或者因故丧失缴费能力可豁免未缴的保费,而对被保险人的保险保障依然有效,这是银行存款、股票基金等均不具备的独特优势。中宏保险的儿童教育金保险,貌似口碑不错。

理想的小鱼儿给孩子买保险,是一个很明智地投资,但也要靠上谱,有几个大的原则供参考:第一,宜及早规划,以充分享有时间的复利价值;第二,要有明确的理财目标,即孩子在多大年龄需要多少费用作为教育金支持,这些费用何时取得,来源在哪里等等;第三,从整个家庭的保障规划而言,投保从顺序上应先保父母,再保子女。夫妇双方作为家庭的经济支柱,对意外、医疗、重大疾病和寿险的保障需要充分;最后,挑选有豁免条款的保险产品。少儿保险中的豁免条款规定,在合同期内如果投保人发生意外或者因故丧失缴费能力可豁免未缴的保费,而对被保险人的保险保障依然有效,这是银行存款、股票基金等均不具备的独特优势。中宏保险的儿童教育金保险,貌似口碑不错。 -

阳光小子您好,不管是社会保险,还是商业保险,都是保护被保险人遭遇风险后能够获得一定的补偿,因而都是为受保群体服务的,都力图保障被保险人或受益人免受风险连累的;两者都要求投保人事先缴纳保险费,作为他们享受保险待遇的先决条件;建立一笔保险基金并拿到市场上运营投放,构成社会保险与商业人身保险的第三个共同之处;社会保险与商业人身保险既然同属抵御风险的活动,所以,二者预测风险的方法和技术,要求工作人员具备的知识和技能结构,乃至专业术语也颇近似。更多相关知识可点此链接了解:http://hi.baidu.com/51baoxian/item/f9469e29e48f507f469962e1 (社会保险与商业保险)

阳光小子您好,不管是社会保险,还是商业保险,都是保护被保险人遭遇风险后能够获得一定的补偿,因而都是为受保群体服务的,都力图保障被保险人或受益人免受风险连累的;两者都要求投保人事先缴纳保险费,作为他们享受保险待遇的先决条件;建立一笔保险基金并拿到市场上运营投放,构成社会保险与商业人身保险的第三个共同之处;社会保险与商业人身保险既然同属抵御风险的活动,所以,二者预测风险的方法和技术,要求工作人员具备的知识和技能结构,乃至专业术语也颇近似。更多相关知识可点此链接了解:http://hi.baidu.com/51baoxian/item/f9469e29e48f507f469962e1 (社会保险与商业保险) -

你究竟有几个小怪兽💉社保和商业医疗保险都可以报销。 医保和商报的报销流程是不一样的,具体为: 医保:在符合报销的医院住院时直接和医保中心联网进行划账,个人只需承担自己除去 报销后的费用。 商报:根据住院的费用相关票据进行提交报销,必须是在医保报销结束后进行。 如果先报社保,若社保报销比例为80%,那么你可以把社保报销后剩余20%的部分拿到保险公司申请理赔。保险公司再把这20%中符合理赔范围的部分按照70%-80%的比例进行报销。反之亦然,也就是说前者先按比例报销,后者将前者报销后的剩余部分再按比例报销。但二者报销金额之和不大于你个人的医疗花费金额。在前者报销时需要出示各种住院手续的原件并留存归档,只要前者出具一份“分隔单”就可以持住院手续的复印件到后者进行报销了。

你究竟有几个小怪兽💉社保和商业医疗保险都可以报销。 医保和商报的报销流程是不一样的,具体为: 医保:在符合报销的医院住院时直接和医保中心联网进行划账,个人只需承担自己除去 报销后的费用。 商报:根据住院的费用相关票据进行提交报销,必须是在医保报销结束后进行。 如果先报社保,若社保报销比例为80%,那么你可以把社保报销后剩余20%的部分拿到保险公司申请理赔。保险公司再把这20%中符合理赔范围的部分按照70%-80%的比例进行报销。反之亦然,也就是说前者先按比例报销,后者将前者报销后的剩余部分再按比例报销。但二者报销金额之和不大于你个人的医疗花费金额。在前者报销时需要出示各种住院手续的原件并留存归档,只要前者出具一份“分隔单”就可以持住院手续的复印件到后者进行报销了。 -

👒潔潔这两种保险的共同特点:为被保险人提供一定程度上的经济保障。至于买不买,买什么,买多少,那是自己说了算的。 保险分为:社会保险和商业保险。 社会保险是法定的保险,它是国家以行政手段进行管理的保险,凡是参加工作或自谋职业的成年人都必须参加的保险。社会保险带有强烈的强制性特点。 商业保险:是集社会(参保人员)力量为少部分被保险人在遇到某些人身风险时提供应有经济保障的保险。购买商业保险是一种商业行为,它应该根据个人的需要和个人的经济支付能力来购买的保险,带有强烈的商业色彩,它是社会保险的补充。 因为,社保强调的是社会公平(参保人员每人一份),它的基本原则是:低水平,广覆盖;而商业保险强调的是个人公平(根据个人需要买多买少),它的定位应该是:社会保险的补充。购买原则是:自愿原则。

👒潔潔这两种保险的共同特点:为被保险人提供一定程度上的经济保障。至于买不买,买什么,买多少,那是自己说了算的。 保险分为:社会保险和商业保险。 社会保险是法定的保险,它是国家以行政手段进行管理的保险,凡是参加工作或自谋职业的成年人都必须参加的保险。社会保险带有强烈的强制性特点。 商业保险:是集社会(参保人员)力量为少部分被保险人在遇到某些人身风险时提供应有经济保障的保险。购买商业保险是一种商业行为,它应该根据个人的需要和个人的经济支付能力来购买的保险,带有强烈的商业色彩,它是社会保险的补充。 因为,社保强调的是社会公平(参保人员每人一份),它的基本原则是:低水平,广覆盖;而商业保险强调的是个人公平(根据个人需要买多买少),它的定位应该是:社会保险的补充。购买原则是:自愿原则。

- 上一篇: 商业医保与社会医保有什么区别

- 下一篇: 不买社保,只买商业保险可以吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

-

07-27

最新问题

最新问题

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01