这段时间以来,学姐陆陆续续收到了新粉们这样的提问:

“想给自己买份保险,但不知道该买啥?”

“怎么挑选一款好的重疾险啊?”

“买保险有什么需要注意的吗?”

“这些保险都要买吗?会有冲突吗?”

其实,想了解保险,我们可以从“四大险”入手。

今天,学姐就针对“四大险”相关的问题给大家一一解答。

Q1:“想给自己买份保险,但不知道该买啥?”

要给自己买保险,自然是要从与我们个人关联最密切的人身保险中挑选,这与我们的身体健康、生命息息相关。

而人身保险又可以大致分为重疾险、医疗险、寿险、意外险,简称“四大险”。

所以,我们要是给自己购买保险,可以从“四大险”中挑!

重疾险:保险公司通常将疾病划分为重疾、中症、轻症,重疾险对这些疾病提供保障。

如果不幸得了合同中约定的某种疾病,并且符合理赔条件,保险公司就会给予我们相应的赔偿,其中对重疾的赔偿是最多的。

医疗险:像医保一样给我们报销医疗费用,不过它在报销额度和范围上比医保广。

比如百万医疗险的报销额度可以达到上百万,这是医保所比不了的。但它又有着免赔额的限制,在基础保障上还是需要医保来发挥作用。

所以,医疗险和医保可以搭配起来使用,为我们提供更全面的保障。

寿险:如果被保险人不幸身故或全残,那么保险公司会向受益人提供相应比例的保额赔偿。

像肩负着家庭经济压力的中年人,可能有着各种负债、需要养活一家老小,如果突然身故或全残,导致家庭失去收入,则会给家庭带来毁灭性的打击。

这时寿险就能派上用场,给予家人经济上的保障。

当然,如果想要将财富传承给下一代,终身寿险也可以起到这样的作用,将受益人设为自己的子女即可。

意外险:因为意外导致身故/伤残,或者需要就医时,意外险能够提供保障,给予赔偿金,或者报销医疗费。

意外险的保费很便宜,一年也不过百来块钱,就能提供几十万的保额赔偿。

四大险种各有作用,一般情况下建议都要配置~

但如果预算不够,学姐建议优先配置好重疾险和医疗险。

这不难理解,买保险就是为了抵御风险,而我们日常生活中最常见的就是疾病风险。

大大小小的疾病对我们的个人以及家庭财政来说,都是不小的冲击。这两个险种无疑是最重要、也是最实用的。

其次是意外风险。意外险不贵,百来块钱就能买到比较不错的,我们在给自己配置保障时,顺带买一份就可以了。

在四大险种中有着种类繁多的保险产品,挑选起来实在是麻烦,学姐在这里给大家整理了四大险种的榜单:

都是市面上优秀的保险产品,省去大家搜集比较的时间~

Q2:“怎么挑选一款好的重疾险啊?”

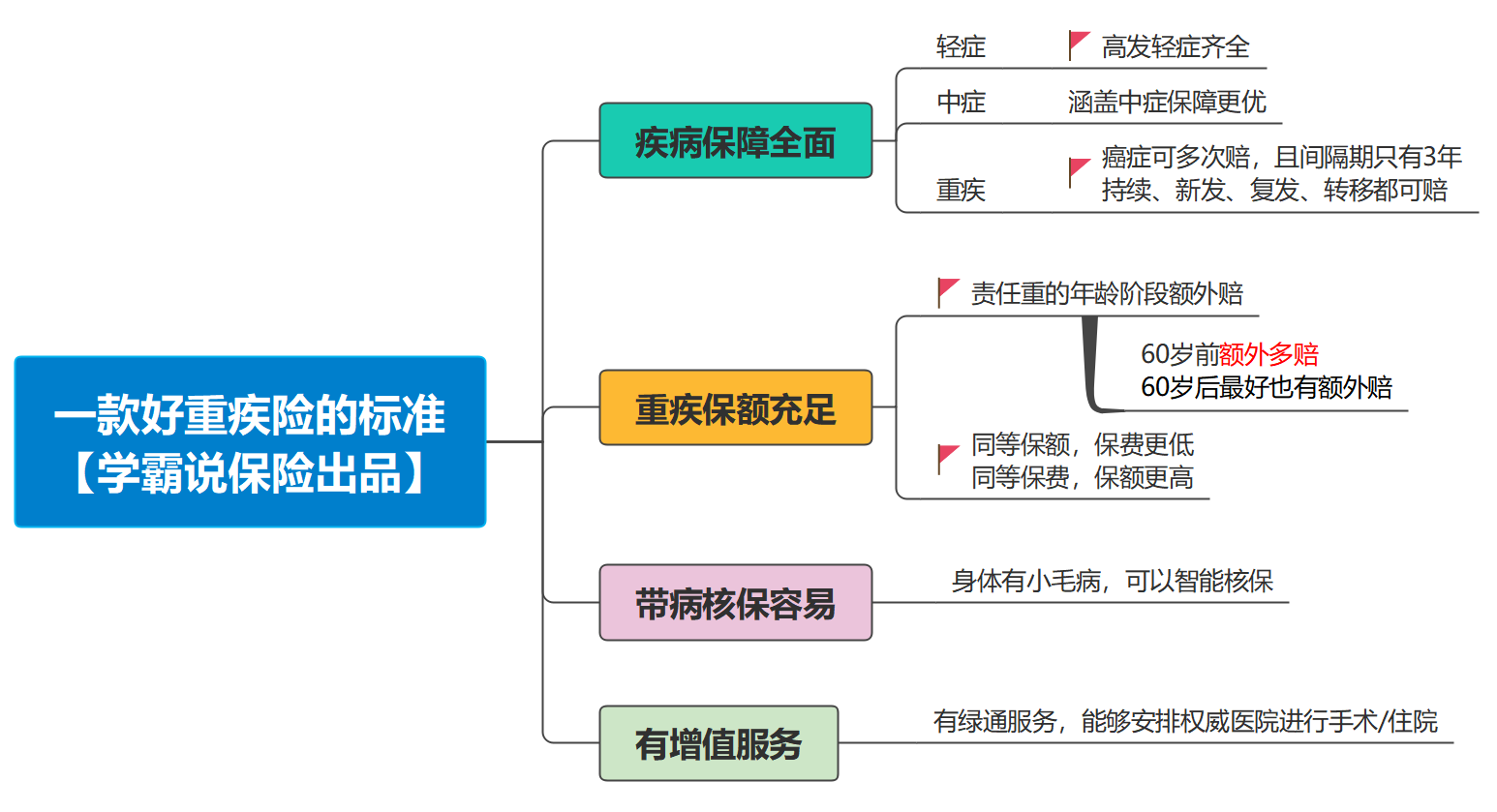

一款好的重疾险应该是这样的:疾病保障全面、重疾保额充足、带病核保容易、有增值服务。

下面学姐就从这四个方面给大家讲讲该怎么挑选~

◆ 1.疾病保障全面

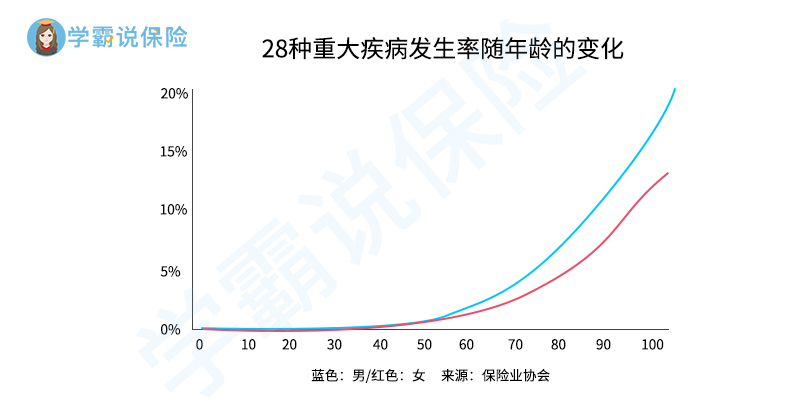

首先,在重疾险提供保障的疾病种类上,国家规定的28种高发重疾对应的轻中症最好都要有,所以我们要留意高发轻中症是否缺失。

例如高发重疾之一的“脑中风后遗症”,它对应的轻中症为:轻度/中度脑中风。

如果不包含对应轻中症的话,我们要是患上轻度/中度脑中风,就得自费治疗,又或者要等它演变成重疾“脑中风后遗症”了再申请理赔,这显然是很坑的。

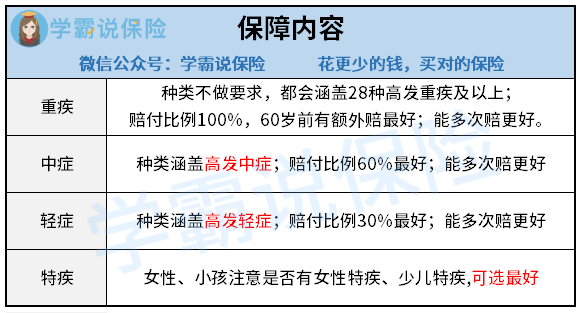

其次,保障力度要足够,大家可以参考下图:

作为基础保障的重疾、中症、轻症,赔付次数多、赔付比例大;而特殊疾病的保障作为可选责任补充最好,这样作为消费者的我们可以灵活选择,不会被捆绑销售。

◆ 2.重疾保额充足

保额充足是最重要的,这关乎我们出险后能够拿到多少赔偿。

保额要怎么选?我们可以参考罹患重疾后将面对的经济损失,保额最好能够弥补这部分损失,所以建议最少也要涵盖治疗费。

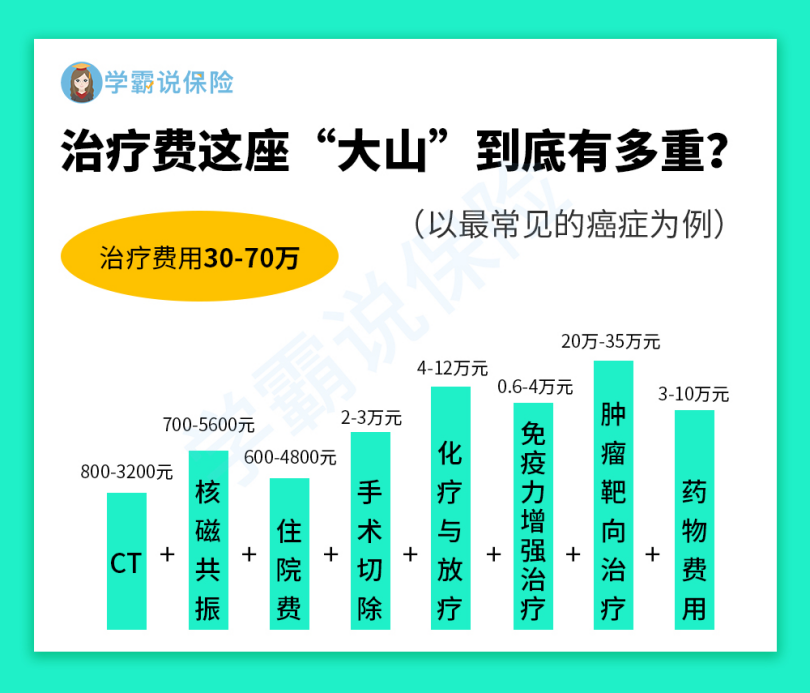

重疾的治疗费用是多少?我们以癌症为例:

可以看到这个治疗费用在30-70万元,所以学姐建议重疾险的基本保额选择至少30万起步(生活在高消费城市则建议50万起步),再配合上额外赔付比例,有了充足的赔偿,我们的经济情况才不至于因为疾病而“伤筋动骨”。

◆ 3.带病核保容易

我们在投保重疾险时需要完成健康告知,若健康告知不通过,则进入核保。

核保有智能核保和人工核保。

智能核保只需线上操作,非常便捷,所以我们在挑重疾险时可以看它是否支持智能核保。

关键是,智能核保不会留下拒保记录,不影响以后的投保。

相对于智能核保来说,人工核保的操作就比较复杂了,所以学姐建议先尝试智能核保,如果无法通过再考虑人工核保~

这一步是为了让我们能够顺利投保,如果我们身体健康,那就不用担心啦~

◆ 4.有增值服务

重疾险的增值服务有:>>就医绿色通道、重疾先赔、专家门诊预约及陪诊、住院/手术安排...

这些服务都是由保险公司花钱,跟服务渠道对接,免费给大家提供的。

如果不幸得了重疾,重疾险提供的增值服务就可以让我们免费获得优质就医资源,更好更快地接受治疗。

Q3:“买保险有什么需要注意的吗?”

注意以下三个方面,教你挑选保险不踩坑~

◆ 1.健康告知与核保

健康告知是否如实填写,会关系到后续的理赔是否顺利。

关于健康告知,学姐在这里给大家说几条小窍门,言简意赅,一看就会~

窍门1:有问必答,不问不答。保险公司问到哪我们答到哪,言多必失,多说无益~

窍门2:注意询问的时间范围。问及病史时会询问具体时间,我们只需要回答某个时间段内的情况就好。

窍门3:投保前不要体检。因为我们的健康告知是根据已有的可查数据来进行的。也就是说,没有病史记录的话,在保险公司眼里,我们就是健康体。

◆ 2.保障期限

· 重疾险

学姐建议,预算充足的话,选择保障终身。

如果是定期的话,等到六七十岁再重新投保,此时困难重重,而且保费也是相当贵的,会出现保费倒挂的现象(所交保费大于保险金额)。

而且这个年纪又是疾病多发的时候,我们没有保险的保障就如同战士丢了盔甲,风险极大。

但要是选择保障终身,就没有这些烦恼啦~ 保障范围覆盖了我们一生,不存在保险到期后的保障空白期,自然也不用担心疾病袭来后没钱治病养病。

· 医疗险

学姐建议,优先选择可保证续保的医疗险产品。

因为医疗险是一年期的,买一年保一年,如果没有保证续保,就得重新投保。这时如果身体健康状态出现变化,就很容易被拒保,而有保证续保的话就没有这样的烦恼。

· 寿险

寿险的保障期限有定期和终身,一般情况下,学姐建议选择定期寿险,价格便宜,保障充足~

如果有财富传承、投资理财需要的话,则可以选择终身寿险。

· 意外险

意外险首选一年期的产品,比较划算。

因为意外险基本是不需要健康告知的,到期了再续上或者购买其他更新的保障、更好的产品即可。

遇到长期意外险请绕道~

Q4:“这些保险都要买吗?会有冲突吗?”

通常来说不会有冲突~

重疾险、医疗险、寿险、意外险各自独立,在保障上各有重点,但会有一些责任交叉的地方,比如寿险的身故责任和重疾险、意外险的身故责任会有交叉,但如果都符合理赔要求,是可以拿多份赔偿的。

大家平常容易误认为有冲突的是重疾险和医疗险,因为二者都是对疾病提供保障,但其实也不冲突,这是因为:

◆ 1.医疗险的保障期限短

市面上的医疗险,大部分为一年期产品,而目前保证续保的最长年限是20年,虽然已经很长了,但是对于三四十岁的人来说,20年后也不过五六十岁,正面临着疾病高发期的到来,仍然需要保障。

目前的长期医疗险,保证续保期过后,续保需要审核,彼时很多人的身体又添了很多小毛病,能不能续保也是个问题。

而重疾险通常可以保至六七十岁或者终身,这期间都不用担心保障会断掉。

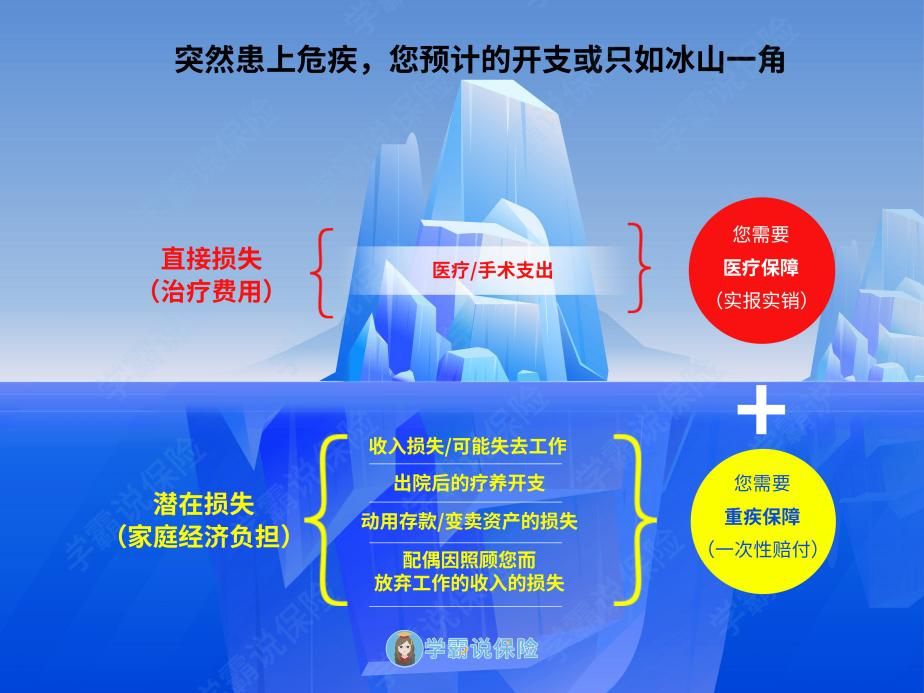

◆ 2.重疾险是直接给钱的,医疗险是报销的

首先,医疗险通常会有1万免赔额(相当于医保的起付线),医疗费用不超过1万是不能报销的。

其次,医疗险只能对医疗费用报销,在就医、康复过程中的其他损失是得不到保障的。

类似一些营养补充类药品、免疫功能调节类药品、借机全身检查等等,都不报销。

而这些,可以通过重疾险给付的一大笔保额来弥补。

可见,重疾险和医疗险并不冲突,而且两者结合起来,还能使我们的保障更加全面。

往期推荐

往期推荐