小秋阳说保险-北辰

学霸说保险,专注保险测评!现在有什么热门的理财险?它们有什么区别?这里有一份排名希望能给大家提供参考 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

每个保险公司及每款产品的具体规定都不同,一般来说在两年之内都是可以复效的,只要把通过中国人寿的审核并且交齐期间欠下的保费及利息等就可以了。如果超过两年就无法复效了。

现在购买理财险的人很多,但是真正了解理财险的又有多少呢?我们买保险之前,最好还是了解清楚产品情况再下单。如果对理财险还不太了解的朋友,可以看我下面对理财险的详细介绍。

目前来说市面上主要有这几种理财险:年金险、万能寿险、分红寿险、教育金、增额寿险、投资连结险等。理财险在一定程度上是比较复杂的,不过事先想好自己的目标是保障亦或理财,确定了再去购买保险就不会出错。

首先多嘴说一句,90% 以上的普通家庭都不太适合购买理财险,除非在基本保障上已经齐全了,基础保险要买好也不简单,想省事的参考这一篇吧 《3套方案,配齐一家人的保险》weixin.qq.275.com

《3套方案,配齐一家人的保险》weixin.qq.275.com

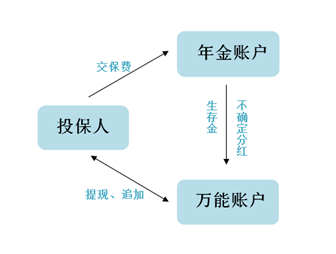

再说回理财险。现在的理财险,一般是由万能险和分红险组合而成,也可以把它们看作是两个账户,具体关系如下:

1.有保障。许多人会喜欢把买理财险作为一种投资渠道,是因为这类产品的这些优点,选择这个渠道做理财可以分散投资风险。

2.强制储蓄。选择理财险可以有一部分稳定的收益和储蓄,比如购买教育金和理财险等。

3.实现财富传承。有一部分人可以通过理财险进行大额资产的保值增值和转移传承。

说完了优点,在这里也必须说说理财险的缺点,主要是以下几点:

1.收益低。对于理财险来说,较低的风险就只能带来较低的收益,现在理财险的收益情况通常是不低于2%,不高于4%。

2.资产灵活性低。随时拿钱和随时退钱这样的好条件很多时候是虚有其表,或许这会导致损失其中一部分钱。

优缺点讲完了,大家可以结合自己的实际情况来判断是否要买理财险哟~

上面是对理财险优缺点的简单总结,那么一般大家最喜欢购买哪一种理财险呢?目前来看是年金险。对于年金险的产品,我进行了一次对比 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

以上就是我对 "中国人寿理财险失效复效应在多大时间"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

鸿运飞天侠而且这种新型保险是有固定保障的,当然每样事物都是既有利又有弊的,这种产品的缺点在于它没有固定的预定利率,客户的投资收益也是有一定的不确定性的,也就是说,这种产品既可能给客户带来高额的投资回报,但也需要承担一定的风险的。 市场上经常见到的投资型险种主要有分红型险、万能寿险、投资连结保险,这三种保险产品,笔者以前已经给大家做了详细的相关介绍,在此就不赘述了。 投资理财保险产品的适用人群有哪些呢?一般来讲,投资理财保险是适合那些已经有了基本保障的人群,比如养老保障、重疾保障、意外保障和医疗保障等,而且这部分人群又能有一些闲置资金,还有那部分比较保守的投资偏好者以及不愿意花时间打理自己闲置资金的人群。归结起来,投资理财保险的适用人群最好具备以下四个条件。首先,你要有一份持续且未定的收入;其次,你要有一笔富余的资金,且没有考虑其他投资渠道;第三,如果你没有时间和精力去打理你的资金,那么这份产品适合你,当然你可也要有一定得风险承受力哦。第四,作为一个投资者,你也要对投资有一定得中长期准备。 投资理财保险产品,它主要是帮助你理财,大部分的保险费用会被保险公司打入专用的投资账户,保险公司的相关理财专家会帮你投资和运作那个专用账户的资金,然后你要付给保险公司一定的资产管理费,剩余绝大部分的收益,会归给你自己,使你能够直接的分享到保险公司的专家理财所带来的成果。投资理财保险产品保单在运作时是呈现透明的,客户会得知所支付的保费是怎样分摊到各种的收费中的,也会得知保费分派额的各种各样的用途。介绍了这么多关于投资理财保险

鸿运飞天侠而且这种新型保险是有固定保障的,当然每样事物都是既有利又有弊的,这种产品的缺点在于它没有固定的预定利率,客户的投资收益也是有一定的不确定性的,也就是说,这种产品既可能给客户带来高额的投资回报,但也需要承担一定的风险的。 市场上经常见到的投资型险种主要有分红型险、万能寿险、投资连结保险,这三种保险产品,笔者以前已经给大家做了详细的相关介绍,在此就不赘述了。 投资理财保险产品的适用人群有哪些呢?一般来讲,投资理财保险是适合那些已经有了基本保障的人群,比如养老保障、重疾保障、意外保障和医疗保障等,而且这部分人群又能有一些闲置资金,还有那部分比较保守的投资偏好者以及不愿意花时间打理自己闲置资金的人群。归结起来,投资理财保险的适用人群最好具备以下四个条件。首先,你要有一份持续且未定的收入;其次,你要有一笔富余的资金,且没有考虑其他投资渠道;第三,如果你没有时间和精力去打理你的资金,那么这份产品适合你,当然你可也要有一定得风险承受力哦。第四,作为一个投资者,你也要对投资有一定得中长期准备。 投资理财保险产品,它主要是帮助你理财,大部分的保险费用会被保险公司打入专用的投资账户,保险公司的相关理财专家会帮你投资和运作那个专用账户的资金,然后你要付给保险公司一定的资产管理费,剩余绝大部分的收益,会归给你自己,使你能够直接的分享到保险公司的专家理财所带来的成果。投资理财保险产品保单在运作时是呈现透明的,客户会得知所支付的保费是怎样分摊到各种的收费中的,也会得知保费分派额的各种各样的用途。介绍了这么多关于投资理财保险 -

陈旭echo如果你知道了理财险的本质,也就知道为啥不要轻易购买理财险啦~ 1/ 爱因斯坦说:“复利堪称是世界第八大奇迹,它的威力甚至超过了原子弹。”复利效应在投资界中,近于真理。本金、时间、正利率。集齐三者能召唤最终的丰厚收益。它是所有理性投资者的信仰,想赚一波就跑的赌徒,理解不了和时间做朋友的心态。行军打仗,胜率可比胜利重要得多。 (1-0.01)365=0.025 (1 0.01)365=37.78 一天努力一点点。道理简单却也深刻。 可惜的是,复利也成为了保险公司用来吸钱的幕后帮凶。市面上众多的理财险,都跟乐视贾老板一样,擅长为梦想窒息,擅长给你画大饼。然而,它们都只告诉你集齐本金、时间、正利率后的庞大数字,却不会给你将它变成现实的一个保证。 理财险,是含身故责任的理财产品。国内一般是以年金险为基础,附加分红险或万能险。它们的特征是杠杆极低,轻保障重收益,但收益也是鸡肋,回本都十分漫长。 2/ 先来看看网红1号,年金险 分红险。 好看的脸庞,动人的数据,但隐藏在背后的又是怎样的一张素颜呢? 这个表分为三个部分: 保险费(你交的钱) 保证利益(你肯定能拿到的钱) 非保证利益(不确定能不能拿到的钱) 先来看前两部分。用一条时间线,你们就知道这保险到底想做什么了。 总结起来就是: 这1万块投进去了,8年才回本,30年后变成1.8倍,活到80岁就可以花50年时间变成 2.02倍啦。如果开始领取生存金了,你就无法再退保,也就是说你起码得活到70岁才能回本。 按30年能拿回1.8倍来计算,这1万块年化收益率是2%左右。这意味着什么?现在我国的CPI常年在2%左右,CPI可以简单理解为你现在的钱每年会贬值多少。这还只是理论值,我们感受到的通货膨胀,远远不止2%。换句话说,你的钱存进去,还跑不赢贬值。存得越多,亏得越多。而银行5年期定期存款利率都有2.75%以上,5年期国债利率3.4%。比大小,应该都会算了。 再来看看分红演算的非保证收益。首先,一个非保证,保险公司便能立于不败之地,法律也会保护它。分不分红,公司做主。想分多少就分多少,想不分就不分。 低档分红为0,这很诚实。而中高档的分红,没有用夸张的4.5%和6%,用了折算下来收益率大概1%-4%的具体金额。在众多喜欢夸大收益率的产品宣传中,可以说是一股清流。但依然是离不开复利的包装。在假设利率和时间的复利效应下,演算收益是合情合理,但不一定存在。 而且,保单的分红跟公司经营的分红并不是一个概念。你只是保险公司的客户,不是它的股东。 你能分到的只是分红险账户里面的利润。这个利润是要减去归属于该产品的费用,减去保障成本,减去可能会被截留掉“不可分配的利润”(不可描述的部分),才变成可分配利润。最后,对可分配利润,按照三七开(30%给公司,70%给客户)进行每年的产品分红。。。 可能能分到一大堆的瓜子壳? 3/ 再来看2号网红,年金险 万能帐户。 财源滚滚,细水长流,相信这是很多人憧憬的生活状态。“每年交点钱,终身都有钱”但没有告诉我们,交的钱是大头,给的钱是小头。先收你一大笔钱,再每年给你点零花钱。左手换右手,保险公司才是真的躺着赚钱。 年金险的核心在于它的年金和现金价值。 (此表是蜗牛君众筹了1001块钱买来的情报。不投保竟然看不到现金价值??) 而保证利率的3%,转入万能帐户时麻烦先交1%手续费。虽说雁过拔毛是常识,但这已经是直接把整个翅膀扯下来烤了。每一位客户,都是折翼的天使。 生存金,也就是每年返还给你的这部分,只有这部分才是有利息的。在保险公司存了个大饼它每年只捡起上面的一粒芝麻给你算利息。整合起来计算。男23岁,缴费5年,第5年起每年领取232.12元,假设万能帐户每年能有4%: 要看理财险,先划一条线。画出这条时间线,便拥有了测量理财险的尺子。不确定时间和收益率,再好看的数字也只是空欢喜一场。 总结:23岁时借出去的钱,等到32岁本金收回来,等到退休时变成了3.2倍。 看起来最终收益还不错,但致命的缺陷在于,流动性会导致收益性的下降。通过计算发现,在32岁之前取出便会亏本;在40岁之前取出,整体的年化收益将低于3%。 人生如白驹过隙,眨眼几十年就过去了。但在一棵树上吊着几十年的滋味可不好受。 4/ 对当下的理财险来个总结: 1、 流动性丧失 提前退保会亏钱,在保时间不够也亏钱,死死锁住了这笔钱的未来三十年甚至更久。在段时间里,你可能会遇到2000年互联网泡沫破灭时跌剩几毛钱的网易,你可能会遇到2008年金融危机后行业洗牌的遍地“黄金”,你可能会遇到2013年刚刚兴起只值几美元的比特币……为了一份收益不高的理财险,放弃了未来三十年你可能会遇到的所有投资机会。这不值得。 2.、收益输给通胀 理财产品不看绝对收益,要看相对收益。同样10万收益,你用了100万的资金,收益率是10%;你用了1000万的资金,收益率就只有1%了。自己的钱给回自己,撑到到最后年化2%多,其实还跑不赢通胀。演算结果的诱人,来源于假设利率和时间共同放大的结果。 3、收益不透明 产品真实的分红和公司运营的分红是两码事。作为分红险的客户,对投资投向和收益分配没有丝毫话语权。这年头,凭本事“借”的钱,想怎么还就怎么还。 安全性,流动性和收益性,是金融产品的三围。你永远不能兼顾三者,但你起码能得到其中两者。这也是现金类资产、债权类资产、权益类资产的划分界线。而当下的理财险,却同时缺少了流动性和收益性。 我们都明白,当网红被评价说长得很安全时,这并不是赞美。 设计年金险的初衷在于防范长寿风险。人还在钱没了,也是一种风险。很遗憾的是,虽然养老焦虑、教育焦虑日益明显,但目前市面上打着养老金、教育金旗号的理财险,都算不上是好的年金险。 即使是这样一张诚意满满,20年前年化收益有10%的高利率保单,如今每年领到的钱也只能当成笑话看看。通胀是所有固收类资产的杀手。 所以,我们能得出什么结论? “死的”保险对抗不了通胀。固定收益的年金险不能给你养老。而低利率的固定收益的年金险,让你在年轻时锁定一大笔钱的同时,更会让日后变得老无所依。 好的养老年金要跟随着物价波动,才能跑赢通胀,在晚年给予我们保障。但由于中国的通胀是隐性的,他国的数据是公开透明。国情之别,导致了国民意识的不同。我们大多数人没有意识到保本低收益的理财等同于慢性自杀。这也造成了市面上保险产品设计思路的巧妙迎合。通胀是老虎,我们却总把它当作猫来养。 金融学的知识告诉我们,长期而言,只有股票能跑赢通胀。但大A股的情况,我们都清楚。想在中国轻松养老,可不是一件易事。事实上,市井小市民哪有那么容易就能躺着赚钱的?黄粱一梦,早醒早好。“天上不会掉馅饼,努力奋斗才能梦想成真。” (保险专业防坑,想知道更多关于保险的专业知识?就看蜗牛君知乎号:蜗牛说保险)

陈旭echo如果你知道了理财险的本质,也就知道为啥不要轻易购买理财险啦~ 1/ 爱因斯坦说:“复利堪称是世界第八大奇迹,它的威力甚至超过了原子弹。”复利效应在投资界中,近于真理。本金、时间、正利率。集齐三者能召唤最终的丰厚收益。它是所有理性投资者的信仰,想赚一波就跑的赌徒,理解不了和时间做朋友的心态。行军打仗,胜率可比胜利重要得多。 (1-0.01)365=0.025 (1 0.01)365=37.78 一天努力一点点。道理简单却也深刻。 可惜的是,复利也成为了保险公司用来吸钱的幕后帮凶。市面上众多的理财险,都跟乐视贾老板一样,擅长为梦想窒息,擅长给你画大饼。然而,它们都只告诉你集齐本金、时间、正利率后的庞大数字,却不会给你将它变成现实的一个保证。 理财险,是含身故责任的理财产品。国内一般是以年金险为基础,附加分红险或万能险。它们的特征是杠杆极低,轻保障重收益,但收益也是鸡肋,回本都十分漫长。 2/ 先来看看网红1号,年金险 分红险。 好看的脸庞,动人的数据,但隐藏在背后的又是怎样的一张素颜呢? 这个表分为三个部分: 保险费(你交的钱) 保证利益(你肯定能拿到的钱) 非保证利益(不确定能不能拿到的钱) 先来看前两部分。用一条时间线,你们就知道这保险到底想做什么了。 总结起来就是: 这1万块投进去了,8年才回本,30年后变成1.8倍,活到80岁就可以花50年时间变成 2.02倍啦。如果开始领取生存金了,你就无法再退保,也就是说你起码得活到70岁才能回本。 按30年能拿回1.8倍来计算,这1万块年化收益率是2%左右。这意味着什么?现在我国的CPI常年在2%左右,CPI可以简单理解为你现在的钱每年会贬值多少。这还只是理论值,我们感受到的通货膨胀,远远不止2%。换句话说,你的钱存进去,还跑不赢贬值。存得越多,亏得越多。而银行5年期定期存款利率都有2.75%以上,5年期国债利率3.4%。比大小,应该都会算了。 再来看看分红演算的非保证收益。首先,一个非保证,保险公司便能立于不败之地,法律也会保护它。分不分红,公司做主。想分多少就分多少,想不分就不分。 低档分红为0,这很诚实。而中高档的分红,没有用夸张的4.5%和6%,用了折算下来收益率大概1%-4%的具体金额。在众多喜欢夸大收益率的产品宣传中,可以说是一股清流。但依然是离不开复利的包装。在假设利率和时间的复利效应下,演算收益是合情合理,但不一定存在。 而且,保单的分红跟公司经营的分红并不是一个概念。你只是保险公司的客户,不是它的股东。 你能分到的只是分红险账户里面的利润。这个利润是要减去归属于该产品的费用,减去保障成本,减去可能会被截留掉“不可分配的利润”(不可描述的部分),才变成可分配利润。最后,对可分配利润,按照三七开(30%给公司,70%给客户)进行每年的产品分红。。。 可能能分到一大堆的瓜子壳? 3/ 再来看2号网红,年金险 万能帐户。 财源滚滚,细水长流,相信这是很多人憧憬的生活状态。“每年交点钱,终身都有钱”但没有告诉我们,交的钱是大头,给的钱是小头。先收你一大笔钱,再每年给你点零花钱。左手换右手,保险公司才是真的躺着赚钱。 年金险的核心在于它的年金和现金价值。 (此表是蜗牛君众筹了1001块钱买来的情报。不投保竟然看不到现金价值??) 而保证利率的3%,转入万能帐户时麻烦先交1%手续费。虽说雁过拔毛是常识,但这已经是直接把整个翅膀扯下来烤了。每一位客户,都是折翼的天使。 生存金,也就是每年返还给你的这部分,只有这部分才是有利息的。在保险公司存了个大饼它每年只捡起上面的一粒芝麻给你算利息。整合起来计算。男23岁,缴费5年,第5年起每年领取232.12元,假设万能帐户每年能有4%: 要看理财险,先划一条线。画出这条时间线,便拥有了测量理财险的尺子。不确定时间和收益率,再好看的数字也只是空欢喜一场。 总结:23岁时借出去的钱,等到32岁本金收回来,等到退休时变成了3.2倍。 看起来最终收益还不错,但致命的缺陷在于,流动性会导致收益性的下降。通过计算发现,在32岁之前取出便会亏本;在40岁之前取出,整体的年化收益将低于3%。 人生如白驹过隙,眨眼几十年就过去了。但在一棵树上吊着几十年的滋味可不好受。 4/ 对当下的理财险来个总结: 1、 流动性丧失 提前退保会亏钱,在保时间不够也亏钱,死死锁住了这笔钱的未来三十年甚至更久。在段时间里,你可能会遇到2000年互联网泡沫破灭时跌剩几毛钱的网易,你可能会遇到2008年金融危机后行业洗牌的遍地“黄金”,你可能会遇到2013年刚刚兴起只值几美元的比特币……为了一份收益不高的理财险,放弃了未来三十年你可能会遇到的所有投资机会。这不值得。 2.、收益输给通胀 理财产品不看绝对收益,要看相对收益。同样10万收益,你用了100万的资金,收益率是10%;你用了1000万的资金,收益率就只有1%了。自己的钱给回自己,撑到到最后年化2%多,其实还跑不赢通胀。演算结果的诱人,来源于假设利率和时间共同放大的结果。 3、收益不透明 产品真实的分红和公司运营的分红是两码事。作为分红险的客户,对投资投向和收益分配没有丝毫话语权。这年头,凭本事“借”的钱,想怎么还就怎么还。 安全性,流动性和收益性,是金融产品的三围。你永远不能兼顾三者,但你起码能得到其中两者。这也是现金类资产、债权类资产、权益类资产的划分界线。而当下的理财险,却同时缺少了流动性和收益性。 我们都明白,当网红被评价说长得很安全时,这并不是赞美。 设计年金险的初衷在于防范长寿风险。人还在钱没了,也是一种风险。很遗憾的是,虽然养老焦虑、教育焦虑日益明显,但目前市面上打着养老金、教育金旗号的理财险,都算不上是好的年金险。 即使是这样一张诚意满满,20年前年化收益有10%的高利率保单,如今每年领到的钱也只能当成笑话看看。通胀是所有固收类资产的杀手。 所以,我们能得出什么结论? “死的”保险对抗不了通胀。固定收益的年金险不能给你养老。而低利率的固定收益的年金险,让你在年轻时锁定一大笔钱的同时,更会让日后变得老无所依。 好的养老年金要跟随着物价波动,才能跑赢通胀,在晚年给予我们保障。但由于中国的通胀是隐性的,他国的数据是公开透明。国情之别,导致了国民意识的不同。我们大多数人没有意识到保本低收益的理财等同于慢性自杀。这也造成了市面上保险产品设计思路的巧妙迎合。通胀是老虎,我们却总把它当作猫来养。 金融学的知识告诉我们,长期而言,只有股票能跑赢通胀。但大A股的情况,我们都清楚。想在中国轻松养老,可不是一件易事。事实上,市井小市民哪有那么容易就能躺着赚钱的?黄粱一梦,早醒早好。“天上不会掉馅饼,努力奋斗才能梦想成真。” (保险专业防坑,想知道更多关于保险的专业知识?就看蜗牛君知乎号:蜗牛说保险) -

晴明🦁从名字你就有了答案:关公战秦琼,没法比较。 重疾险强调的是“保障”,以最小的成本翘起最大的风险保障,简称“抵御风险的杠杆率”,比如每年3000元,交20年,可以终身保障50万重疾风险,当风险不幸降临--被保人罹患恶性疾病时--就能拿到50万,用来治病和生活。 理财险强调的是“理财”,在本金基本没有风险的情况下,尽量多的拿到收益,2%-6%不等。理财险虽然也带一个“险”字,但和保险关系不大,被保人罹患恶性疾病时,只能拿回基本保费或者120%的基本保费,抵御风险的杠杆率很低。 家庭在配置保险时,非常容易将理财、储蓄的目的与保险混淆,分散保险预算,导致保额不足,保险起不到“保险”的作用。 以上代表懒伙计保险笔记观点,请多指教。

晴明🦁从名字你就有了答案:关公战秦琼,没法比较。 重疾险强调的是“保障”,以最小的成本翘起最大的风险保障,简称“抵御风险的杠杆率”,比如每年3000元,交20年,可以终身保障50万重疾风险,当风险不幸降临--被保人罹患恶性疾病时--就能拿到50万,用来治病和生活。 理财险强调的是“理财”,在本金基本没有风险的情况下,尽量多的拿到收益,2%-6%不等。理财险虽然也带一个“险”字,但和保险关系不大,被保人罹患恶性疾病时,只能拿回基本保费或者120%的基本保费,抵御风险的杠杆率很低。 家庭在配置保险时,非常容易将理财、储蓄的目的与保险混淆,分散保险预算,导致保额不足,保险起不到“保险”的作用。 以上代表懒伙计保险笔记观点,请多指教。 -

猫 南北、如果是交十年保二十年通常是意外险,120%返还,这算不得理财,那样一年才百分之一的利息,个人建议,理财别做这款,这属于保障型保险,而且不建议购买,交费金钱不少,保的额度却很低

猫 南北、如果是交十年保二十年通常是意外险,120%返还,这算不得理财,那样一年才百分之一的利息,个人建议,理财别做这款,这属于保障型保险,而且不建议购买,交费金钱不少,保的额度却很低 -

孙雪磊您好!随着保险行业的飞速发展,人们的理财意识也不断增强,因此很多人都会购买合适的理财保险,让自己获得一些保障。

孙雪磊您好!随着保险行业的飞速发展,人们的理财意识也不断增强,因此很多人都会购买合适的理财保险,让自己获得一些保障。 -

ghy理财产品有很多种,谨慎选择比较购买就可以了,建议多个方向投资理财

ghy理财产品有很多种,谨慎选择比较购买就可以了,建议多个方向投资理财 -

熊中原小诺解答:您好! 很多人在选择理财的方式上非常慎重,因为这将直接关系到投资的收益情况,现在有很多人选择保险理财。理财保险是一种比较好的投资方式,可以让参保者用较少的钱,获得高额的人身保障,帮助人们规避了未来的不可预测风险,身价倍增。如今有大部分人士对保险的认知力还是不够,所以提醒一下各位投保朋友,在购买保险之前一定要想专业的人员咨询清楚之后再购买。

熊中原小诺解答:您好! 很多人在选择理财的方式上非常慎重,因为这将直接关系到投资的收益情况,现在有很多人选择保险理财。理财保险是一种比较好的投资方式,可以让参保者用较少的钱,获得高额的人身保障,帮助人们规避了未来的不可预测风险,身价倍增。如今有大部分人士对保险的认知力还是不够,所以提醒一下各位投保朋友,在购买保险之前一定要想专业的人员咨询清楚之后再购买。 -

小舟可以的。《保险法》并没有用规定,服刑人员不可以投保人身意外险。 相关法律依据: 《保险法解释三》 第二十三条 第二款 被保险人在羁押、服刑期间因意外或者疾病造成伤残或者死亡,保险人主张根据保险法第四十五条的规定不承担给付保险金责任的,人民法院不予支持。

小舟可以的。《保险法》并没有用规定,服刑人员不可以投保人身意外险。 相关法律依据: 《保险法解释三》 第二十三条 第二款 被保险人在羁押、服刑期间因意外或者疾病造成伤残或者死亡,保险人主张根据保险法第四十五条的规定不承担给付保险金责任的,人民法院不予支持。 -

步基达不能说是骗人的,理财保险,如果单纯看收益是比较低的,单他主要是保险功能,收益高的理财产品是没有保险功能的,看你需求了

步基达不能说是骗人的,理财保险,如果单纯看收益是比较低的,单他主要是保险功能,收益高的理财产品是没有保险功能的,看你需求了 -

王金满Kimi家庭理财四分法《4321牛顿原理》:其中应留下30%的收入作为日常开支 剩余部分的10%投资于保险型保险, 20%的收入进行储蓄及保本型投资, 40%用来做风险投资。 可以相应的再细分的每个月的投资额, 这方式相对稳健,至于收益要是投得好应有三、五成。 年保费是年收入的10-15%左右是合理的! 孩子最基本(最实用性)的保险组合,简单说下,一岁宝宝例子: 1、如为小孩投资教育金,15年共交8万,那么到孩子高中大学可领取6万元,到婚嫁时可领取3万,账户里这时还有6万多,如果到60岁领养老金,每月可领取3000元,20年共计领取 70万!80岁之后账户里还有17万左右!到100岁时账户里56万,100岁或者身故的情况下另外赔付保额5万元! 每3年返还保额的8%,终身领取! 2、另外再附加一份综合性意外住院医疗险!包含所有意外住院医疗事故的报销!没有报销次数限制,住院等待期仅30天!报销比例为80%! 商业养老险,简单说下,28岁例子(共计50万身价): 1、为自己选择一款理财性分红型的养老险,长期收益率是比较可观的,账户价值每年都在递增! 2、假设保额5万元,保障终身的,存15年,共存10万!每3年享受保险公司返还保额的8%!那么您到59岁时账户内有23万元,60岁开始领取养老金每年一万元,20年共领取24万元,80岁时账户中还有14万,到100岁账户里有52万元! 3、附加综合性意外住院医疗险!包含所有因意外住院医疗导致的所有事故!没有报销次数限制,报销比例为80%! 4、可附加定期重大疾病险,缴费30年保障到58岁,拥有5万重疾保障金,年缴1500元,享受23种重疾保障,另有住院护理金,患严重重疾享受双倍保额赔付。有病防病,无病满期还本做养老金! 5、可附加定期寿险产品享受高身价,缴费至55岁同时保障到55岁,保障额度为30万,年缴1800元,满期后可以转换成养老金产品! 二十五岁女性保险例子(白领家庭主妇也合适): 1、这是一款保障性的寿险产品(包含妇女病、生育保障、重疾),保障终身,保险责任:身故、全残、生存金返还、周年红利、15种重大疾病、女性疾病、母婴保障疾病保险。保额10万,缴费20年,共计储蓄10万,生孩子时保险公司奖励1000元,第9和第18个合同周年日领取1万元现金,到59岁时账户有15万,到80岁时账户有29万,到100岁时账户有50万。 2、可附加一份综合性意外住院医疗险!包含所有意外住院医疗事故的报销!没有报销次数限制,住院等待期仅30天!报销比例为80%!

王金满Kimi家庭理财四分法《4321牛顿原理》:其中应留下30%的收入作为日常开支 剩余部分的10%投资于保险型保险, 20%的收入进行储蓄及保本型投资, 40%用来做风险投资。 可以相应的再细分的每个月的投资额, 这方式相对稳健,至于收益要是投得好应有三、五成。 年保费是年收入的10-15%左右是合理的! 孩子最基本(最实用性)的保险组合,简单说下,一岁宝宝例子: 1、如为小孩投资教育金,15年共交8万,那么到孩子高中大学可领取6万元,到婚嫁时可领取3万,账户里这时还有6万多,如果到60岁领养老金,每月可领取3000元,20年共计领取 70万!80岁之后账户里还有17万左右!到100岁时账户里56万,100岁或者身故的情况下另外赔付保额5万元! 每3年返还保额的8%,终身领取! 2、另外再附加一份综合性意外住院医疗险!包含所有意外住院医疗事故的报销!没有报销次数限制,住院等待期仅30天!报销比例为80%! 商业养老险,简单说下,28岁例子(共计50万身价): 1、为自己选择一款理财性分红型的养老险,长期收益率是比较可观的,账户价值每年都在递增! 2、假设保额5万元,保障终身的,存15年,共存10万!每3年享受保险公司返还保额的8%!那么您到59岁时账户内有23万元,60岁开始领取养老金每年一万元,20年共领取24万元,80岁时账户中还有14万,到100岁账户里有52万元! 3、附加综合性意外住院医疗险!包含所有因意外住院医疗导致的所有事故!没有报销次数限制,报销比例为80%! 4、可附加定期重大疾病险,缴费30年保障到58岁,拥有5万重疾保障金,年缴1500元,享受23种重疾保障,另有住院护理金,患严重重疾享受双倍保额赔付。有病防病,无病满期还本做养老金! 5、可附加定期寿险产品享受高身价,缴费至55岁同时保障到55岁,保障额度为30万,年缴1800元,满期后可以转换成养老金产品! 二十五岁女性保险例子(白领家庭主妇也合适): 1、这是一款保障性的寿险产品(包含妇女病、生育保障、重疾),保障终身,保险责任:身故、全残、生存金返还、周年红利、15种重大疾病、女性疾病、母婴保障疾病保险。保额10万,缴费20年,共计储蓄10万,生孩子时保险公司奖励1000元,第9和第18个合同周年日领取1万元现金,到59岁时账户有15万,到80岁时账户有29万,到100岁时账户有50万。 2、可附加一份综合性意外住院医疗险!包含所有意外住院医疗事故的报销!没有报销次数限制,住院等待期仅30天!报销比例为80%!

- 上一篇: 平安保险公司的金鑫盛2017是个什么保险

- 下一篇: 《新华保险健康无忧C1是消费型的吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14

-

11-14