小秋阳说保险-北辰

信泰人寿的产品每次被谈起,也许有不少人都对此印象很深,毕竟,在市面上,并没有多少产品能做到兼具保障和性价比。

并且,信泰人寿的超级玛丽和达尔文系列重疾险,绝对都排的上号。

并且,不仅是重疾险,信泰人寿的寿险产品大家也都非常关注,比如这款如意尊2.0增额终身寿险,大众最喜欢的就是他们稳定的收益以及灵活的资金配置。

不过最近信泰人寿有传出一点风声,如意尊2.0增额终身寿险将要在6月30号正式下架,并且永不上线。

那么这款产品在下架前买会不会亏呢?下面学姐就要展开分析。

在讲解之前,大家可以浏览一下这篇文章,大概了解一下信泰人寿都有什么表现:

《信泰人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《信泰人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

一、如意尊2.0增额终身寿险有哪些优势?

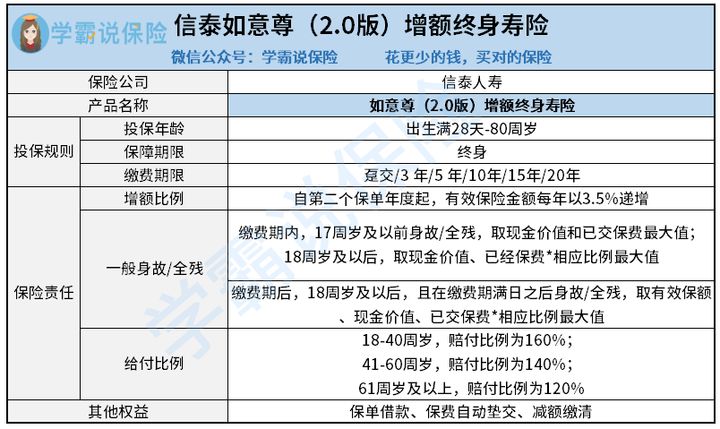

先来向大家介绍一下信泰如意尊2.0增额终身寿险的保障内容:

如意尊2.0增额终身寿险的保障内容没有特别多,其中身故/全残保障是属于它的保障内容的,被保人可享受保单借款、保费垫交、减额缴清等权益。

相当一部分的人或许没听过这一款如意尊2.0增额终身寿险产品的功能,大家可以看看下面这篇科普了解一下:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

如意尊2.0有以下优势:

1、支持高龄投保

如意尊2.0增额终身寿险产品的购保年龄范畴相当宽松,哪怕是80岁的老人也可以购买,真的相当可以。

和市面上一些六七十岁就限制投保的产品相比,如意尊2.0增额终身寿险主要针对的群体而言,更能够使有储蓄和财产传承需求的高龄群体满意。

2、收益稳定

如意尊2.0增额终身寿险的收益不会产生太大的变化,只要保单开始生效,那么第二个年度之后,如意尊2.0的有效保险金额比例年比一年高,每次增长3.5%。

要是有一个30岁的男性购入了10万保额的如意尊2.0增额终身寿险打31岁数时开始,他手持保单第二年度起,保险金额在上一保单年度保险金额的基础上递增3.5%。即:当年度保险金额=上一年保险金额x(1+3.5%)基本保险金额增长不会封顶,一直增长。

这代表着,生存的时间与保单的价值成正比。

3、资金配置灵活

该款如意尊2.0增额终身寿险囊括了保单借款、保费自动垫交、减额缴清等权益。

其中最具实用性的要数保单借款:最高不能超过保单当时现金价值的80%,最长能够借六个月时间。

假设被保人突然急着用钱,则被保人是能申请保单借款的,帮助自己度过暂时的资金困难。

4、身故/全残赔付设置人性化

学姐将如意尊2.0增额终身寿险的身故/全残保障在下面的文章中给大家呈现了具体的内容:

小伙伴如果有18岁,缴费期满之后,能够得到最大的利益是需要取有效保额/现金价值/已交保费之间的比例。赔付的比例是根据年龄来定的。18~40岁给160%,41~60岁给140%,60岁及以上给120%。

关于如意尊2.0增额终身寿险的这个保障方面,还是算得上优秀的,因为人们在40-60岁和40岁之前的责任都很重。

假若被保人运气不好的在人生主要阶段出事,那么如意尊2.0增额终身寿险对这些家庭进行赔付之后,能够减少很多损失。

站在保障的角度上,如意尊2.0增额终身寿险的优势还是很明显的。然而这款产品买了是否会后悔,我们还得看它的收益情况。

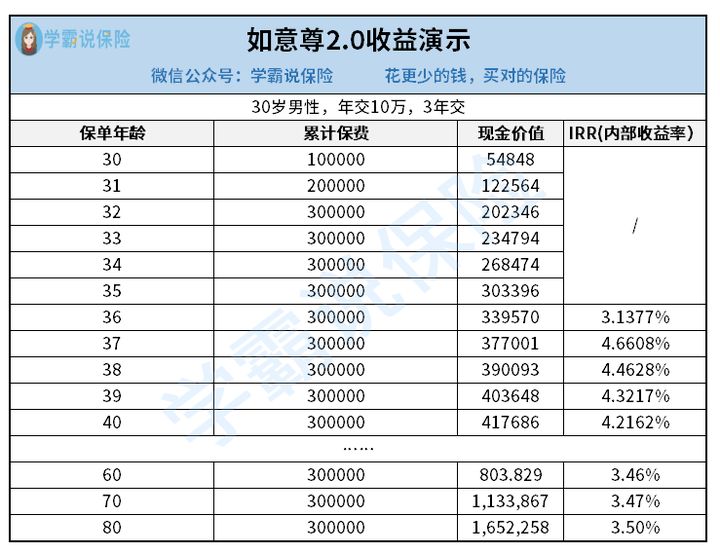

二、30岁男性,投保30万,3年交,70岁退保时的收益可观吗?

前段时间很多的消息都在报道延迟退休,“如何安度晚年”一时之间被人们热议。

那么作为一款号称专为养老设计的增额终身寿险,如意尊2.0增额终身寿险在满足普通工薪阶层的养老问题上是否能真的解决呢?

我们来算一下它的收益就知道了:

从上图演示可知,30岁男性,年交10万,3年缴清,到了第5年,资金已经实现回本,也就是报单的现金价值超过了已交保费。

等到了60岁,保单的现金价值就可以多于80万,达到资金接近3倍的增值。

这一时间内,IRR连续以3.5%左右的比例稳步上升。假如被保人能够持续活下去,那么70岁时,被保人保单就能获得超过113万的现金价值,接近4倍的资金增值。

如果我们把未来的退休年龄为65周作为标准,70岁时退保的被保人能够获得113.3867万,而且领取到的这笔钱使可以让一个人度过一个比较良好的晚年生活的。

总体上看,此款如意尊2.0增额终身寿险产品真的挺好的,收益没有太大的起伏波动,并且就算是高龄人士也可以进行投资。手里面比较宽裕有养老想法的,或者有资金给儿女准备继承的,就可以重点了解一下这款产品。

最后温馨提醒一下,这款名叫如意尊2.0增额终身寿险将在6月30号就要下架了,如果对于这款产品有想法的朋友一定要注意停售的时间哦~

倘如有其他的理财产品在配置上的需求的,也可以看看学姐整理的这份精选榜单:

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "信泰人寿如意尊2.0终身寿险会停售吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 多倍保少儿庆典版可以智能核保吗

- 下一篇: 泰康人寿岁月有约养老金年金险卖点

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

最新问题

最新问题

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18