小秋阳说保险-北辰

信泰人寿的产品每次被谈起,相信很多人都对此有深刻的印象,毕竟市面上能做到保障和性价比都兼具的产品确实不算很多。

而信泰人寿的超级玛丽、达尔文系列重疾险绝对榜上有名。

其实除去重疾险之外,信泰人寿的寿险产品也属于大热产品,举个例子这款如意尊2.0增额终身寿险,就凭借其自身的优势,比如说收益稳定,资金配置灵活,得到大众的认可。

不过最近信泰人寿传来消息,如意尊2.0增额终身寿险的正式下架时间是6月30号,并且在以后的日子里都不会上线了。

那么这款产品在下架前买入的话到底是不是合适的呢?接下来学姐就详细说说。

先不着急测评,推荐大家来瞧瞧这篇文章,能够懂得信泰人寿都有什么情况:

《信泰人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《信泰人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

一、如意尊2.0增额终身寿险有哪些优势?

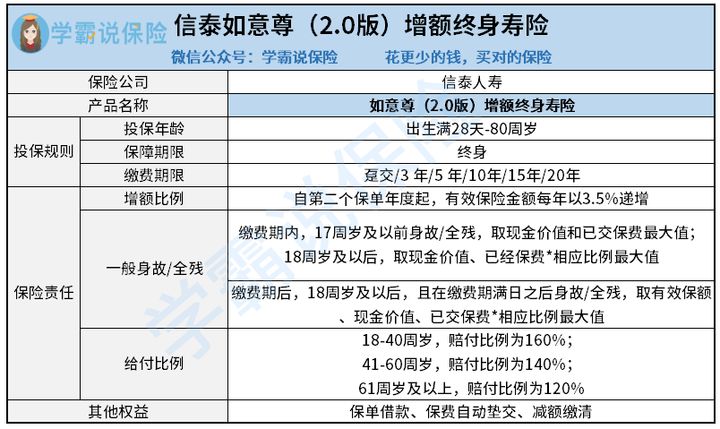

让我们来分析一下信泰如意尊2.0增额终身寿险的保障内容表现怎么样:

如意尊2.0增额终身寿险的保障内容其实挺单一的,其中就有身故、全残这两方面的保障,像保单借款、保费垫交、减额缴清等权益购险人都可以得到。

相当一部分的人或许没听过这一款如意尊2.0增额终身寿险产品的功能,这篇科普会有助于你们更好理解:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

如意尊2.0有以下优势:

1、支持高龄投保

此款如意尊2.0增额终身寿险保险产品的投险年龄范畴十分大,纵使老人已经80岁了,依旧可以购险,真的太好了。

和市面上一些六七十岁就限制投保的产品相比,如意尊2.0增额终身寿险更能满足有储蓄和财产传承需求的高龄群体。

2、收益稳定

如意尊2.0增额终身寿险在收益上稳定性比较高,在保单生效的第二个年度之后,如意尊2.0的有效保险金额会以每年3.5%的比例递增。

假使30岁男性选择投保10万保额的如意尊2.0增额终身寿险产品,就从31岁起,他手持保单年度有效保险金额等于本合同上一保单年度的有效保险金额×(1+3.5%),有效保额就会一直按约定的比例稳定增长。

这代表着,活的时间与保单价值的增长程度呈正相关。

3、资金配置灵活

如意尊2.0增额终身寿险包含保单借款、保费自动垫交、减额缴清等权益。

保单借款在这当中算是实用性最高的:最长可借六个月,最高不能超过保单当时现金价值的80%。

如若被保人急需一笔钱,那么,被保人是可以申请保单借款的,从而缓和手头紧的问题。

4、身故/全残赔付设置人性化

学姐将如意尊2.0增额终身寿险的身故/全残保障内容展现在下面了:

有2个条件同时发生才行:缴费期满、年满18岁,最大的价值可以体现在取有效保额/现金价值/已交保费的相比之下。赔付的越多则表示年龄越小。18-40岁、41-60岁、61岁及以上对应的是160%、140%、120%。

如意尊2.0增额终身寿险的这个保障内容还是非常体贴的,因为人们通常在40岁之前和40-60岁,都负担这很重的责任。

如果被保人不幸在人生的黄金阶段出事,那么有了如意尊2.0增额终身寿险赔付的钱,能够帮助许多家庭止损。

从保障方面来看,如意尊2.0增额终身寿险的优势还算很有吸引力。只是这款产品入手了是否有价值,它的收益情况同样也要关注。

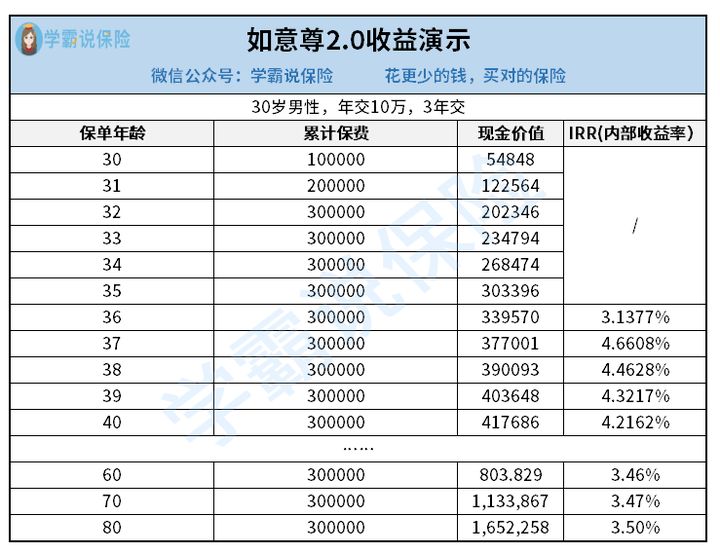

二、30岁男性,投保30万,3年交,70岁退保时的收益可观吗?

前段时间很多的消息都在报道延迟退休,一时之间“如何安度晚年”成了人们讨论度最高的话题。

那么作为给予给消费者养老设计的一款增额终身寿险,如意尊2.0增额终身寿险是否向它说的那样可以满足普通工薪阶层的养老问题呢?

我们对它的收益进行简单的测算就能知道:

从上图演示可知,30岁男性,年交10万,3年缴清,到了第5年,报单的现金价值已经把当初缴纳保费的金额超过,这个时候资金实现了回本。

如果能存活到60岁的话,能够达到接近3倍的资金增值,保单的现金价值就超过了80万。

在这期间,IRR持续以接近3.5%的比例稳定增长。若是被保人能够一直坚持的活着,那么70岁时,被保人保单就能获得超过113万的现金价值,接近4倍的资金增值。

如果我们把未来退休年龄为65岁当作准绳,假如被保人在70岁时退保,113.3867万就是被保人最终可以获得的费用,这笔钱完全可以让被投保人拥有一个比较舒适的晚年生活。

综合来看,此款如意尊2.0增额终身寿险产品真的挺好的,收益稳定、并且高龄人群也能投保。}如果手上有闲钱,有养老或是资金传承需求,那么学姐建议大家可以考虑一下这款产品。

最后学姐倾情提示大家,这款名叫如意尊2.0增额终身寿险将在6月30号就要下架了,对于那些对这款产品还有购买欲望的朋友来说,下架时间一定要十分留意!

倘如有其他的理财产品在配置上的需求的,那么就来借鉴一下学姐精心挑选的榜单吧:

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "信泰人寿如意尊2.0会下架吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 信泰人寿如意尊2.0停售了吗

- 下一篇: 三峡人寿三峡美年金险线买线下买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

-

06-17

最新问题

最新问题

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18

-

06-18