小秋阳说保险-北辰

很多人都想知道自己挑的年金险好不好,看它在值得买排名上是否榜上有名就可以知道: 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

想了解年金险产品还是得从最基本的险种说起,很多人还不清楚年金险的内容,就想把一款年金险产品看透彻,这样很不好。

下面就分三点解析一下年金险:

(1) 年金险是什么?

年金险需要交给保险公司一定的保费,约定的年限后,就可以每期都从保险公司领钱,教育金和养老金是见的比较多的年金险。

教育金是为孩子的教育、婚恋做准备,算是一种理财,不过大部分教育金的收益率都很低,作用不大,为了解决这个部分,我熬夜整理了一份测评: 《2020年收益率最高的8款教育金测评》weixin.qq.275.com

《2020年收益率最高的8款教育金测评》weixin.qq.275.com

养老金也称退休金,买够若干年的养老保险后,保险公司会按合同规定支付养老金,为老人退休后的生活需要提供保障。

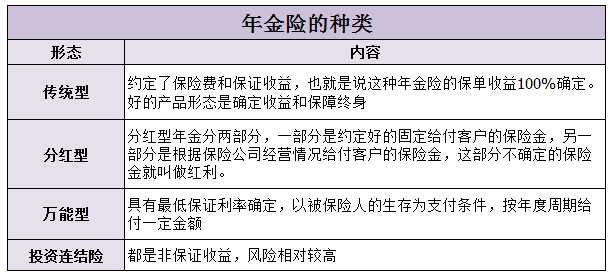

(2) 年金险的种类

年金险分为传统型年金险、分红型年金险、万能型年金险和投资连结险。

(3) 怎么选年金险

首先,这份防坑攻略要学会: 《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

其次,以下几点一定要看:

1.看内部收益率

买年金险不能不看收益率,这里有个较简单的方法:每年支付的保费和未来可以领取的年金列到表里,组合成一条长期现金流,根据公式可以计算出IRR(实际收益率)。

2.看现金价值

不同的年金保险,有着不同的收益趋势,有些年金险的现金价值回本快;部分现金价值回本很慢,但是可以领取的养老金比较多。

如果你担心将来需要资金周转,可能选择退保就建议选择年金险的现金价值回本速度比较快的。如果只是有养老需求,适合选前期回本慢但是年金多适合养老的产品。

3.看预定利率

收益率主要看预定利率。预定利率较低的时候,年金险收益率也会比较低,如今银保监会开始规定预定利率不得超过3.5%,这是封顶值,具体多少需要计算。

以上就是我对 "年金保险种类"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

无忧无虑建议直接拨打人保客服电话咨询

无忧无虑建议直接拨打人保客服电话咨询 -

昵称除了传统年金险以外,分红和万能型的收益都是有浮动的,比如说在条款中我们可以看到万能型年金有个“最低保证利率”,通常为2.5%,有些公司低一点2%,有些高的可以到3%。而分红型年金都会有一个利率演示表,分为高中低档,一般预定利率也在2.5%左右。至于高处的部分都要看保险公司自身经营利润了。万能账户每月会公布一个结算利率,我们可以依据结算利率介绍给客户,并且短期内的结算利率不会有很大的变化。

昵称除了传统年金险以外,分红和万能型的收益都是有浮动的,比如说在条款中我们可以看到万能型年金有个“最低保证利率”,通常为2.5%,有些公司低一点2%,有些高的可以到3%。而分红型年金都会有一个利率演示表,分为高中低档,一般预定利率也在2.5%左右。至于高处的部分都要看保险公司自身经营利润了。万能账户每月会公布一个结算利率,我们可以依据结算利率介绍给客户,并且短期内的结算利率不会有很大的变化。 -

艾U PP你应该买的20份。单份2239。乘一下就知道了

艾U PP你应该买的20份。单份2239。乘一下就知道了 -

←_←薇两种方式 1.直接打中国人寿的客服电话95519跟他们说要退保就可以,不过一般他们会推脱,好几天不给办理,这个时候你可以吓唬他们说你们在不退我就投诉保监会。当然是吓唬啊,别真投诉啊 2.拿着身份证去网点退 提醒,退保损失很大的。

←_←薇两种方式 1.直接打中国人寿的客服电话95519跟他们说要退保就可以,不过一般他们会推脱,好几天不给办理,这个时候你可以吓唬他们说你们在不退我就投诉保监会。当然是吓唬啊,别真投诉啊 2.拿着身份证去网点退 提醒,退保损失很大的。 -

✎﹏ℳ๓₯㎕从回答的问题来看就是一个对保险一知半解的人,作为万能保险随时都可以退单,犹豫期扯单,收取工本费,犹豫期以后叫退保,退还万能账户的个人账户价值余额,万能保险就不叫现金价值,还有分红保险它是在保障的基础上兼有理财功能,主要作用就是抵御通货膨胀。

✎﹏ℳ๓₯㎕从回答的问题来看就是一个对保险一知半解的人,作为万能保险随时都可以退单,犹豫期扯单,收取工本费,犹豫期以后叫退保,退还万能账户的个人账户价值余额,万能保险就不叫现金价值,还有分红保险它是在保障的基础上兼有理财功能,主要作用就是抵御通货膨胀。 -

李珍珍()笑而不语太平洋智惠安享年金保险(分红型)保险条款:1、自本合同生效日起,若被保险人生存,太平洋保险公司每年按基本保险金额的8%给付一次年金,直至被保险人身故。首期年金于本合同生效日给付,以后每年于合同生效日对应日给付;2、若被保险人在保险期间内首次被鉴定为全残,太平洋保险公司自收到全残鉴定书后的首个合同生效日对应日起,每年按基本保险金额的8%给付一次全残额外年金,直至被保险人身故。首期全残额外年金于太平洋保险公司收到全残鉴定书后的首个合同生效日对应日给付,以后每年于合同生效日对应日给付;3、若被保险人生存至70周岁后的首个合同生效日对应日,太平洋保险公司按您根据本合同约定已支付的保险费总额给付祝寿金;4、若被保险人在70周岁后的首个合同生效日对应日以前身故,太平洋保险公司按以下两项中金额较大者给付身故保险金,本合同终止。

李珍珍()笑而不语太平洋智惠安享年金保险(分红型)保险条款:1、自本合同生效日起,若被保险人生存,太平洋保险公司每年按基本保险金额的8%给付一次年金,直至被保险人身故。首期年金于本合同生效日给付,以后每年于合同生效日对应日给付;2、若被保险人在保险期间内首次被鉴定为全残,太平洋保险公司自收到全残鉴定书后的首个合同生效日对应日起,每年按基本保险金额的8%给付一次全残额外年金,直至被保险人身故。首期全残额外年金于太平洋保险公司收到全残鉴定书后的首个合同生效日对应日给付,以后每年于合同生效日对应日给付;3、若被保险人生存至70周岁后的首个合同生效日对应日,太平洋保险公司按您根据本合同约定已支付的保险费总额给付祝寿金;4、若被保险人在70周岁后的首个合同生效日对应日以前身故,太平洋保险公司按以下两项中金额较大者给付身故保险金,本合同终止。 -

💋展. คิดถึง随时可以领取。生存金是保额的30%

💋展. คิดถึง随时可以领取。生存金是保额的30% -

传说中的春哥对于已经购买保险产品的客户,应该是对自己的利益有了最基本的了解(保险计划书)! 业务员根据中国保险法规定,在客户当时办理时就应该把退保及收益详细讲清楚了,不然属于违规误导客户的现象,要被其公司解除代理合同的!

传说中的春哥对于已经购买保险产品的客户,应该是对自己的利益有了最基本的了解(保险计划书)! 业务员根据中国保险法规定,在客户当时办理时就应该把退保及收益详细讲清楚了,不然属于违规误导客户的现象,要被其公司解除代理合同的! -

手有余香需要带上身份证去当地的客服中心办理退保,只有投保人可以退保。

手有余香需要带上身份证去当地的客服中心办理退保,只有投保人可以退保。 -

琼贰在业务员向您推荐该款产品的时候有份计划书,上面有死亡总利益。

琼贰在业务员向您推荐该款产品的时候有份计划书,上面有死亡总利益。

- 上一篇: 华夏保险公司排名

- 下一篇: 新华保险健康无忧c款60岁返还本金?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-14

-

06-15

最新问题

最新问题

-

03-02

-

03-02

-

03-02

-

03-02

-

11-02

-

11-02

-

11-02

-

11-02

-

11-02

-

11-02