小秋阳说保险-北辰

很多人都想知道自己挑的年金险好不好,看它在值得买排名上是否榜上有名就可以知道: 《十大值得买的年金险大盘点!》weixin.qq.275.com

《十大值得买的年金险大盘点!》weixin.qq.275.com

年金险和寿险不一样哦,差别可大了,关于年金险的详细介绍,不妨看看我下面整理的回答~

先了解险种再谈产品比较合理,很多人还没搞懂年金险是什么,就开始纠结一款产品,这样是不可以的。

下面就分三点解析一下年金险:

(1) 年金险是什么?

年金险就是我们先向保险公司缴纳一定的保费,在约定的时间点,可以跟保险公司领钱,我们见的比较多的就是教育金、养老金。

教育金是为孩子的教育、婚恋做准备,算是一种理财,但是很少教育金的收益率会高,只有很小的作用,为解决这个难题,我把收益最高的8款教育金整理好: 《2020年收益率最高的8款教育金测评》weixin.qq.275.com

《2020年收益率最高的8款教育金测评》weixin.qq.275.com

养老金也称退休金,约定的年限后,就可以每期都从保险公司领养老金,保障老人退休后的基本生活需要。

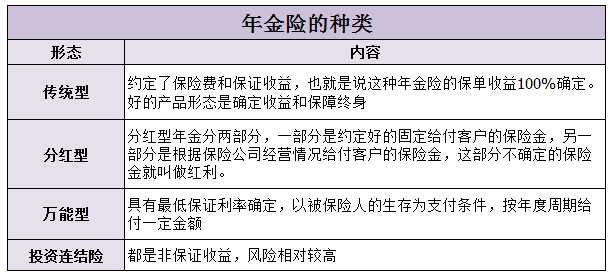

(2) 年金险的种类

年金险分为传统型年金险、分红型年金险、万能型年金险和投资连结险。

(3) 怎么选年金险

首先,攻略性防坑: 《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

其次,以下几点一定要看:

1.看内部收益率

首先看年金险的收益率,要看并不是很难:在表里列出未来可以领取的年金和每年要支付的保费,组合成一条长期现金流,根据公式可以计算出IRR(实际收益率)。

2.看现金价值

年金保险有着很不一样的收益趋势,现金价值回本快的年金险是有的;有些适合养老的年金险回本比较慢,到期领的年金比较多。

如果你担心将来需要资金周转,可能选择退保就建议选择年金险的现金价值回本速度比较快的。如果只是有养老需求,选择前期回本慢,可领年金多的产品较好。

3.看预定利率

预定利率最能影响收益率。其他不变的情况下,预定利率越高,年金收益率也越高,如今银保监会开始规定预定利率不得超过3.5%,这是封顶值,具体多少需要计算。

以上就是我对 "年金险是不是寿险?终身寿险和定期寿险那个好"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

农商行陈明您好! 这两个的概念区别还是挺大的。 意外险,即意外伤害保险。是以被保险人的身体作为保险标的,以被保险人因遭受意外伤害而造成的死亡、残疾、医疗费用支出或暂时丧失劳动能力为给付保险金条件的保险。 而定期寿险,是以被保险人在约定的保险期限内,因保险责任范围内的原因死亡,而由保险人依据保险合同的规定给付受益人定额保险金的一种保险。 定期寿险可以用较少的钱获得较高的身故保障;定期寿险的保险期间可灵活选择,能够满足消费者特定时期的保障需求。

农商行陈明您好! 这两个的概念区别还是挺大的。 意外险,即意外伤害保险。是以被保险人的身体作为保险标的,以被保险人因遭受意外伤害而造成的死亡、残疾、医疗费用支出或暂时丧失劳动能力为给付保险金条件的保险。 而定期寿险,是以被保险人在约定的保险期限内,因保险责任范围内的原因死亡,而由保险人依据保险合同的规定给付受益人定额保险金的一种保险。 定期寿险可以用较少的钱获得较高的身故保障;定期寿险的保险期间可灵活选择,能够满足消费者特定时期的保障需求。 -

彭彭您好! 定期寿险的产品有很多,不同的人适用的产品都是有区别的。具体的需要看您个人的需求。没有哪家最好,适合自己的才是最好的。定期寿险的费用一般都比较低。 为您推荐人保寿险精心优选定期寿险(http://hi.baidu.com/ulbttivxcedorsr/item/b2e53c24c2e6dcf0ddf69a74),是第一款根据健康定价的保险,差别费率,避免了健康人群对非健康人群的保费补贴,公平投保,保障额度可自由选择,最高可达上千万,免费体检,网上直接完成投保,方便快捷! 希望对您有帮助!如果您还有其他的问题可以继续和我联系!

彭彭您好! 定期寿险的产品有很多,不同的人适用的产品都是有区别的。具体的需要看您个人的需求。没有哪家最好,适合自己的才是最好的。定期寿险的费用一般都比较低。 为您推荐人保寿险精心优选定期寿险(http://hi.baidu.com/ulbttivxcedorsr/item/b2e53c24c2e6dcf0ddf69a74),是第一款根据健康定价的保险,差别费率,避免了健康人群对非健康人群的保费补贴,公平投保,保障额度可自由选择,最高可达上千万,免费体检,网上直接完成投保,方便快捷! 希望对您有帮助!如果您还有其他的问题可以继续和我联系! -

豆本豆从来没想过我会这么失去她, 认识她的时候是和我老表晚上去从宾馆救出来的,因为她老板喝醉了不准她走,

豆本豆从来没想过我会这么失去她, 认识她的时候是和我老表晚上去从宾馆救出来的,因为她老板喝醉了不准她走, -

七月有的。在“阳光优选·定期寿险”的保费应交日的前10天,会有交费的短信提醒,需保持账户余额充足;如果扣款不成功,后续阳光保险还会通过发短信或拨打电话提醒交费。

七月有的。在“阳光优选·定期寿险”的保费应交日的前10天,会有交费的短信提醒,需保持账户余额充足;如果扣款不成功,后续阳光保险还会通过发短信或拨打电话提醒交费。 -

哎呀大麦甜蜜家2020是华贵人寿的定期寿险,主打夫妻投保、互保,也仅支持夫妻投保。相对旧版的大麦甜蜜家,升级过后的甜蜜家2020主要下调了保费,新增了几项增值权益等。以下是大麦甜蜜家2020定期寿险的保障详情: 在投保年龄上,是按照男性/女性的法定结婚年龄起步的:男性22-60周岁;女性20-60周岁。 大麦甜蜜家2020定期寿险最高可投保保额是300万,根据被保人的年龄、社保情况、居住地有关。并且对被保人的BMI也是有要求的,如果投保200万以上,BMI需要满足16≤BMI≤30,如果投保200万以下,BMI需要满足16≤BMI小于33. 关于BMI的定义,:身体质量指数(BMI,Body Mass Index)是国际上常用的衡量人体肥胖程度和是否健康的重要标准,主要用于统计分析。 肥胖程度的判断不能采用体重的绝对值,它天然与身高有关。 因此,BMI 通过人体体重和身高两个数值获得相对客观的参数,并用这个参数所处范围衡量身体质量。在健康告知中,还是比较宽松的,只有3条,不会问过往寿险保额,对于孕妇对象也是可以接受投保的。 由于大麦甜蜜家2020作为定期寿险,保障责任会比较简单,一般只保身故全残责任,奶爸给大家简单介绍一下: 身故/全残保障责任:赔付100%保额,夫妻双方的保额是独立的; 身故/全残豁免责任:夫妻双方只要一人身故或全残,那么后续保费就不用交了,保障依然有效; 身故/全残特别保障:如果夫妻双方因同一意外导致身故或全残的,夫妻双方都能获得200%保的赔付,一共可获得400%保额的赔付。 除了基本保障以外,大麦甜蜜家2020还包含一下几种权益: 减保权益 转换终身寿险权益 拆分选择权益 大麦甜蜜家2020是夫妻共同投保的,是不能个人名义投保的。 热门定期寿险对比测评: 请点击输入图片描述 通过简单的对比,大麦甜蜜家200定期寿险包含身故全残特别保险金和被保人豁免;但保障期限不够灵活,不可根据个人实际需要选择保障多久。 定期寿险保障简单,一般用于抵御家庭经济来源身故或全残而导致的经济风险。在现在的定期寿险市场中,产品的差异越来越小,因此产品的价格就很重要了。 一般来说,选择定期寿险时,需要注意以下几点: 性价比:相同的保障与保额,保费越低,性价比就越高。 最高可投保保额:不同的城市可以投保的最高保额不一定相同,不同的职业与年龄也是同理。 健康告知:针对不同的人群,不同定期寿险的健康询问都不尽相同,而且健康告知也关乎到理赔,投保时一定要看清楚,并如实告知。 免责条款:定期寿险里,最优秀的免责条款只有保监会规定的三条基本条款如下,不同产品可能在这3条的基础上有所增加。 请点击输入图片描述 因此,在对比产品的时候,奶爸会从这几个方面进行综合分析。但如果不想局限于此,想要了解更多产品,可以到奶爸保官网参考最新的产品测评,多对比分析,也会有不一样的选择。

哎呀大麦甜蜜家2020是华贵人寿的定期寿险,主打夫妻投保、互保,也仅支持夫妻投保。相对旧版的大麦甜蜜家,升级过后的甜蜜家2020主要下调了保费,新增了几项增值权益等。以下是大麦甜蜜家2020定期寿险的保障详情: 在投保年龄上,是按照男性/女性的法定结婚年龄起步的:男性22-60周岁;女性20-60周岁。 大麦甜蜜家2020定期寿险最高可投保保额是300万,根据被保人的年龄、社保情况、居住地有关。并且对被保人的BMI也是有要求的,如果投保200万以上,BMI需要满足16≤BMI≤30,如果投保200万以下,BMI需要满足16≤BMI小于33. 关于BMI的定义,:身体质量指数(BMI,Body Mass Index)是国际上常用的衡量人体肥胖程度和是否健康的重要标准,主要用于统计分析。 肥胖程度的判断不能采用体重的绝对值,它天然与身高有关。 因此,BMI 通过人体体重和身高两个数值获得相对客观的参数,并用这个参数所处范围衡量身体质量。在健康告知中,还是比较宽松的,只有3条,不会问过往寿险保额,对于孕妇对象也是可以接受投保的。 由于大麦甜蜜家2020作为定期寿险,保障责任会比较简单,一般只保身故全残责任,奶爸给大家简单介绍一下: 身故/全残保障责任:赔付100%保额,夫妻双方的保额是独立的; 身故/全残豁免责任:夫妻双方只要一人身故或全残,那么后续保费就不用交了,保障依然有效; 身故/全残特别保障:如果夫妻双方因同一意外导致身故或全残的,夫妻双方都能获得200%保的赔付,一共可获得400%保额的赔付。 除了基本保障以外,大麦甜蜜家2020还包含一下几种权益: 减保权益 转换终身寿险权益 拆分选择权益 大麦甜蜜家2020是夫妻共同投保的,是不能个人名义投保的。 热门定期寿险对比测评: 请点击输入图片描述 通过简单的对比,大麦甜蜜家200定期寿险包含身故全残特别保险金和被保人豁免;但保障期限不够灵活,不可根据个人实际需要选择保障多久。 定期寿险保障简单,一般用于抵御家庭经济来源身故或全残而导致的经济风险。在现在的定期寿险市场中,产品的差异越来越小,因此产品的价格就很重要了。 一般来说,选择定期寿险时,需要注意以下几点: 性价比:相同的保障与保额,保费越低,性价比就越高。 最高可投保保额:不同的城市可以投保的最高保额不一定相同,不同的职业与年龄也是同理。 健康告知:针对不同的人群,不同定期寿险的健康询问都不尽相同,而且健康告知也关乎到理赔,投保时一定要看清楚,并如实告知。 免责条款:定期寿险里,最优秀的免责条款只有保监会规定的三条基本条款如下,不同产品可能在这3条的基础上有所增加。 请点击输入图片描述 因此,在对比产品的时候,奶爸会从这几个方面进行综合分析。但如果不想局限于此,想要了解更多产品,可以到奶爸保官网参考最新的产品测评,多对比分析,也会有不一样的选择。 -

虞文根据经济情况来,只要在合理范围内。有了足够的保额,在疾病或风险来临时才能从容面对

虞文根据经济情况来,只要在合理范围内。有了足够的保额,在疾病或风险来临时才能从容面对 -

Min定期寿险分为纯消费型和储蓄型。 纯消费型的,费用非常的低廉;储蓄型的那形式就多了,各种各样的返还方式,当然保费也高得多。 具体咨询一下当地保险代理人,也或者网上通过第三方保险中间网站的招标平台招标看看。

Min定期寿险分为纯消费型和储蓄型。 纯消费型的,费用非常的低廉;储蓄型的那形式就多了,各种各样的返还方式,当然保费也高得多。 具体咨询一下当地保险代理人,也或者网上通过第三方保险中间网站的招标平台招标看看。 -

安然寿学生儿童定期寿险(A款) 保险责任 在本合同保险

安然寿学生儿童定期寿险(A款) 保险责任 在本合同保险 -

mary 马文毅有在销售。 交纳低额保费,获得高额保障保险金由“身故保险金”/“身体高度残疾保险金”组成保险期间分为5年期、10年期、20年期、30年期、被保险人生存至55周岁止,被保险人生存至60周岁止六种 投保范围16-55周岁身体健康者均可作为被保险人交费方式预交和年交两种分期交费期间分为5年、10年、20年和30年保险期间6种:5年、10年、20年、30年、至被保险人生存至55周岁的年生效对应日止、至被保险人生存至60周岁的年生效对应日止;保险期间届满时被保险人的年龄不得超过70周岁。 案例一男性。30周岁,投保10万保额,保险期间为20年,20年交费,年交费:380元身故保险金1年内因疾病身故,身故保险金为380元,合同终止。因意外伤害身故,或1年后因疾病身故,身故保险金为10万元,合同终止。身体高度残疾保险金1年内因疾病残疾,保险金为380元,合同终止。因意外伤害高残或1年后因疾病高残,保险金为10万元,合同终止。 保险责任身故保险金被保险人于合同生效(或复效)之日起一年内因疾病导致身故,按所交保险费(不计利息)给付身故保险金,合同终止。被保险人因意外伤害或于合同生效之日起一年后因疾病导致身故,按保险单载明的保险金额给付身故保险金,合同终止。身体高度残疾保险金被保险人于合同生效(或复效)之日起一年内因疾病导致身体高度残疾,按所交保险费(不计利息)给付高残保险金,合同终止。被保险人因意外伤害或于合同时生效之日起一年后因疾病导致身体高度残疾,按保险单载明的保险金额给付高残保险金,合同终止。国寿祥福定期寿险费率表 国寿祥福定期寿险费率表(点击查看) 责任免除因下列任何情形之一导致被保险人身故或身体高度残疾的,本公司不承担给付保险金的责任:一、投保人对被保险人的故意杀害,故意伤害;二、被保险人故意犯罪或抗拒依法采取的刑事强制措施;三、被保险人在本合同成立或合同效力恢复之日起二年内自杀,但被保险人自杀时为无民事行为能力人的除外;四、被保险人服用、吸食或注射毒品;五、被保险人酒后驾驶、无合法有效驾驶证驾驶或驾驶无有效行驶证的机动车;六、战争、军事冲突、暴乱或武装叛乱;七、核爆炸、核辐射或核污染。无论上述何种情形发生,导致被保险人身故或身体高度残疾,本合同终止,本公司向投保人退还本合同的现金价值,但投保人对被保险人故意杀害或伤害造成被保险人身故的,本公司退还本合同的现金价值,作为被保险人遗产处理;投保人对被保险人故意杀害或伤害造成被保险人身体高度残疾的,本公司向被保险人退还本合同的现金价值。

mary 马文毅有在销售。 交纳低额保费,获得高额保障保险金由“身故保险金”/“身体高度残疾保险金”组成保险期间分为5年期、10年期、20年期、30年期、被保险人生存至55周岁止,被保险人生存至60周岁止六种 投保范围16-55周岁身体健康者均可作为被保险人交费方式预交和年交两种分期交费期间分为5年、10年、20年和30年保险期间6种:5年、10年、20年、30年、至被保险人生存至55周岁的年生效对应日止、至被保险人生存至60周岁的年生效对应日止;保险期间届满时被保险人的年龄不得超过70周岁。 案例一男性。30周岁,投保10万保额,保险期间为20年,20年交费,年交费:380元身故保险金1年内因疾病身故,身故保险金为380元,合同终止。因意外伤害身故,或1年后因疾病身故,身故保险金为10万元,合同终止。身体高度残疾保险金1年内因疾病残疾,保险金为380元,合同终止。因意外伤害高残或1年后因疾病高残,保险金为10万元,合同终止。 保险责任身故保险金被保险人于合同生效(或复效)之日起一年内因疾病导致身故,按所交保险费(不计利息)给付身故保险金,合同终止。被保险人因意外伤害或于合同生效之日起一年后因疾病导致身故,按保险单载明的保险金额给付身故保险金,合同终止。身体高度残疾保险金被保险人于合同生效(或复效)之日起一年内因疾病导致身体高度残疾,按所交保险费(不计利息)给付高残保险金,合同终止。被保险人因意外伤害或于合同时生效之日起一年后因疾病导致身体高度残疾,按保险单载明的保险金额给付高残保险金,合同终止。国寿祥福定期寿险费率表 国寿祥福定期寿险费率表(点击查看) 责任免除因下列任何情形之一导致被保险人身故或身体高度残疾的,本公司不承担给付保险金的责任:一、投保人对被保险人的故意杀害,故意伤害;二、被保险人故意犯罪或抗拒依法采取的刑事强制措施;三、被保险人在本合同成立或合同效力恢复之日起二年内自杀,但被保险人自杀时为无民事行为能力人的除外;四、被保险人服用、吸食或注射毒品;五、被保险人酒后驾驶、无合法有效驾驶证驾驶或驾驶无有效行驶证的机动车;六、战争、军事冲突、暴乱或武装叛乱;七、核爆炸、核辐射或核污染。无论上述何种情形发生,导致被保险人身故或身体高度残疾,本合同终止,本公司向投保人退还本合同的现金价值,但投保人对被保险人故意杀害或伤害造成被保险人身故的,本公司退还本合同的现金价值,作为被保险人遗产处理;投保人对被保险人故意杀害或伤害造成被保险人身体高度残疾的,本公司向被保险人退还本合同的现金价值。 -

Maggie你好!我们太平洋公司有专门投资的寿险,幸福相伴希望你能够拥有。

Maggie你好!我们太平洋公司有专门投资的寿险,幸福相伴希望你能够拥有。

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-14

-

06-15

最新问题

最新问题

-

03-02

-

03-02

-

03-02

-

03-02

-

11-02

-

11-02

-

11-02

-

11-02

-

11-02

-

11-02