小秋阳说保险-北辰

增额终身寿险因为保额可以慢慢地递增,吸引了不少小伙伴的目光。

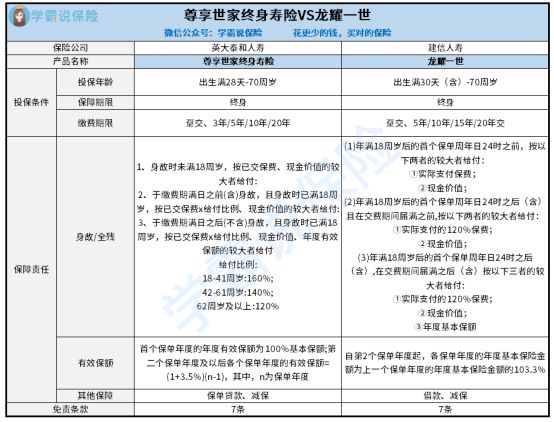

有小伙伴私信学姐,英大人寿的尊享世家终身寿险和建信人寿的龙耀一世终身寿险,这两款增额终身寿险哪个比较优异?它们有何区别?究竟是买哪款更好呢?

针对以上问题,在接下来的时间里,学姐就给各位认真的比较比较,看看这两款增额终身寿险产品究竟是不是适合我们投保!

在正式开始之前,学姐建议大家还是先来了解一下增额终身寿险的相关内容:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、尊享世家终身寿险和龙耀一世终身寿险有什么不同?

直接就不说那么多了,先来了解一下这两款产品的对比保障图再说:

1、投保规则

从保障期限的设置上来看,尊享世家终身寿险和龙耀一世终身寿险都设置了终身保障。

而在投保年龄的设置上,这两款产品也都是差不多的,最高的投保年龄均被限制在了70周岁。

现在市面上那些增额终身寿险能够支持的最高投保年龄一般情况下是规定的65周岁,而这两款产品允许投保的年龄最高可达70周岁,在投保年龄上实际上还是有着很大的优势,对老年人而言还是蛮友好的。

而在缴费期限上,尊享世家终身寿险和龙耀一世终身寿险的缴费期限均涵盖了五种选项,都允许选择趸交,此外还有几种不同的期交方式可以自主选择,这样的缴费期限设置可以使不同经济水平人群的经济需求得到有效满足,就像收入虽然不低但是并不稳定的人群可以选择趸交或是短期缴费的缴费方式,从而直接避免后续出现断缴的情况。至于那些预算不怎么多但是想获得保障的人群则可以考虑选择时间比较久的缴费期限,从而最大程度地减轻缴费压力。

关于缴费期限的选择,学姐特地为大家写了一篇投保指南,有需要的小伙伴们赶快收藏起来吧:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2、保障内容

尊享世家终身寿险的保障责任是比较简单的,也就只提供了身故保障服务,而龙耀一世终身寿险不但含有身故保障,同时还提供了全残保障。

要知道,全残给被保人所造成的伤害其实并不亚于身故,全残不仅会导致被保人失去自己的劳动能力,还会产生生活费、营养费、护理费等。在有了全残保障的情况下,即便不幸因故造成了全残,一笔保险金也会赔偿给被保人,这些费用都能得到处理,也不用惦记出现无法工作而没有收入的问题。

因此,就单单说到保障内容这块,龙耀一世终身寿险所提供的保障确实是更加全面一点。

二、尊享世家终身寿险和龙耀一世终身寿险哪款好?

看了上文以后,你们是不是已经认为尊享世家终身寿险和龙耀一世终身寿险其实是差不多的,但学姐下面要讲的才是重点!

1、有效保额增长对比

保额递增比例通常就是决定了最终有效保额的多少的。

尊享世家终身寿险是以3.5%的复利比例往上增长的,而龙耀一世终身寿险的年度基本保额是上一个保单年度的基本保额的103.3%,而这实际上就是按3.3%的复利进行增长的。由此可知,很明显还是尊享世家终身寿险这款产品的增长比例高一点。

如果大家想要对尊享世家终身寿险进行深入了解的话,可以来看看学姐的这篇文章:

《英大人寿「尊享世家」值得投保吗?这些点可要注意了!》weixin.qq.275.com

《英大人寿「尊享世家」值得投保吗?这些点可要注意了!》weixin.qq.275.com

2、赔付力度对比

尊享世家终身寿险在身故赔付设置上比龙耀一世终身寿险要人性化一些。龙耀一世是按18周岁后的首个保单周年日24时前后,以及还包括缴费期间届满之后(含)三种情况来进行给付的,而尊享世家终身寿险有着三种方案来应对不同年龄阶段的身故赔付,其中42-61周岁的赔付比例约等于140%。

但其实,我们大多数人肩负的家庭财务责任最重的时期往往都在42-61周岁之间。但是这款产品呢,却在这一关键性阶段的保障力度明显比未满41周岁少了20%,可见尊享世家终身寿险的赔付对应系数设置还是考虑不到位。

如果想知道市面上还有哪些增额终身寿险值得买,可以看看这篇:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

经过上述介绍,在投保年龄和缴费期限这两部份上龙耀一世终身寿险和尊享世家终身寿险都还是很不错的。但是尊享世家终身寿险缺少了全残保障,没有办法让被保人得到更全面的保障,而龙耀一世终身寿险设置的有效保额增长比例则比较低。对于投保前大家还是需要多看看市面上其他产品,需要再三比较后再决定。

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-03

-

02-03